绿的谐波(688017):突出重围的机器人核心零部件国产龙头-20201126-东吴证券-46页(附PDF下载)

导读:

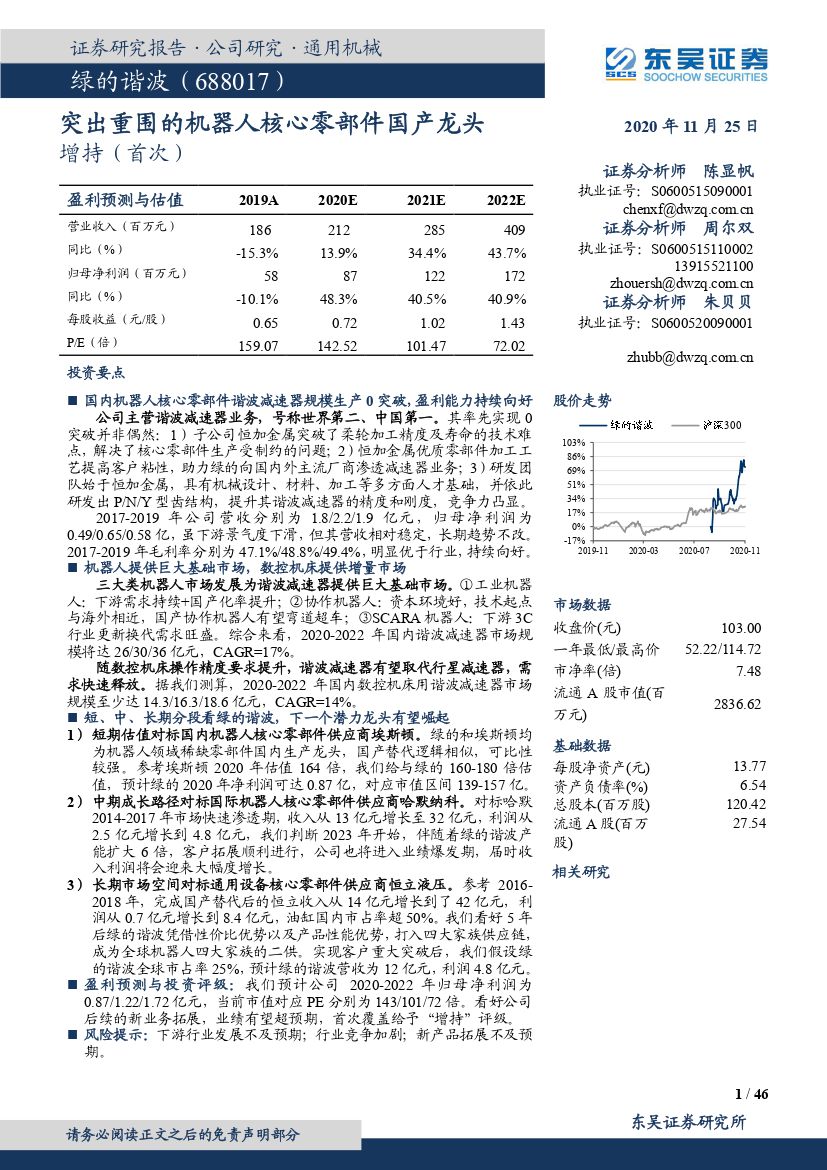

绿的谐波(688017)

国内机器人核心零部件谐波减速器规模生产0突破,盈利能力持续向好

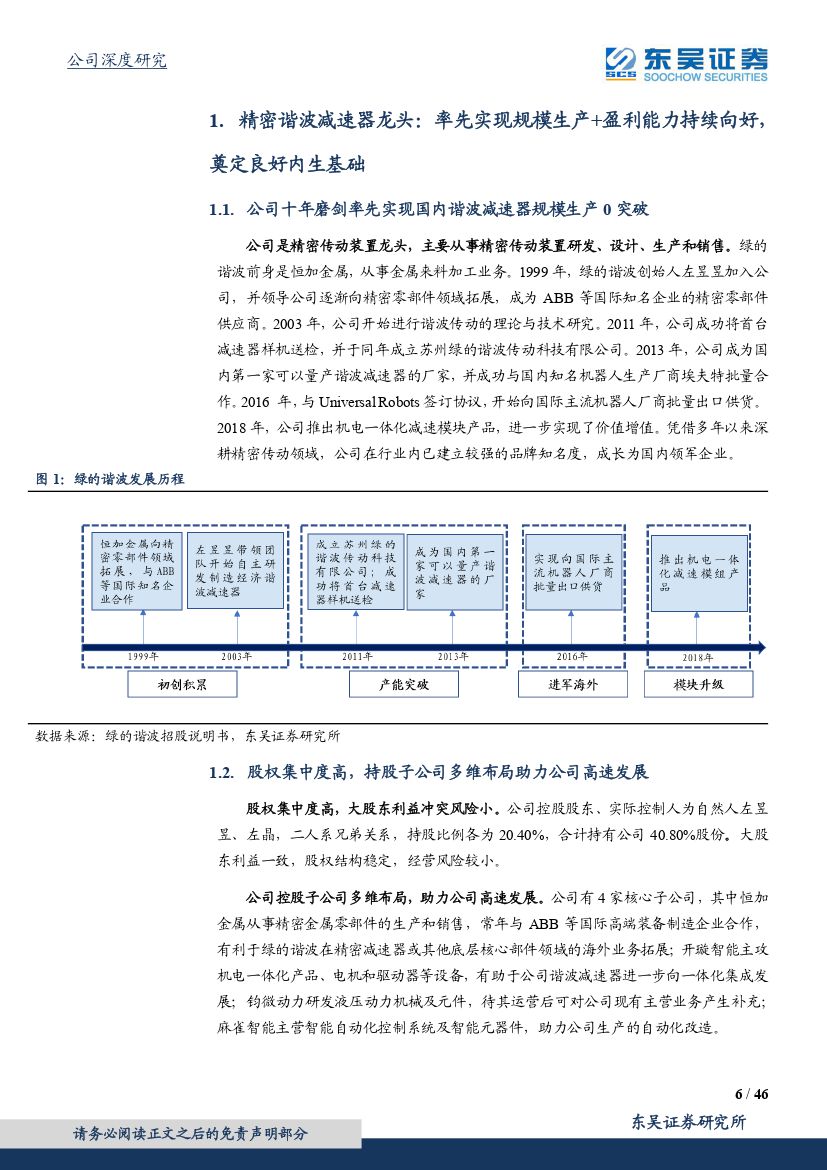

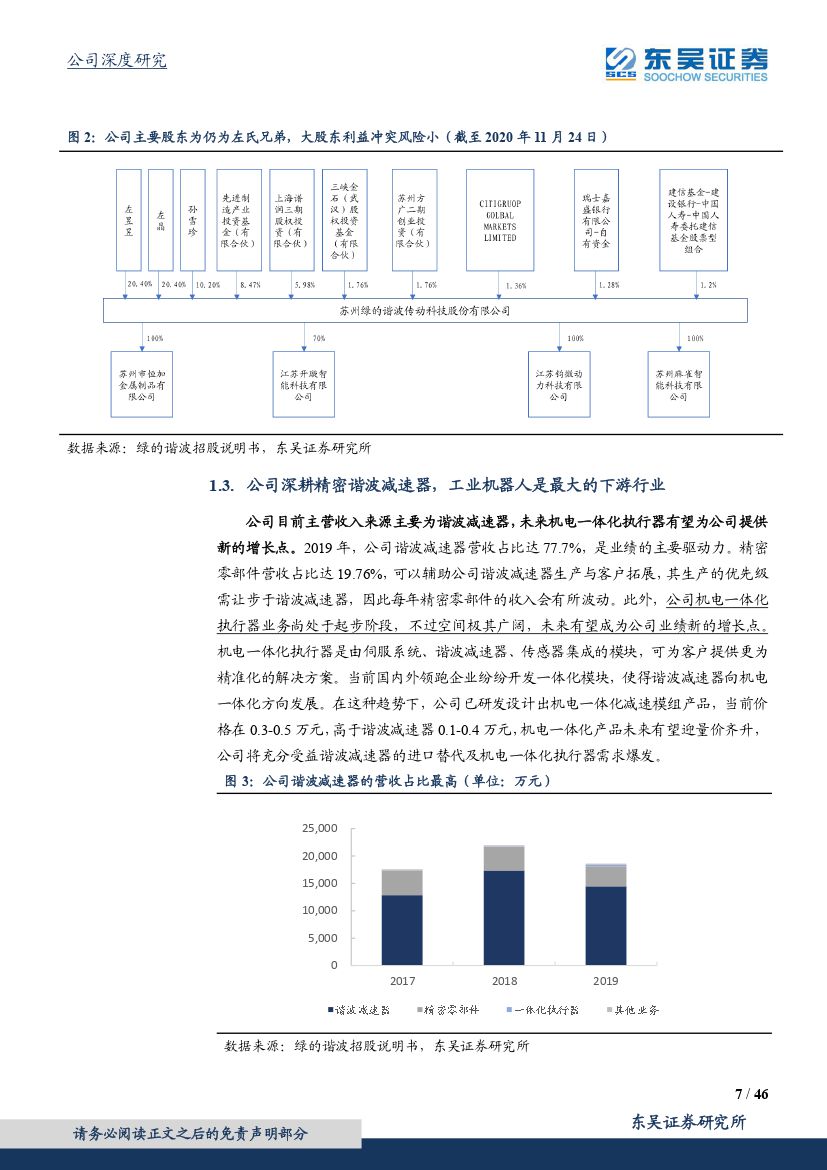

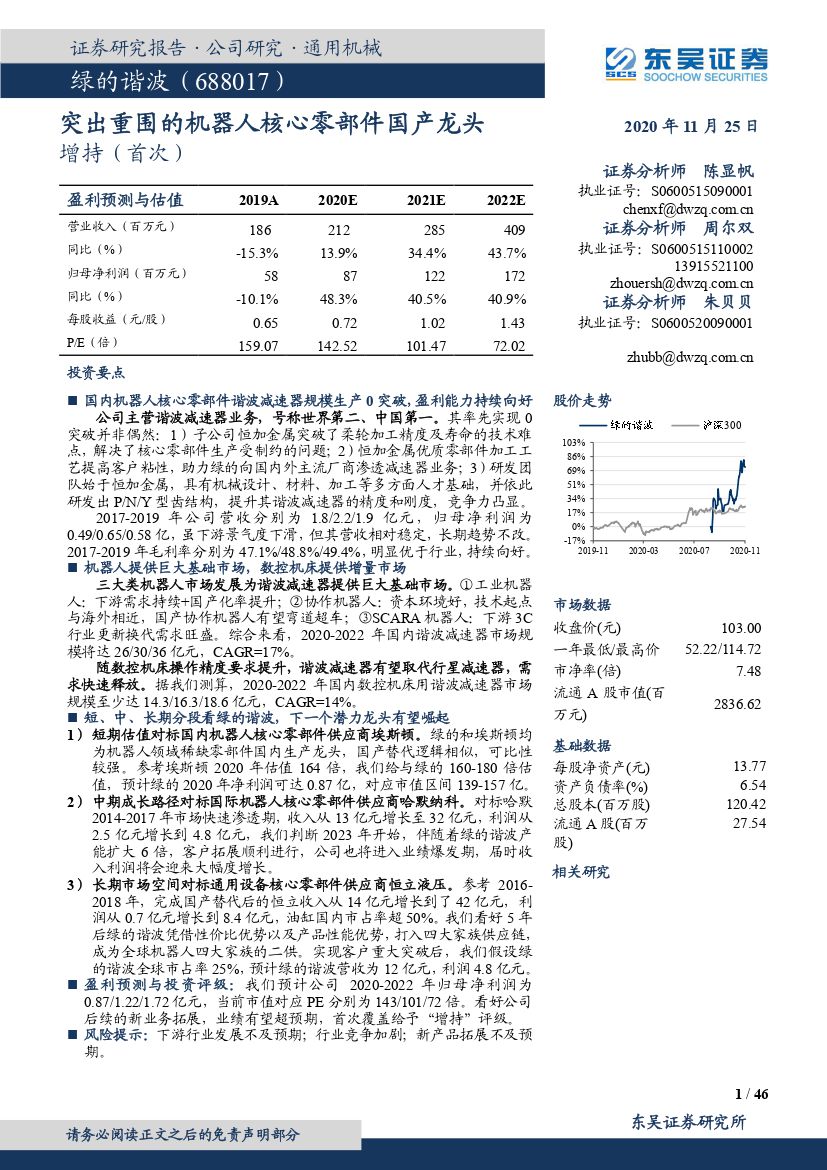

公司主营谐波减速器业务,号称世界第二、中国第一。其率先实现0突破并非偶然:1)子公司恒加金属突破了柔轮加工精度及寿命的技术难点,解决了核心零部件生产受制约的问题;2)恒加金属优质零部件加工工艺提高客户粘性,助力绿的向国内外主流厂商渗透减速器业务;3)研发团队始于恒加金属,具有机械设计、材料、加工等多方面人才基础,并依此研发出P/N/Y型齿结构,提升其谐波减速器的精度和刚度,竞争力凸显。

2017-2019年公司营收分别为1.8/2.2/1.9亿元,归母净利润为0.49/0.65/0.58亿,虽下游景气度下滑,但其营收相对稳定,长期趋势不改。2017-2019年毛利率分别为47.1%/48.8%/49.4%,明显优于行业,持续向好。

机器人提供巨大基础市场,数控机床提供增量市场

三大类机器人市场发展为谐波减速器提供巨大基础市场。①工业机器人:下游需求持续+国产化率提升;②协作机器人:资本环境好,技术起点与海外相近,国产协作机器人有望弯道超车;③SCARA机器人:下游3C行业更新换代需求旺盛。综合来看,2020-2022年国内谐波减速器市场规模将达26/30/36亿元,CAGR=17%。

随数控机床操作精度要求提升,谐波减速器有望取代行星减速器,需求快速释放。据我们测算,2020-2022年国内数控机床用谐波减速器市场规模至少达14.3/16.3/18.6亿元,CAGR=14%。

短、中、长期分段看绿的谐波,下一个潜力龙头有望崛起

1)短期估值对标国内机器人核心零部件供应商埃斯顿。绿的和埃斯顿均为机器人领域稀缺零部件国内生产龙头,国产替代逻辑相似,可比性较强。参考埃斯顿2020年估值164倍,我们给与绿的160-180倍估值,预计绿的2020年净利润可达0.87亿,对应市值区间139-157亿。

2)中期成长路径对标国际机器人核心零部件供应商哈默纳科。对标哈默2014-2017年市场快速渗透期,收入从13亿元增长至32亿元,利润从2.5亿元增长到4.8亿元,我们判断2023年开始,伴随着绿的谐波产能扩大6倍,客户拓展顺利进行,公司也将进入业绩爆发期,届时收入利润将会迎来大幅度增长。

3)长期市场空间对标通用设备核心零部件供应商恒立液压。参考2016-2018年,完成国产替代后的恒立收入从14亿元增长到了42亿元,利润从0.7亿元增长到8.4亿元,油缸国内市占率超50%。我们看好5年后绿的谐波凭借性价比优势以及产品性能优势,打入四大家族供应链,成为全球机器人四大家族的二供。实现客户重大突破后,我们假设绿的谐波全球市占率25%,预计绿的谐波营收为12亿元,利润4.8亿元。

盈利预测与投资评级:我们预计公司2020-2022年归母净利润为0.87/1.22/1.72亿元,当前市值对应PE分别为143/101/72倍。看好公司后续的新业务拓展,业绩有望超预期,首次覆盖给予“增持”评级。

风险提示:下游行业发展不及预期;行业竞争加剧;新产品拓展不及预期。

具体报告内容如下:

首页预览如下:

1.本期内容来自互联网,由用户整理汇总,不代表本网站意见,如发布机构认为违背了您的权益,请与我们联系,我们将对相关资料予以删除。

2.资源付费,仅为支持我们搜集整理和运营维护费用,感谢您的支持!

报告先锋 » 绿的谐波(688017):突出重围的机器人核心零部件国产龙头-20201126-东吴证券-46页(附PDF下载)