以中银基金量化指数增强产品为例:多视角下的指数增强基金分析-20201127-华泰证券-22页(附PDF下载)

导读:

以典型量化指数增强基金为例,展现多维度下的基金特征分析

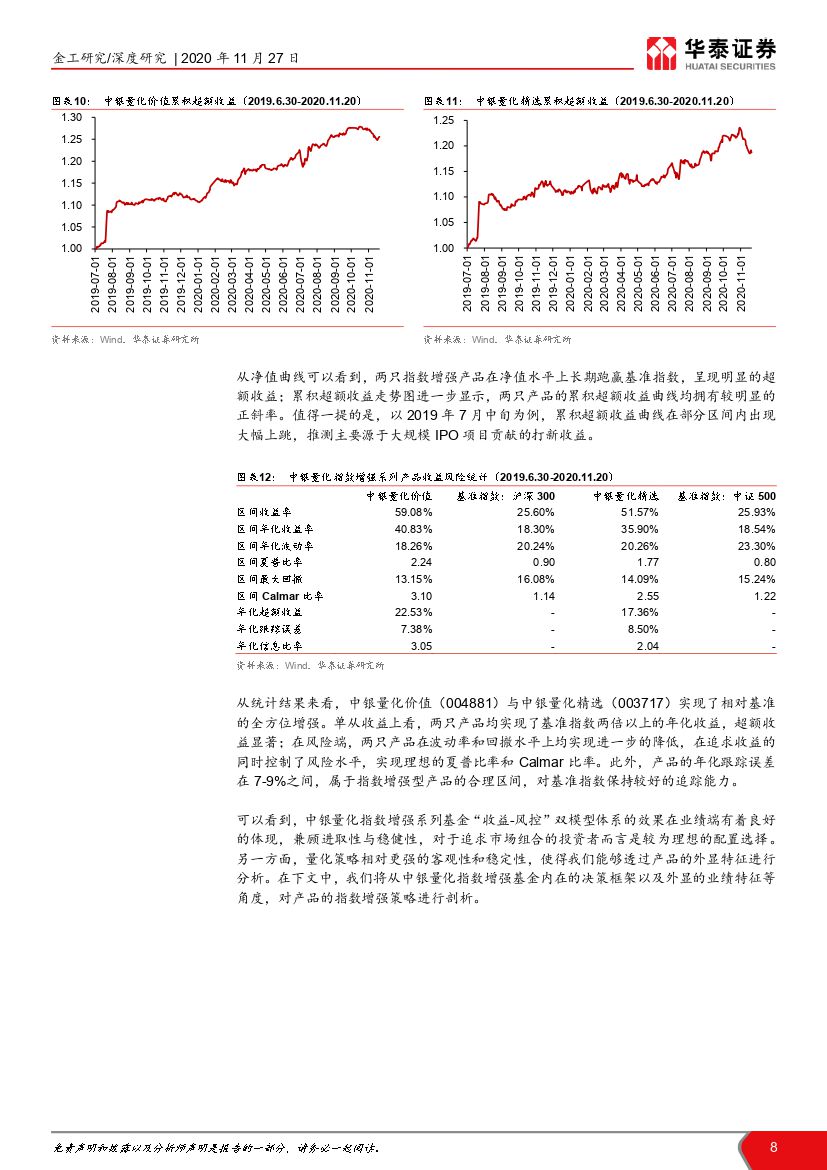

指数增强基金是兼具被动投资稳健性与主动Alpha收益的产品,近两年来普遍获得明显的超额收益。本文以风险收益表现突出、拥有完善量化策略框架的中银量化指数增强产品为例,从内部的策略框架和基于外显信息的Barra多因子模型、Brinson归因模型与打新收益测算模型等多个视角,对产品的策略和持仓特征进行分析。

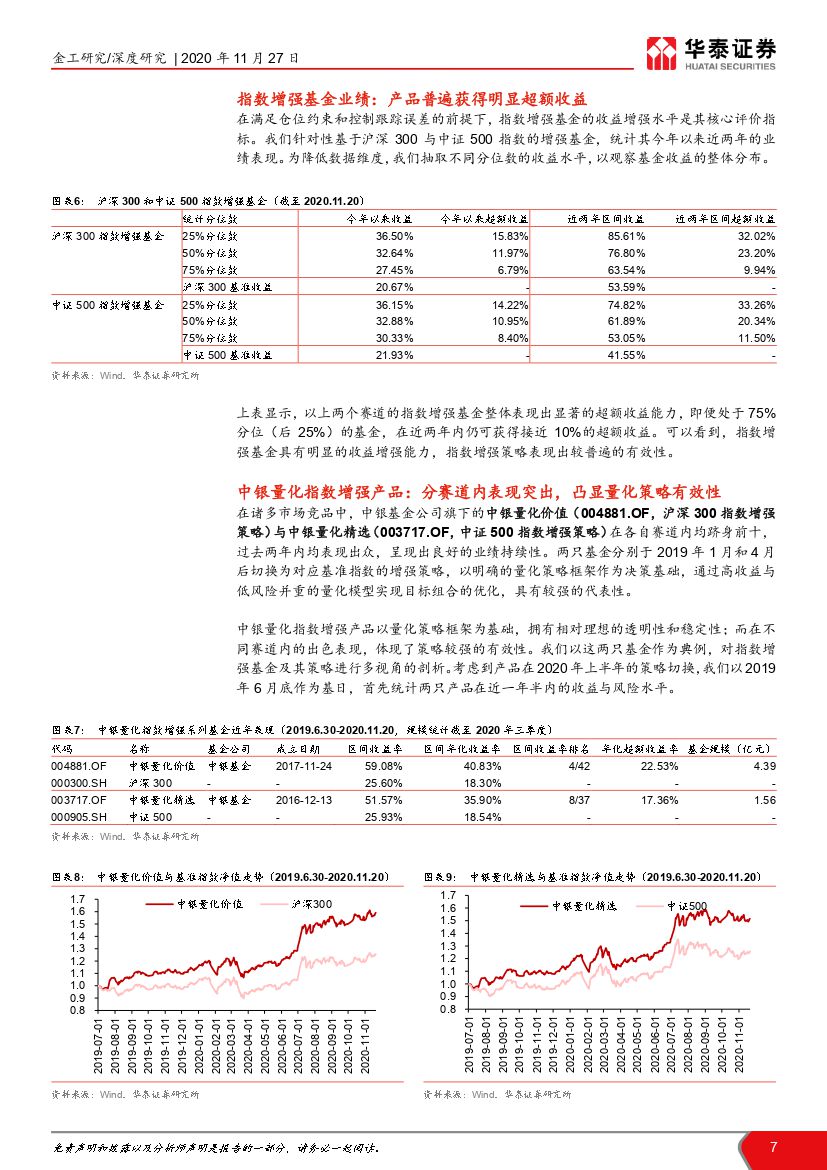

近年来指数增强基金超额收益明显,中银基金旗下产品表现突出

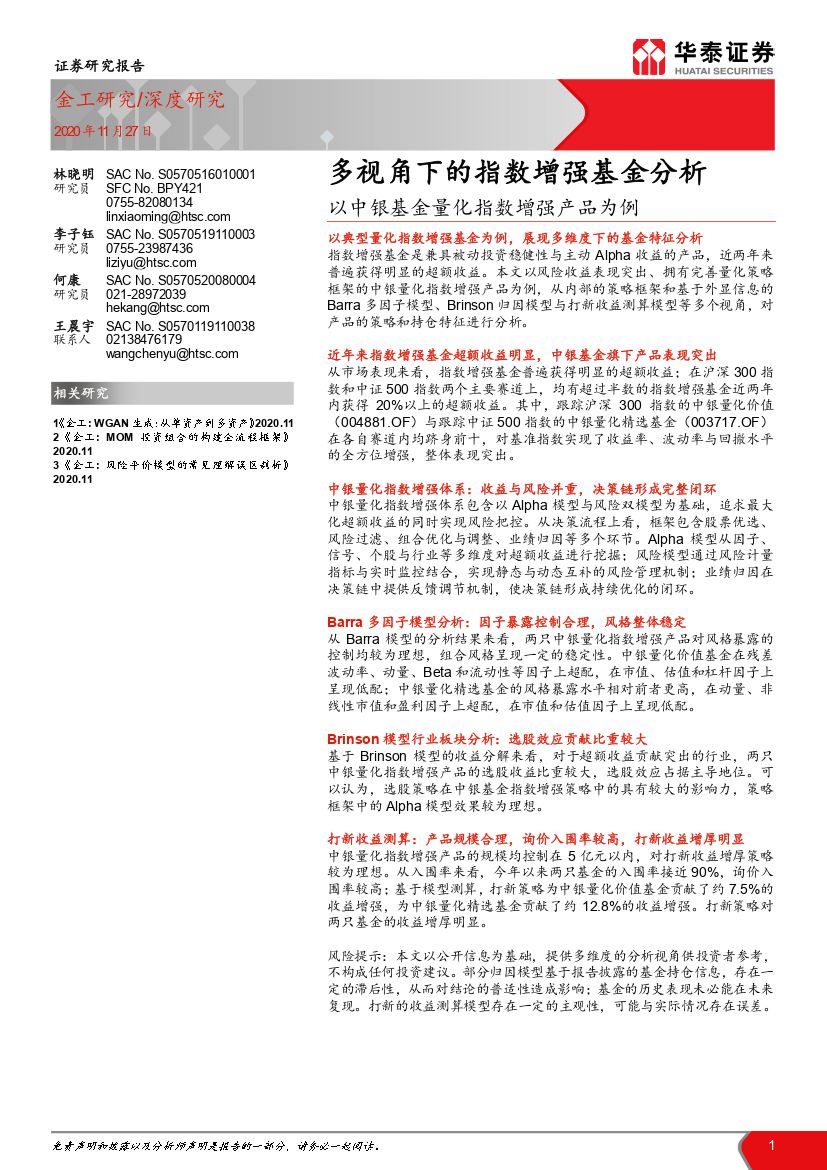

从市场表现来看,指数增强基金普遍获得明显的超额收益;在沪深300指数和中证500指数两个主要赛道上,均有超过半数的指数增强基金近两年内获得20%以上的超额收益。其中,跟踪沪深300指数的中银量化价值(004881.OF)与跟踪中证500指数的中银量化精选基金(003717.OF)在各自赛道内均跻身前十,对基准指数实现了收益率、波动率与回撤水平的全方位增强,整体表现突出。

中银量化指数增强体系:收益与风险并重,决策链形成完整闭环

中银量化指数增强体系包含以Alpha模型与风险双模型为基础,追求最大化超额收益的同时实现风险把控。从决策流程上看,框架包含股票优选、风险过滤、组合优化与调整、业绩归因等多个环节。Alpha模型从因子、信号、个股与行业等多维度对超额收益进行挖掘;风险模型通过风险计量指标与实时监控结合,实现静态与动态互补的风险管理机制;业绩归因在决策链中提供反馈调节机制,使决策链形成持续优化的闭环。

Barra多因子模型分析:因子暴露控制合理,风格整体稳定

从Barra模型的分析结果来看,两只中银量化指数增强产品对风格暴露的控制均较为理想,组合风格呈现一定的稳定性。中银量化价值基金在残差波动率、动量、Beta和流动性等因子上超配,在市值、估值和杠杆因子上呈现低配;中银量化精选基金的风格暴露水平相对前者更高,在动量、非线性市值和盈利因子上超配,在市值和估值因子上呈现低配。

Brinson模型行业板块分析:选股效应贡献比重较大

基于Brinson模型的收益分解来看,对于超额收益贡献突出的行业,两只中银量化指数增强产品的选股收益比重较大,选股效应占据主导地位。可以认为,选股策略在中银基金指数增强策略中的具有较大的影响力,策略框架中的Alpha模型效果较为理想。

打新收益测算:产品规模合理,询价入围率较高,打新收益增厚明显

中银量化指数增强产品的规模均控制在5亿元以内,对打新收益增厚策略较为理想。从入围率来看,今年以来两只基金的入围率接近90%,询价入围率较高;基于模型测算,打新策略为中银量化价值基金贡献了约7.5%的收益增强,为中银量化精选基金贡献了约12.8%的收益增强。打新策略对两只基金的收益增厚明显。

风险提示:本文以公开信息为基础,提供多维度的分析视角供投资者参考,不构成任何投资建议。部分归因模型基于报告披露的基金持仓信息,存在一定的滞后性,从而对结论的普适性造成影响;基金的历史表现未必能在未来复现。打新的收益测算模型存在一定的主观性,可能与实际情况存在误差。

具体报告内容如下:

首页预览如下:

1.本期内容来自互联网,由用户整理汇总,不代表本网站意见,如发布机构认为违背了您的权益,请与我们联系,我们将对相关资料予以删除。

2.资源付费,仅为支持我们搜集整理和运营维护费用,感谢您的支持!

报告先锋 » 以中银基金量化指数增强产品为例:多视角下的指数增强基金分析-20201127-华泰证券-22页(附PDF下载)