电气设备新能源行业周报:电动车年底销量普遍超预期,工控景气进一步向好-20201207-东吴证券-40页(附PDF下载)

导读:

投资要点

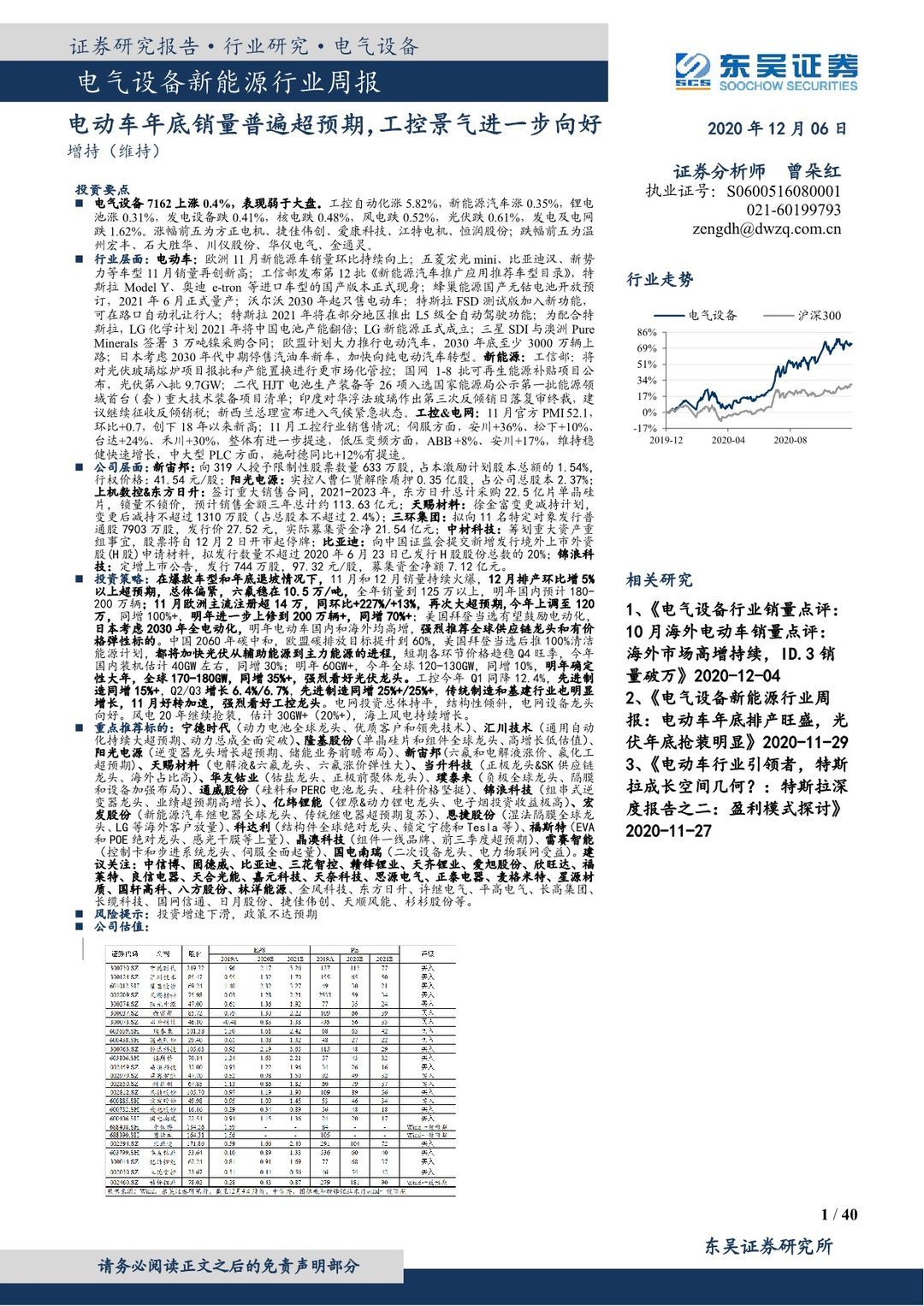

电气设备7162上涨0.4%,表现弱于大盘。工控自动化涨5.82%,新能源汽车涨0.35%,锂电池涨0.31%,发电设备跌0.41%,核电跌0.48%,风电跌0.52%,光伏跌0.61%,发电及电网跌1.62%。涨幅前五为方正电机、捷佳伟创、爱康科技、江特电机、恒润股份;跌幅前五为温州宏丰、石大胜华、川仪股份、华仪电气、金通灵。

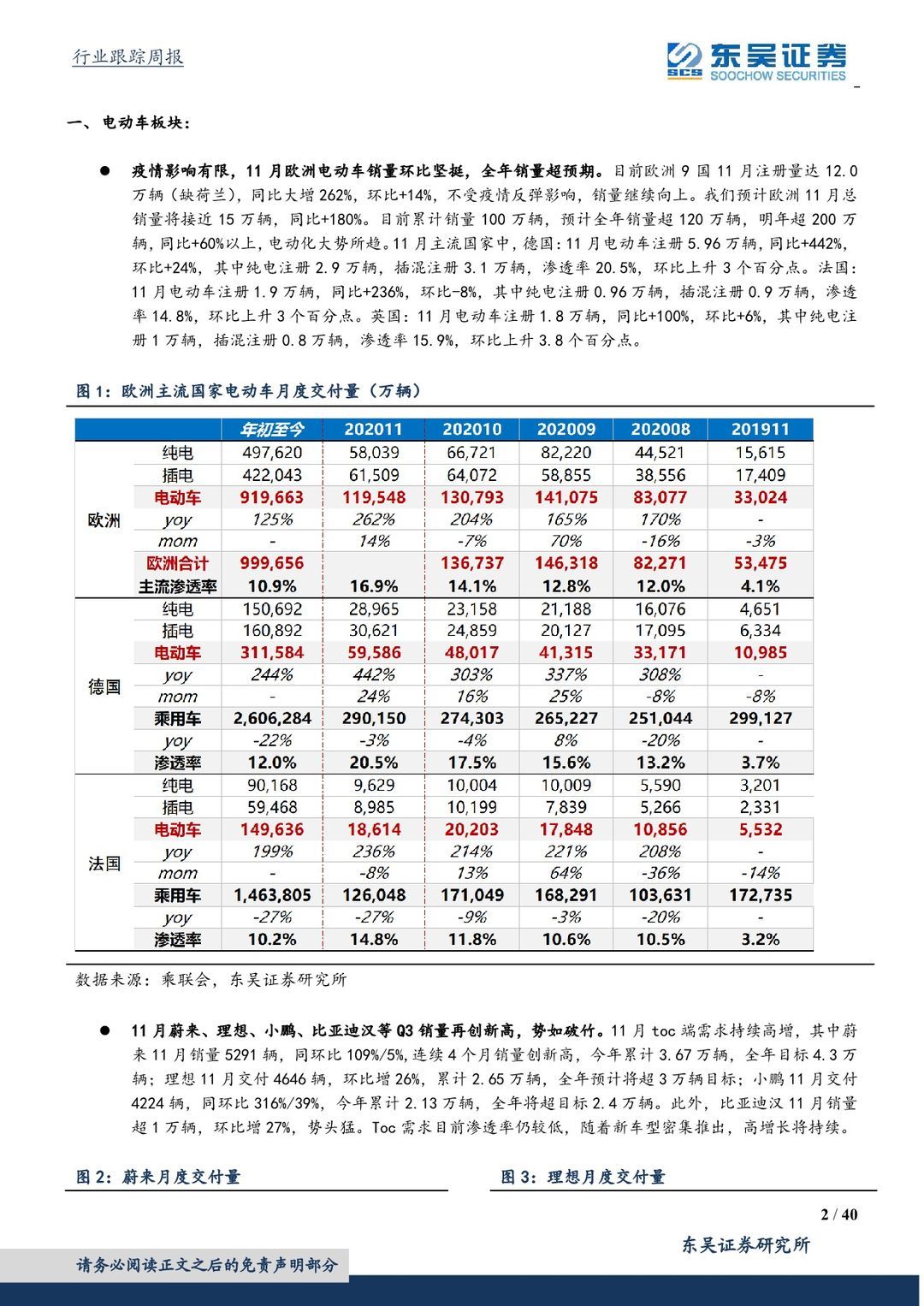

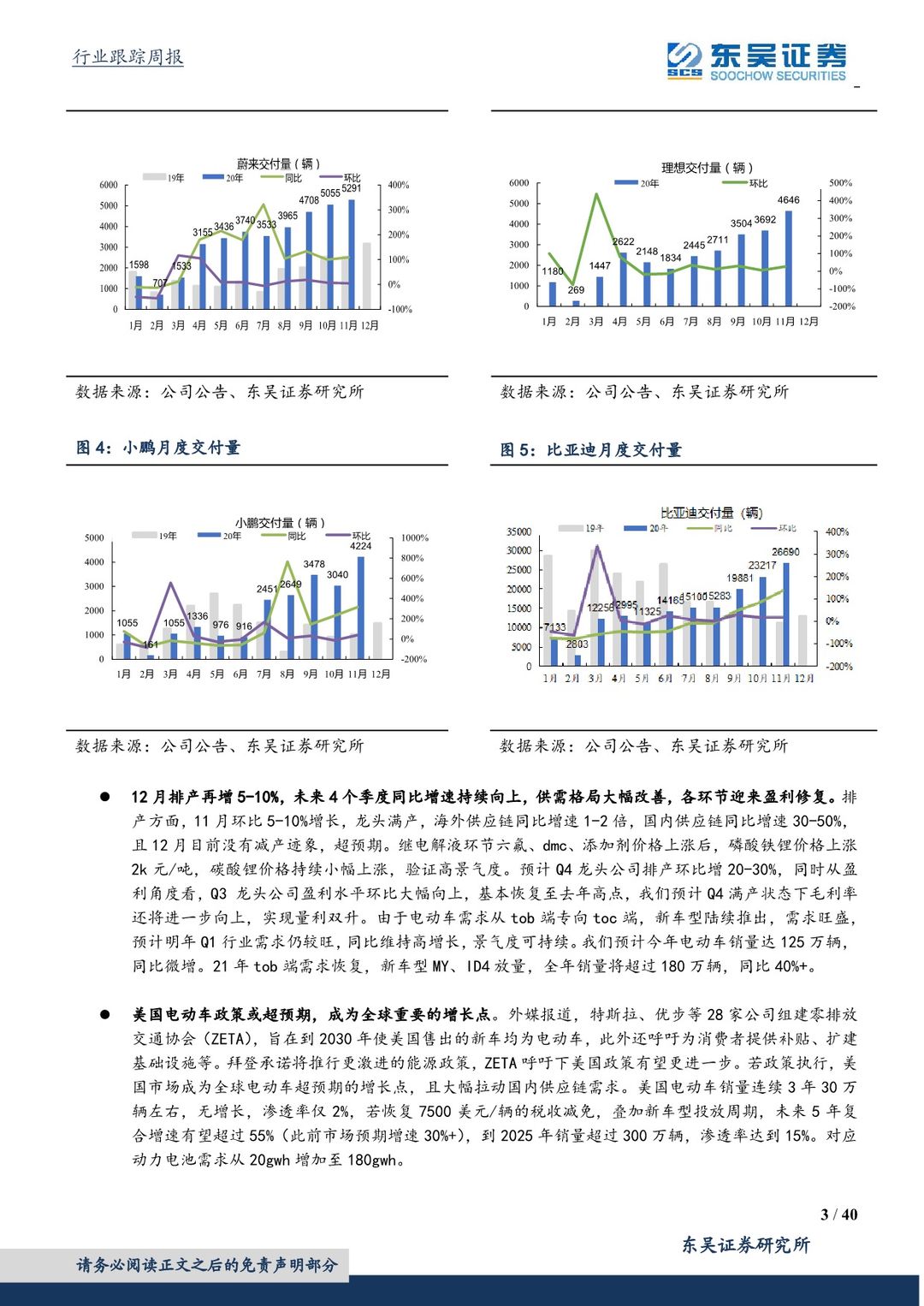

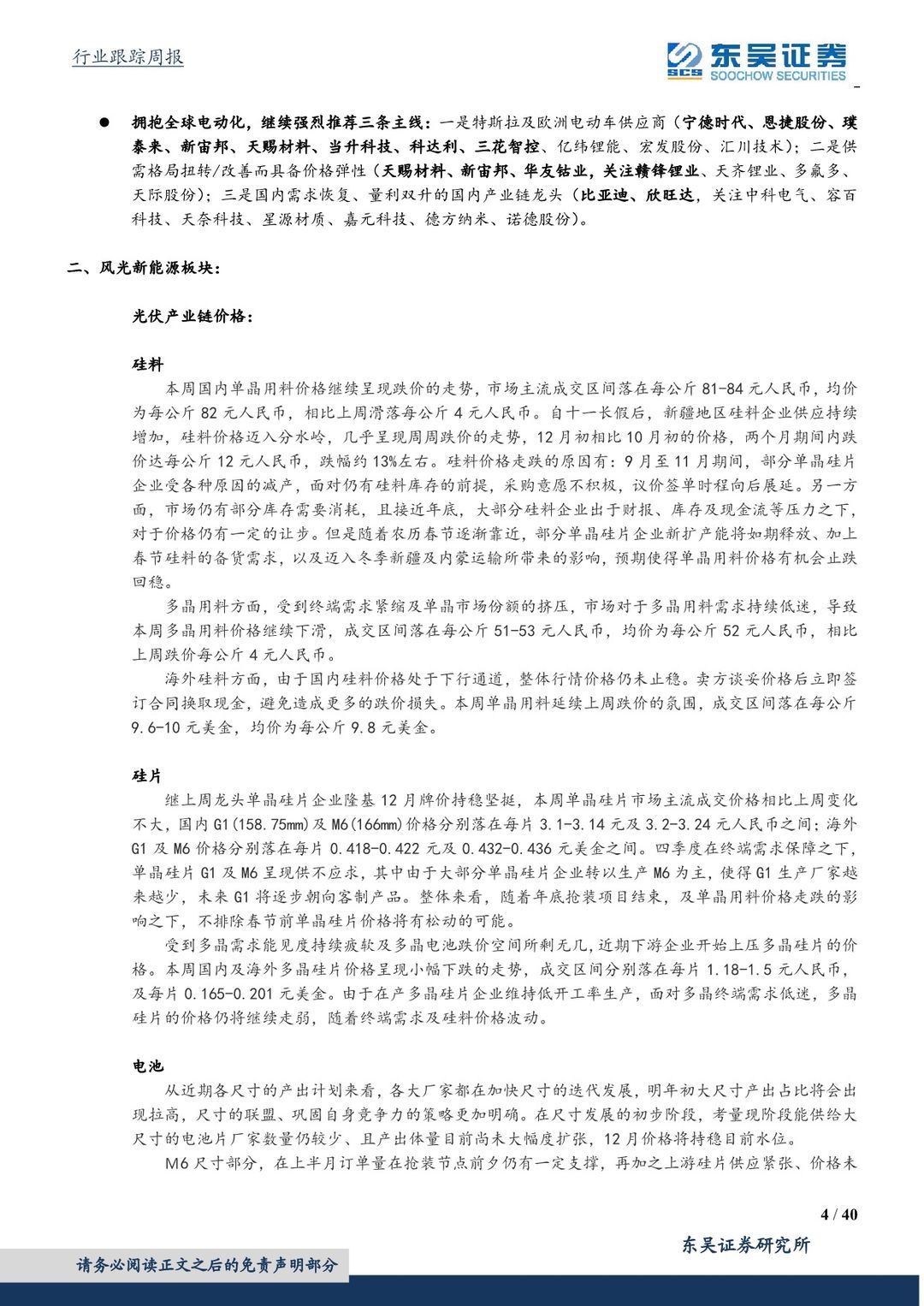

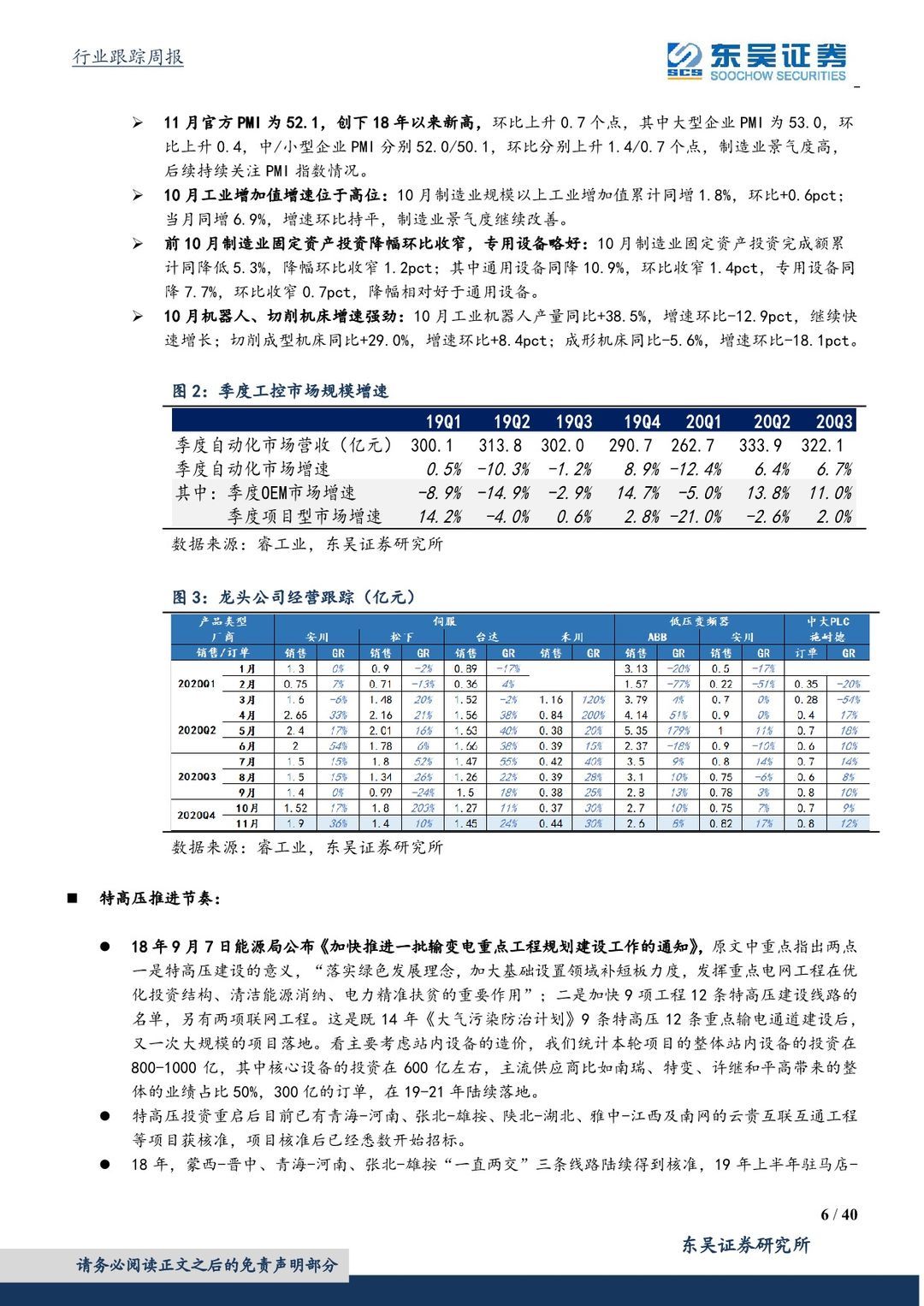

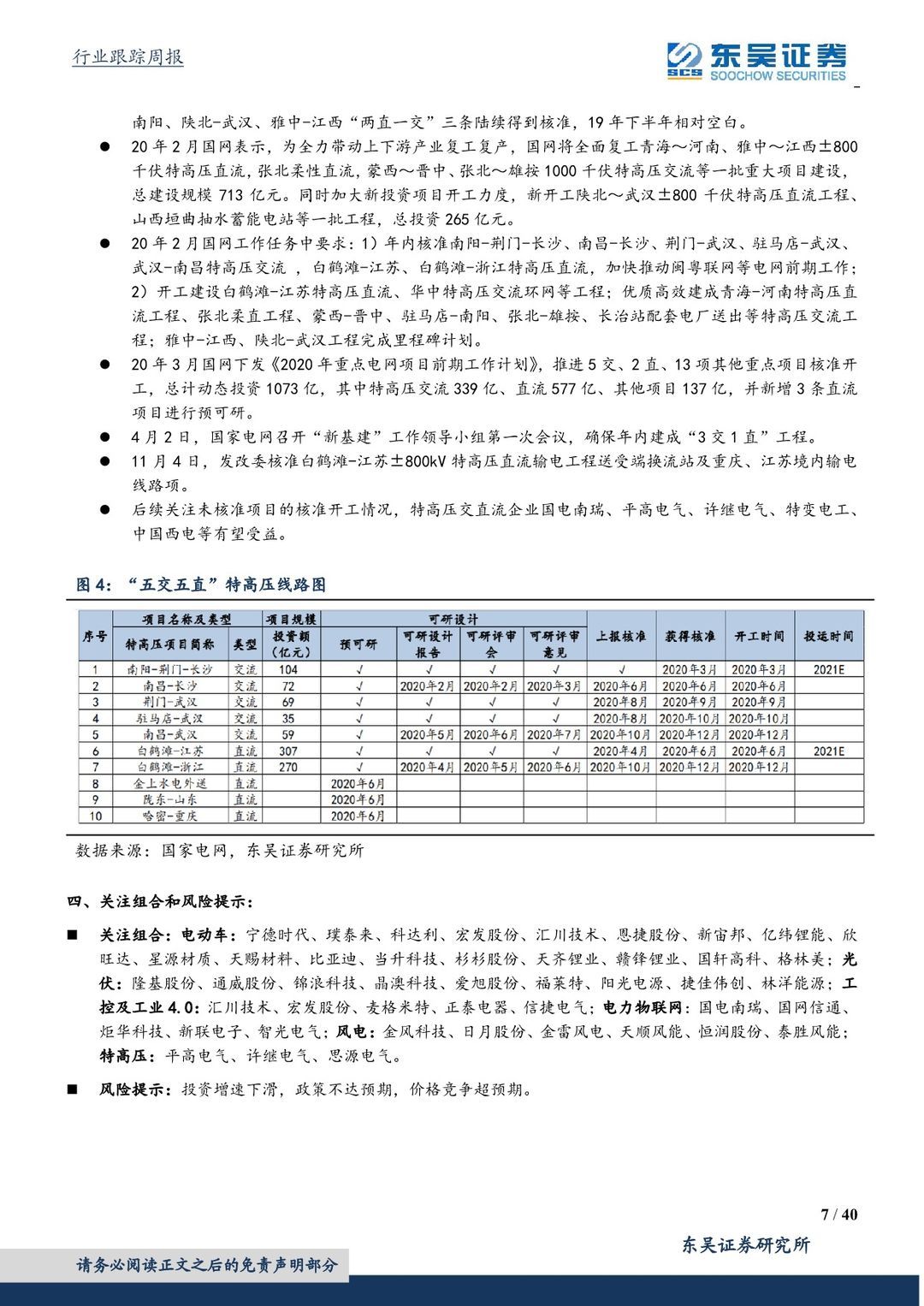

行业层面:电动车:欧洲11月新能源车销量环比持续向上;五菱宏光mini、比亚迪汉、新势力等车型11月销量再创新高;工信部发布第12批《新能源汽车推广应用推荐车型目录》,特斯拉Model Y、奥迪e-tron等进口车型的国产版本正式现身;蜂巢能源国产无钴电池开放预订,2021年6月正式量产;沃尔沃2030年起只售电动车;特斯拉FSD测试版加入新功能,可在路口自动礼让行人;特斯拉2021年将在部分地区推出L5级全自动驾驶功能;为配合特斯拉,LG化学计划2021年将中国电池产能翻倍;LG新能源正式成立;三星SDI与澳洲PureMinerals签署3万吨镍采购合同;欧盟计划大力推行电动汽车,2030年底至少3000万辆上路;日本考虑2030年代中期停售汽油车新车,加快向纯电动汽车转型。新能源:工信部:将对光伏玻璃熔炉项目报批和产能置换进行更市场化管控;国网1-8批可再生能源补贴项目公布,光伏第八批9.7GW;二代HJT电池生产装备等26项入选国家能源局公示第一批能源领域首台(套)重大技术装备项目清单;印度对华浮法玻璃作出第三次反倾销日落复审终裁,建议继续征收反倾销税;新西兰总理宣布进入气候紧急状态。工控&电网:11月官方PMI 52.1,环比+0.7,创下18年以来新高;11月工控行业销售情况:伺服方面,安川+36%、松下+10%、台达+24%、禾川+30%,整体有进一步提速,低压变频方面,ABB +8%、安川+17%,维持稳健快速增长,中大型PLC方面,施耐德同比+12%有提速。

公司层面:新宙邦:向319人授予限制性股票数量633万股,占本激励计划股本总额的1.54%,行权价格:41.54元/股;阳光电源:实控人曹仁贤解除质押0.35亿股,占公司总股本2.37%;上机数控&东方日升:签订重大销售合同,2021-2023年,东方日升总计采购22.5亿片单晶硅片,锁量不锁价,预计销售金额三年总计约113.63亿元;天赐材料:徐金富变更减持计划,变更后减持不超过1310万股(占总股本不超过2.4%);三环集团:拟向11名特定对象发行普通股7903万股,发行价27.52元,实际募集资金净21.54亿元;中材科技:筹划重大资产重组事宜,股票将自12月2日开市起停牌;比亚迪:向中国证监会提交新增发行境外上市外资股(H股)申请材料,拟发行数量不超过2020年6月23日已发行H股股份总数的20%;锦浪科技:定增上市公告,发行744万股,97.32元/股,募集资金净额7.12亿元。

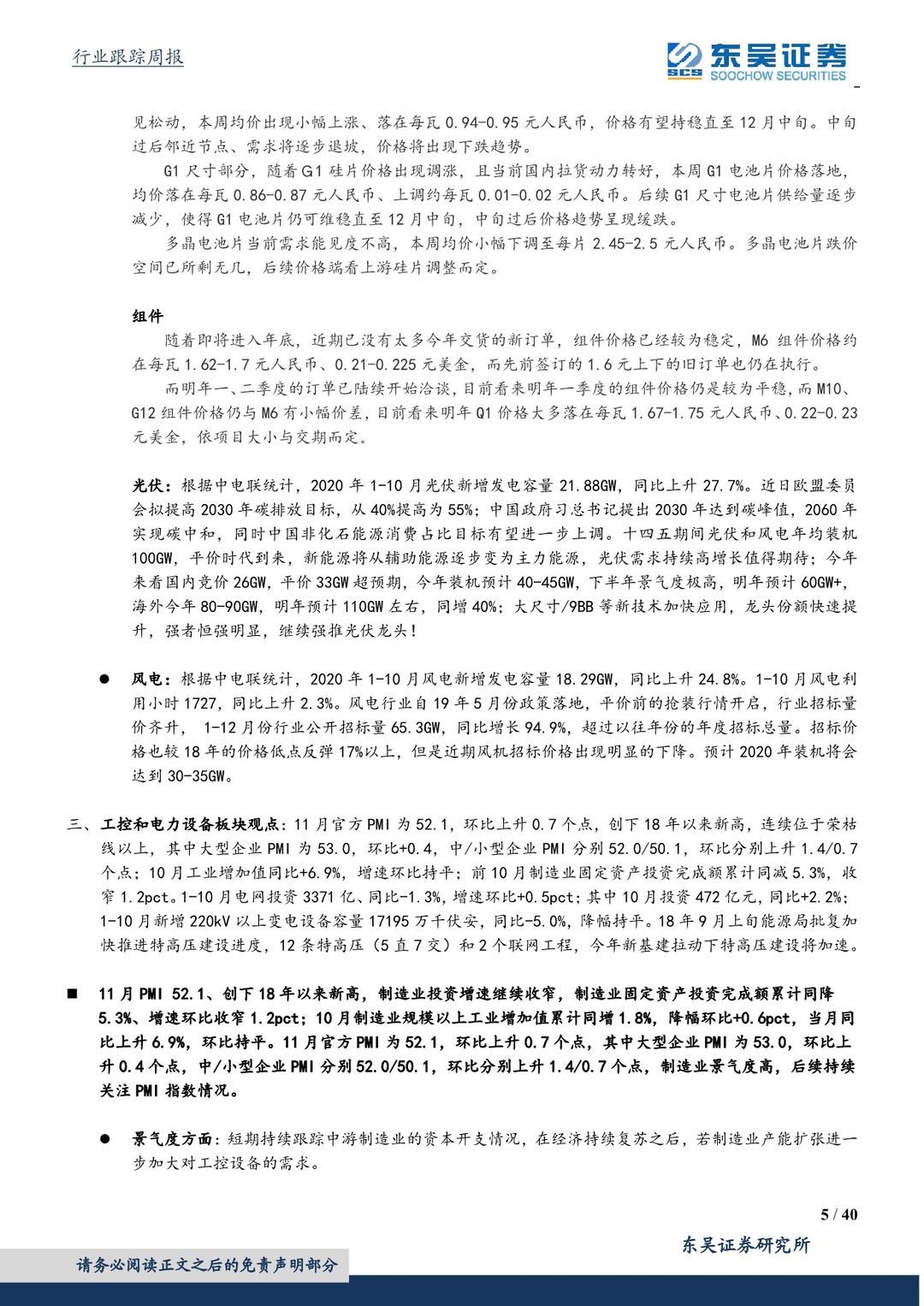

投资策略:在爆款车型和年底退坡情况下,11月和12月销量持续火爆,12月排产环比增5%以上超预期,总体偏紧,六氟稳在10.5万/吨,全年销量到125万以上,明年国内预计180-200万辆;11月欧洲主流注册超14万,同环比+227%/+13%,再次大超预期,今年上调至120万,同增100%+,明年进一步上修到200万辆+,同增70%+;美国拜登当选有望鼓励电动化,日本考虑2030年全电动化,明年电动车国内和海外均高增,强烈推荐全球供应链龙头和有价格弹性标的。中国2060年碳中和,欧盟碳排放目标提升到60%,美国拜登当选后推100%清洁能源计划,都将加快光伏从辅助能源到主力能源的进程,短期各环节价格趋稳Q4旺季,今年国内装机估计40GW左右,同增30%;明年60GW+,今年全球120-130GW,同增10%,明年确定性大年,全球170-180GW,同增35%+,强烈看好光伏龙头。工控今年 Q1同降12.4%,先进制造同增15%+,Q2/Q3增长6.4%/6.7%,先进制造同增25%+/25%+,传统制造和基建行业也明显增长,11月好转加速,强烈看好工控龙头。电网投资总体持平,结构性倾斜,电网设备龙头向好。风电20年继续抢装,估计30GW+(20%+),海上风电持续增长。

重点推荐标的:宁德时代(动力电池全球龙头、优质客户和领先技术)、汇川技术(通用自动化持续大超预期、动力总成全面突破)、隆基股份(单晶硅片和组件全球龙头、高增长低估值)、阳光电源(逆变器龙头增长超预期、储能业务前瞻布局)、新宙邦(六氟和电解液涨价、氟化工超预期)、天赐材料(电解液&六氟龙头、六氟涨价弹性大)、当升科技(正极龙头&SK供应链龙头、海外占比高)、华友钴业(钴盐龙头、正极前聚体龙头)、璞泰来(负极全球龙头、隔膜和设备加强布局)、通威股份(硅料和PERC电池龙头、硅料价格坚挺)、锦浪科技(组串式逆变器龙头、业绩超预期高增长)、亿纬锂能(锂原&动力锂电龙头、电子烟投资收益极高)、宏发股份(新能源汽车继电器全球龙头、传统继电器超预期复苏)、恩捷股份(湿法隔膜全球龙头、LG等海外客户放量)、科达利(结构件全球绝对龙头、锁定宁德和Tesla等)、福斯特(EVA和POE绝对龙头、感光干膜等上量)、晶澳科技(组件一线品牌、前三季度超预期)、雷赛智能(控制卡和步进系统龙头、伺服全面起量)、国电南瑞(二次设备龙头、电力物联网受益)。建议关注:中信博、固德威、比亚迪、三花智控、赣锋锂业、天齐锂业、爱旭股份、欣旺达、福莱特、良信电器、天合光能、嘉元科技、天奈科技、思源电气、正泰电器、麦格米特、星源材质、国轩高科、八方股份、林洋能源、金风科技、东方日升、许继电气、平高电气、长高集团、长缆科技、国网信通、日月股份、捷佳伟创、天顺风能、杉杉股份等。

风险提示:投资增速下滑,政策不达预期

具体报告内容如下:

首页预览如下:

1.本期内容来自互联网,由用户整理汇总,不代表本网站意见,如发布机构认为违背了您的权益,请与我们联系,我们将对相关资料予以删除。

2.资源付费,仅为支持我们搜集整理和运营维护费用,感谢您的支持!

报告先锋 » 电气设备新能源行业周报:电动车年底销量普遍超预期,工控景气进一步向好-20201207-东吴证券-40页(附PDF下载)