东吴证券-包钢股份(600010):稀土资源价值重估,钢铁业务景气回升-20210224-26页

导读:

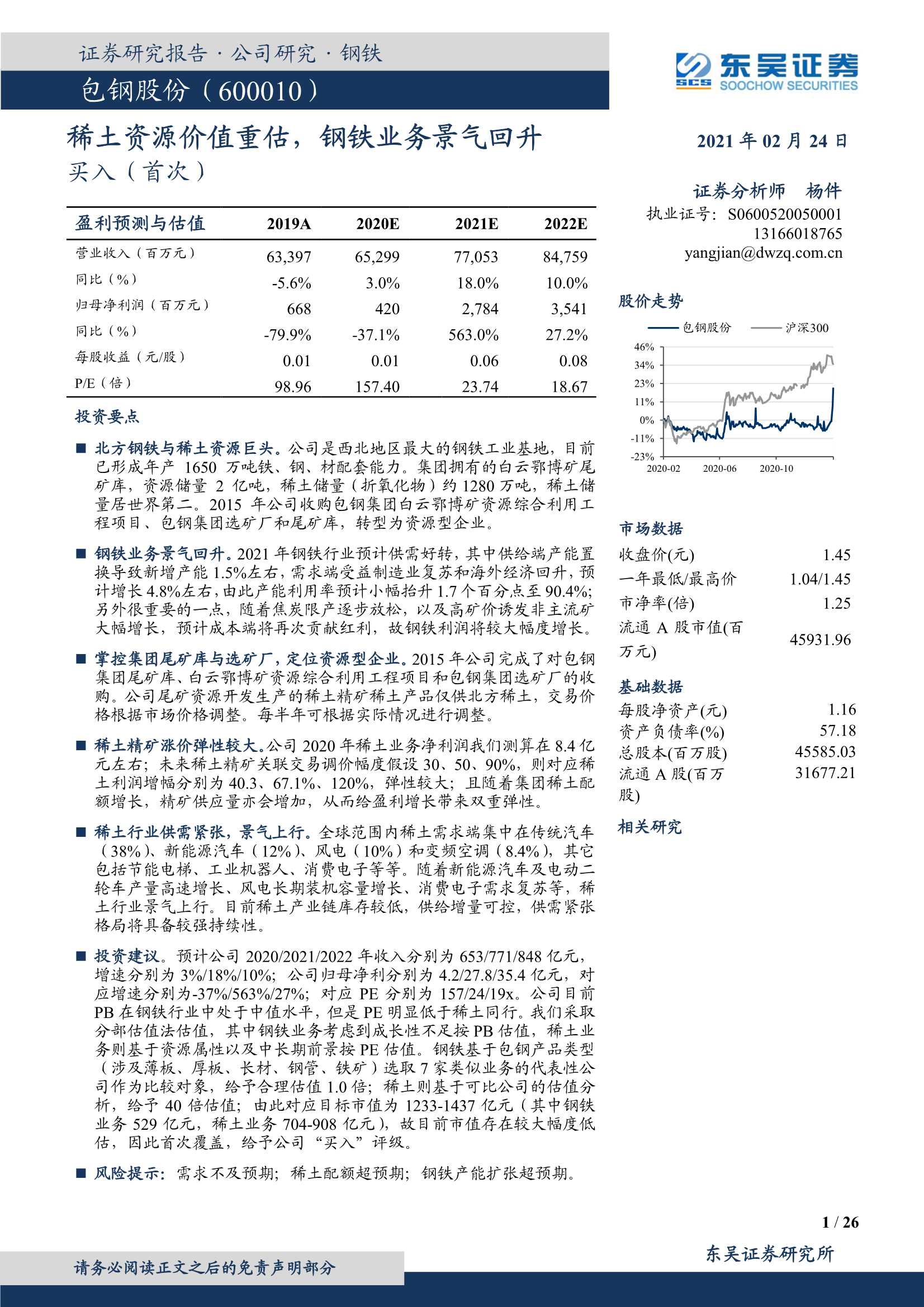

北方钢铁与稀土资源巨头。公司是西北地区最大的钢铁工业基地,目前已形成年产1650万吨铁、钢、材配套能力。集团拥有的白云鄂博矿尾矿库,资源储量2亿吨,稀土储量(折氧化物)约1280万吨,稀土储量居世界第二。2015年公司收购包钢集团白云鄂博矿资源综合利用工程项目、包钢集团选矿厂和尾矿库,转型为资源型企业。

钢铁业务景气回升。2021年钢铁行业预计供需好转,其中供给端产能置换导致新增产能1.5%左右,需求端受益制造业复苏和海外经济回升,预计增长4.8%左右,由此产能利用率预计小幅抬升1.7个百分点至90.4%;另外很重要的一点,随着焦炭限产逐步放松,以及高矿价诱发非主流矿大幅增长,预计成本端将再次贡献红利,故钢铁利润将较大幅度增长。

掌控集团尾矿库与选矿厂,定位资源型企业。2015年公司完成了对包钢集团尾矿库、白云鄂博矿资源综合利用工程项目和包钢集团选矿厂的收购。公司尾矿资源开发生产的稀土精矿稀土产品仅供北方稀土,交易价格根据市场价格调整。每半年可根据实际情况进行调整。

稀土精矿涨价弹性较大。公司2020年稀土业务净利润我们测算在8.4亿元左右;未来稀土精矿关联交易调价幅度假设30、50、90%,则对应稀土利润增幅分别为40.3、67.1%、120%,弹性较大;且随着集团稀土配额增长,精矿供应量亦会增加,从而给盈利增长带来双重弹性。

稀土行业供需紧张,景气上行。全球范围内稀土需求端集中在传统汽车(38%)、新能源汽车(12%)、风电(10%)和变频空调(8.4%),其它包括节能电梯、工业机器人、消费电子等等。随着新能源汽车及电动二轮车产量高速增长、风电长期装机容量增长、消费电子需求复苏等,稀土行业景气上行。目前稀土产业链库存较低,供给增量可控,供需紧张格局将具备较强持续性。

投资建议。预计公司2020/2021/2022年收入分别为653/771/848亿元,增速分别为3%/18%/10%;公司归母净利分别为4.2/27.8/35.4亿元,对应增速分别为-37%/563%/27%;对应PE分别为157/24/19x。公司目前PB在钢铁行业中处于中值水平,但是PE明显低于稀土同行。我们采取分部估值法估值,其中钢铁业务考虑到成长性不足按PB估值,稀土业务则基于资源属性以及中长期前景按PE估值。钢铁基于包钢产品类型(涉及薄板、厚板、长材、钢管、铁矿)选取7家类似业务的代表性公司作为比较对象,给予合理估值1.0倍;稀土则基于可比公司的估值分析,给予40倍估值;由此对应目标市值为1233-1437亿元(其中钢铁业务529亿元,稀土业务704-908亿元),故目前市值存在较大幅度低估,因此首次覆盖,给予公司“买入”评级。

风险提示:需求不及预期;稀土配额超预期;钢铁产能扩张超预期

具体报告内容如下:

1.本期内容来自互联网,由用户整理汇总,不代表本网站意见,如发布机构认为违背了您的权益,请与我们联系,我们将对相关资料予以删除。

2.资源付费,仅为支持我们搜集整理和运营维护费用,感谢您的支持!

报告先锋 » 东吴证券-包钢股份(600010):稀土资源价值重估,钢铁业务景气回升-20210224-26页

_0001.jpg?x-oss-process=style/thumb)