民生证券-富瀚微(300613):AI_赋能智慧视频监控,新兴应用打开成长空间-20210225-37页

导读:

视频监控芯片领军企业,拓展汽车电子+智能硬件领域

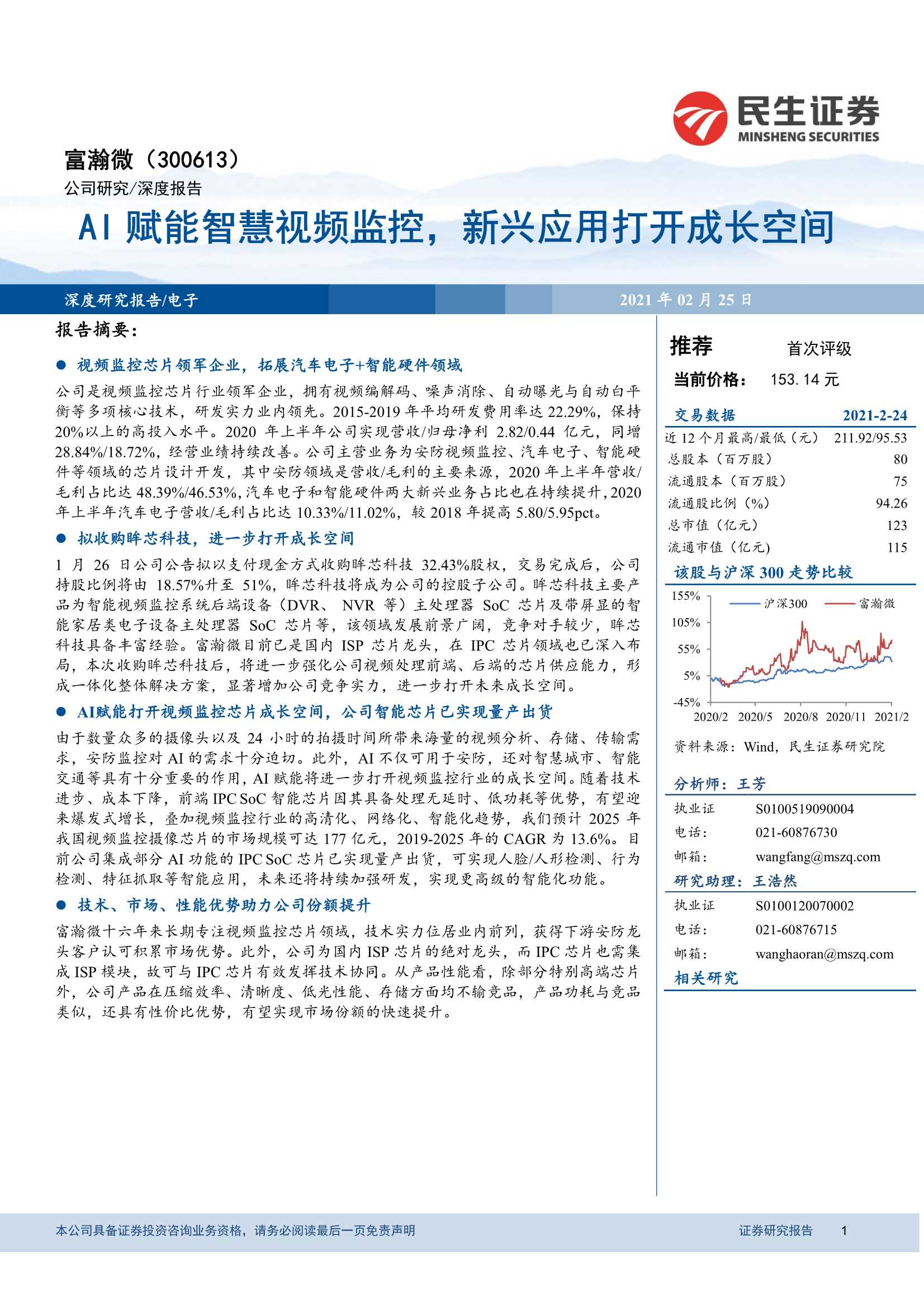

公司是视频监控芯片行业领军企业,拥有视频编解码、噪声消除、自动曝光与自动白平衡等多项核心技术,研发实力业内领先。2015-2019年平均研发费用率达22.29%,保持20%以上的高投入水平。2020年上半年公司实现营收/归母净利2.82/0.44亿元,同增28.84%/18.72%,经营业绩持续改善。公司主营业务为安防视频监控、汽车电子、智能硬件等领域的芯片设计开发,其中安防领域是营收/毛利的主要来源,2020年上半年营收/毛利占比达48.39%/46.53%,汽车电子和智能硬件两大新兴业务占比也在持续提升,2020年上半年汽车电子营收/毛利占比达10.33%/11.02%,较2018年提高5.80/5.95pct。

拟收购眸芯科技,进一步打开成长空间

1月26日公司公告拟以支付现金方式收购眸芯科技32.43%股权,交易完成后,公司持股比例将由18.57%升至51%,眸芯科技将成为公司的控股子公司。眸芯科技主要产品为智能视频监控系统后端设备(DVR、NVR等)主处理器SoC芯片及带屏显的智能家居类电子设备主处理器SoC芯片等,该领域发展前景广阔,竞争对手较少,眸芯科技具备丰富经验。富瀚微目前已是国内ISP芯片龙头,在IPC芯片领域也已深入布局,本次收购眸芯科技后,将进一步强化公司视频处理前端、后端的芯片供应能力,形成一体化整体解决方案,显著增加公司竞争实力,进一步打开未来成长空间。

AI赋能打开视频监控芯片成长空间,公司智能芯片已实现量产出货

由于数量众多的摄像头以及24小时的拍摄时间所带来海量的视频分析、存储、传输需求,安防监控对AI的需求十分迫切。此外,AI不仅可用于安防,还对智慧城市、智能交通等具有十分重要的作用,AI赋能将进一步打开视频监控行业的成长空间。随着技术进步、成本下降,前端IPCSoC智能芯片因其具备处理无延时、低功耗等优势,有望迎来爆发式增长,叠加视频监控行业的高清化、网络化、智能化趋势,我们预计2025年我国视频监控摄像芯片的市场规模可达177亿元,2019-2025年的CAGR为13.6%。目前公司集成部分AI功能的IPCSoC芯片已实现量产出货,可实现人脸/人形检测、行为检测、特征抓取等智能应用,未来还将持续加强研发,实现更高级的智能化功能。

技术、市场、性能优势助力公司份额提升

富瀚微十六年来长期专注视频监控芯片领域,技术实力位居业内前列,获得下游安防龙头客户认可积累市场优势。此外,公司为国内ISP芯片的绝对龙头,而IPC芯片也需集成ISP模块,故可与IPC芯片有效发挥技术协同。从产品性能看,除部分特别高端芯片外,公司产品在压缩效率、清晰度、低光性能、存储方面均不输竞品,产品功耗与竞品类似,还具有性价比优势,有望实现市场份额的快速提升。

汽车电子+智能硬件两大新兴应用未来发展空间广阔

1)我们测算2019年中国车载摄像芯片的市场规模为36.89亿元,中国智能硬件摄像芯片市场空间(家用智能摄像头芯片+智能扫码芯片)为17.68亿元。

2)未来随着物联网、AI等先进技术的普及,将推动摄像产品在汽车电子、智能硬件等新兴领域的渗透率提升。我们预计中性情景下,2025年我国ADAS车载摄像头/家用智能摄像头渗透率有望达到45%/15%,2025年中国ADAS车载摄像头芯片/智能硬件摄像芯片(家用智能摄像头芯片+智能扫码芯片)市场规模有望达213.84/34.44亿元,较2019年分别增长480%/95%,2019-2025年的复合增速为34%/14%,新兴应用领域的广阔空间为公司芯片产品带来新的发展机遇。

3)2018年起,富瀚微便对汽车电子领域进行先发布局,已在汽车电子和智能硬件领域实现了芯片产品的规模销售。2020年上半年公司汽车电子业务实现营收0.29亿元,同比大增124%,自2018年布局汽车电子领域以来,销售规模增速几乎均在100%以上。

公司未来还将加强汽车电子、智能硬件领域的技术开发和产品升级。

投资建议

公司作为视频监控芯片行业的领军企业,拥有包括视频编解码在内的多项核心技术,研发实力位居业内前列。AI赋能打开视频监控芯片成长空间,公司集成AI功能的IPCSoC芯片已实现量产出货,未来有望凭借研发、市场等优势实现份额提升。此外,公司布局汽车电子、智能硬件等新兴应用打开未来成长空间,有望实现经营业绩持续增长。

我们预计公司2020/2021/2022年EPS分别为1.29/3.72/5.65元,对应PE为119/41/27倍,PS为18/5/3倍,参考2020年芯片设计可比公司澜起科技、卓胜微、兆易创新97倍PE估值,35倍PS估值,考虑到公司未来广阔的成长空间,以及高利润率的汽车电子业务占比提升和经营管理改善,盈利能力有望持续提升。首次覆盖,给予“推荐”评级。

风险提示

行业需求不及预期、技术研发不及预期、客户集中度较高风险。

具体报告内容如下:

1.本期内容来自互联网,由用户整理汇总,不代表本网站意见,如发布机构认为违背了您的权益,请与我们联系,我们将对相关资料予以删除。

2.资源付费,仅为支持我们搜集整理和运营维护费用,感谢您的支持!

报告先锋 » 民生证券-富瀚微(300613):AI_赋能智慧视频监控,新兴应用打开成长空间-20210225-37页

_0001.jpg?x-oss-process=style/thumb)