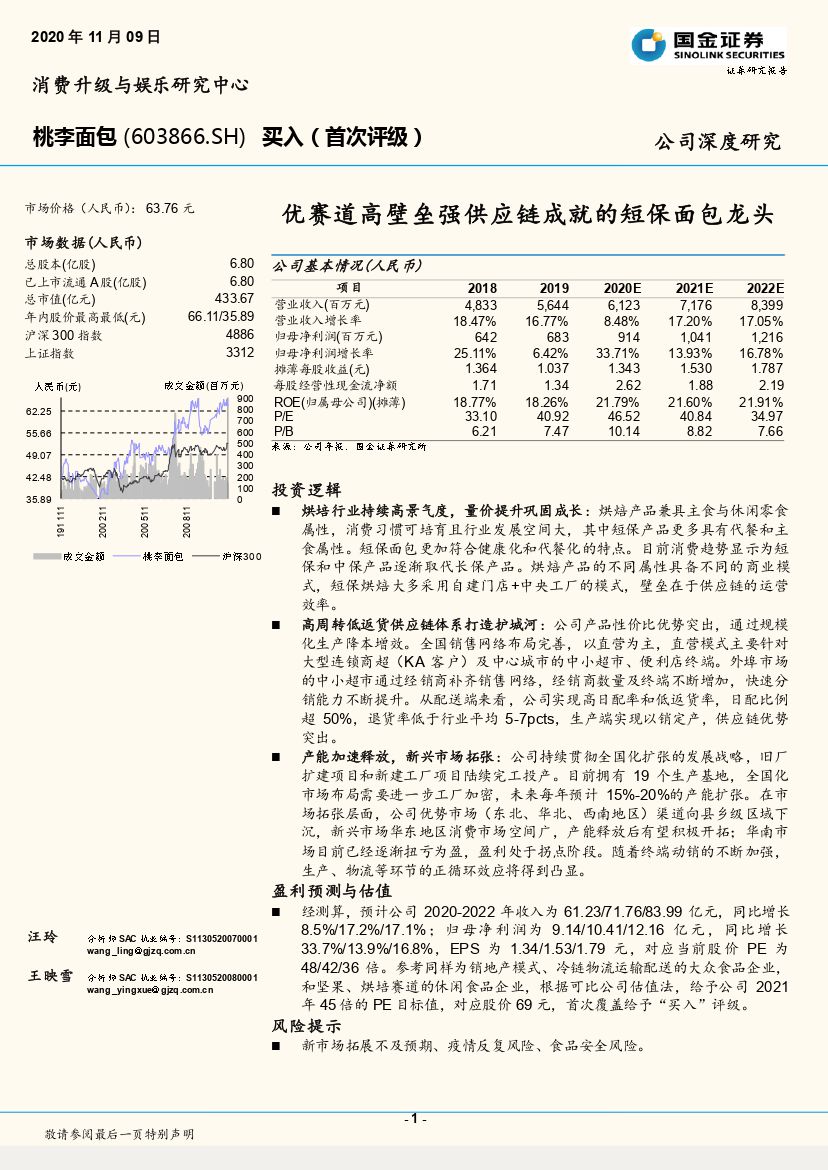

桃李面包(603866):优赛道高壁垒强供应链成就的短保面包龙头-20201110-国金证券-23页(附PDF下载)

导读:

投资逻辑

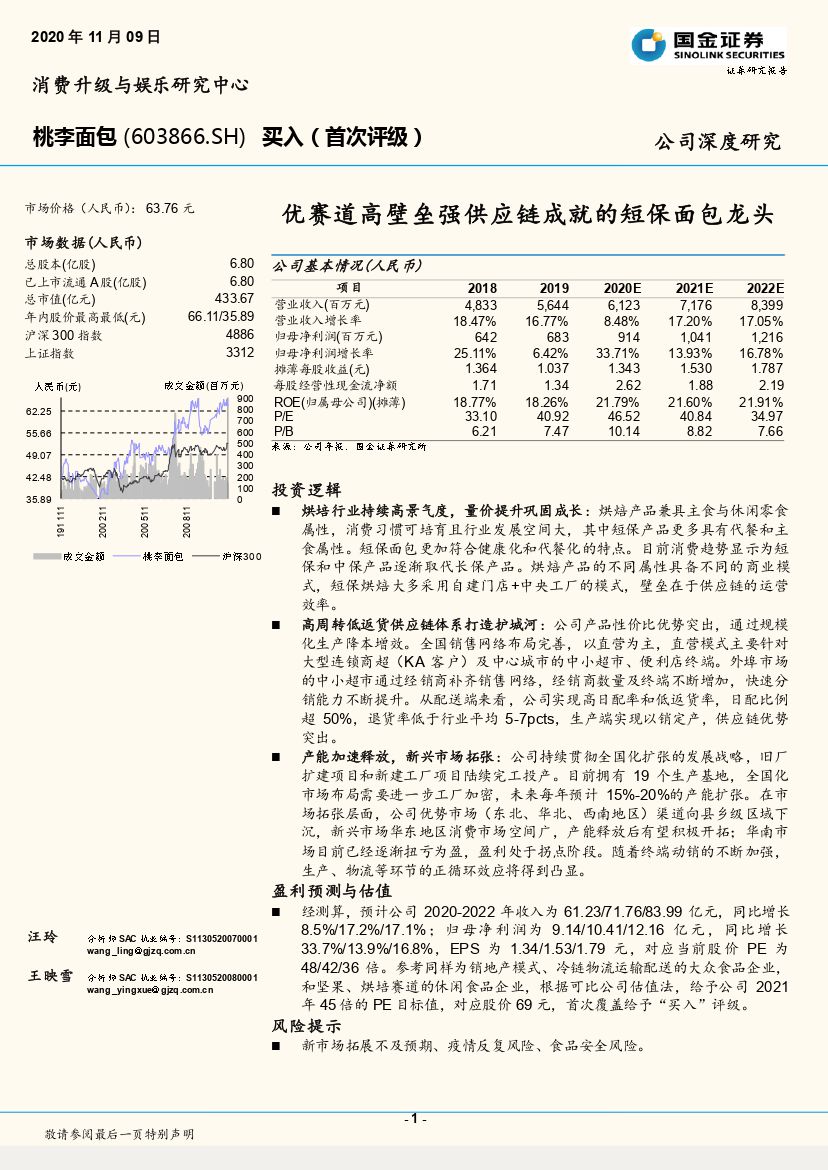

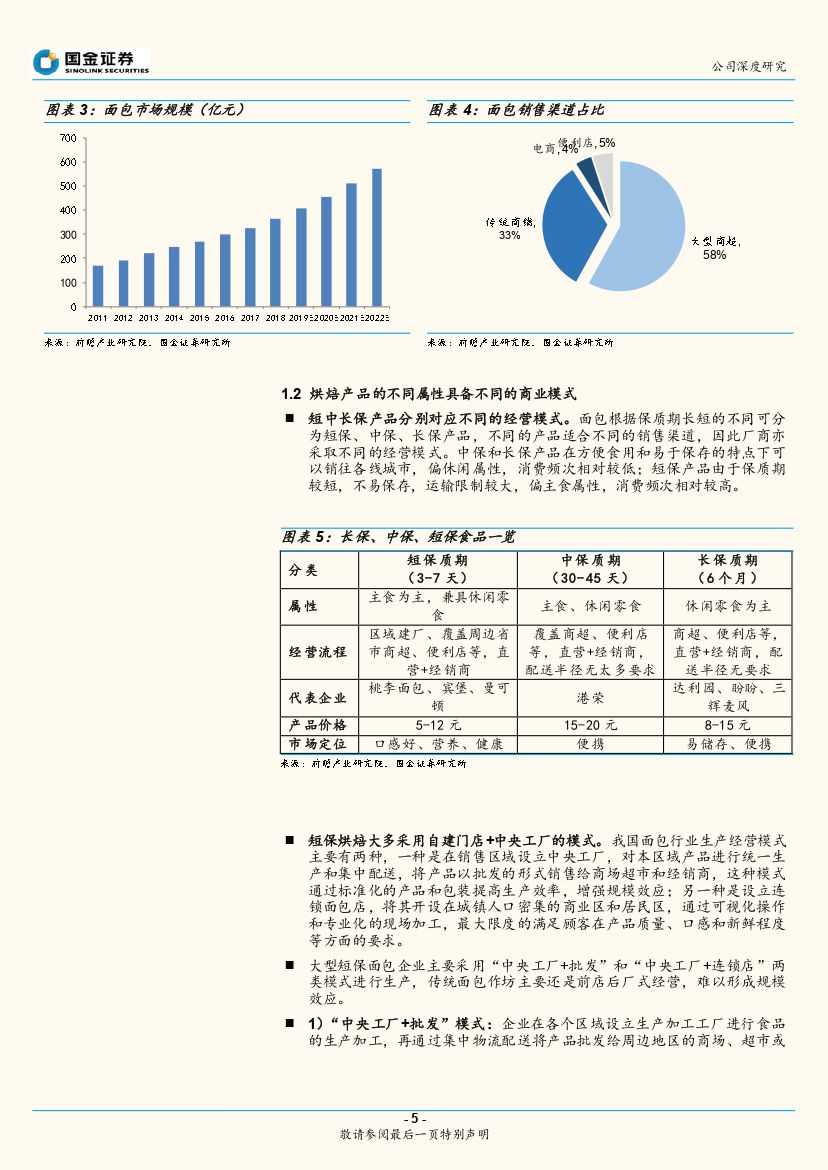

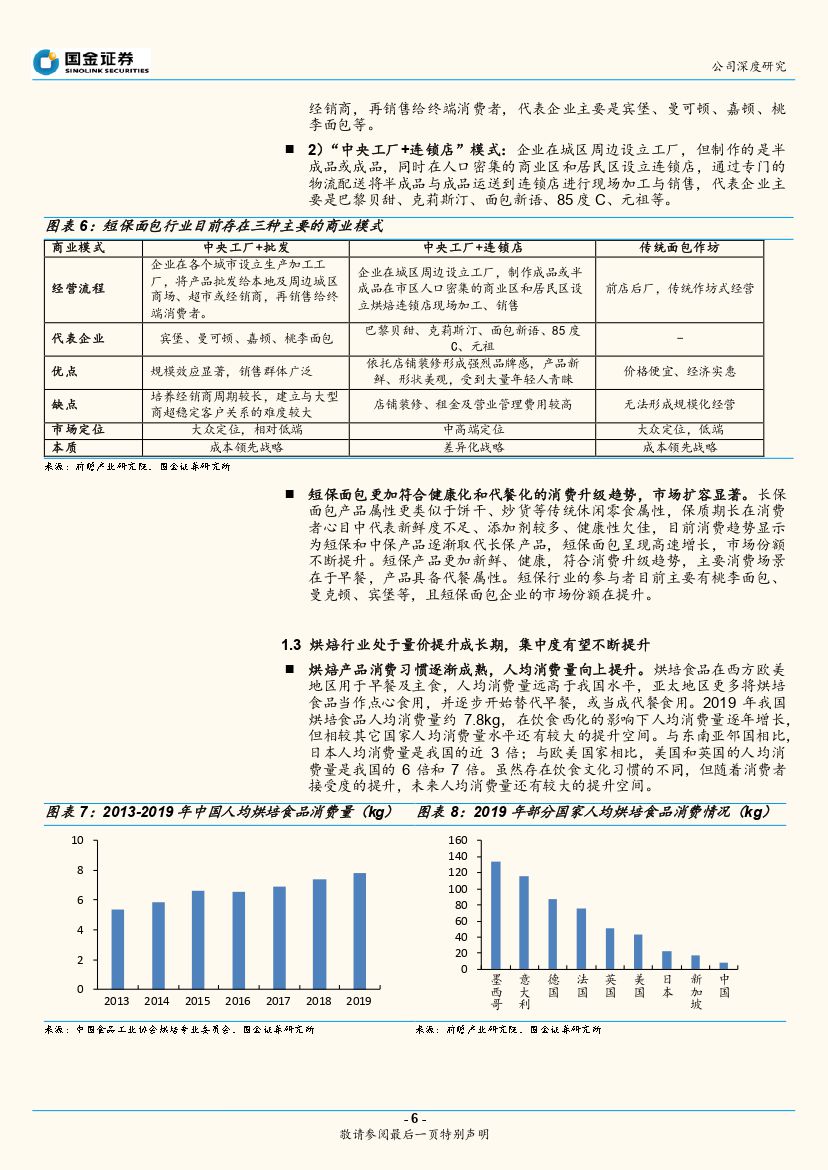

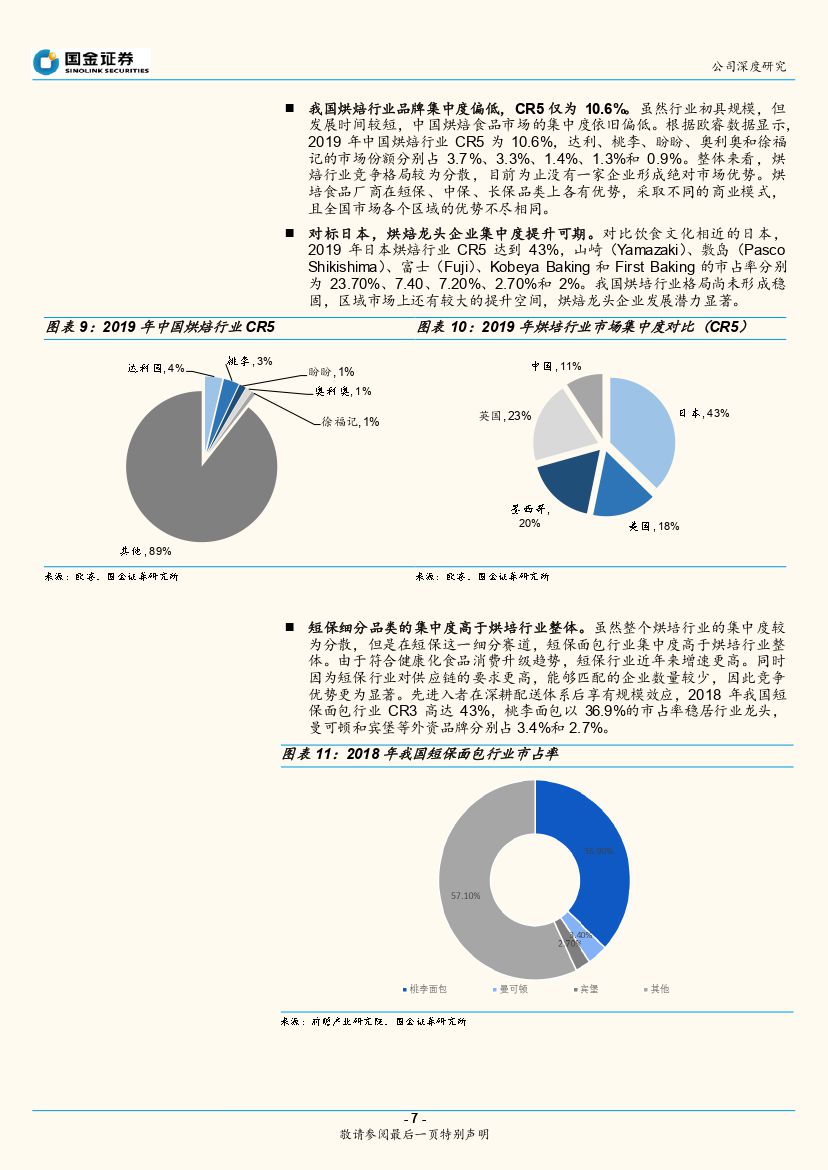

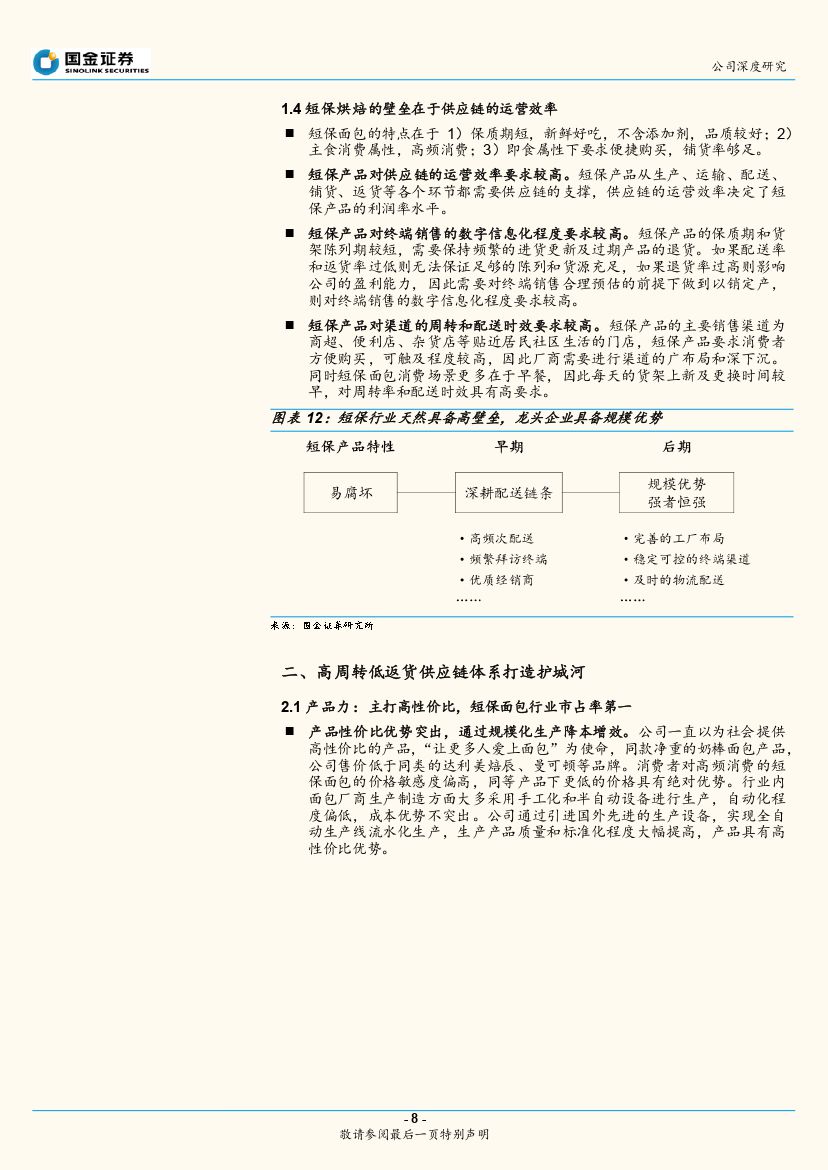

烘培行业持续高景气度,量价提升巩固成长: 烘焙产品兼具主食与休闲零食属性,消费习惯可培育且行业发展空间大,其中短保产品更多具有代餐和主食属性。 短保面包更加符合健康化和代餐化的特点。目前消费趋势显示为短保和中保产品逐渐取代长保产品。烘焙产品的不同属性具备不同的商业模式, 短保烘焙大多采用自建门店+中央工厂的模式, 壁垒在于供应链的运营效率。

高周转低返货供应链体系打造护城河: 公司产品性价比优势突出,通过规模化生产降本增效。全国销售网络布局完善, 以直营为主, 直营模式主要针对大型连锁商超( KA 客户)及中心城市的中小超市、便利店终端。外埠市场的中小超市通过经销商补齐销售网络,经销商数量及终端不断增加,快速分销能力不断提升。 从配送端来看,公司实现高日配率和低返货率,日配比例超 50%,退货率低于行业平均 5-7pcts,生产端实现以销定产, 供应链优势突出。

产能加速释放,新兴市场拓张: 公司持续贯彻全国化扩张的发展战略,旧厂扩建项目和新建工厂项目陆续完工投产。目前拥有 19 个生产基地,全国化市场布局需要进一步工厂加密,未来每年预计 15%-20%的产能扩张。在市场拓张层面,公司优势市场(东北、华北、西南地区)渠道向县乡级区域下沉,新兴市场华东地区消费市场空间广,产能释放后有望积极开拓;华南市场目前已经逐渐扭亏为盈,盈利处于拐点阶段。随着终端动销的不断加强,生产、物流等环节的正循环效应将得到凸显。

盈利预测与估值

经测算, 预计公司 2020-2022 年收入为 61.23/71.76/83.99 亿元,同比增长8.5%/17.2%/17.1%;归母净利润为 9.14/10.41/12.16 亿元,同比增长33.7%/13.9%/16.8%, EPS 为 1.34/1.53/1.79 元,对应当前股价 PE 为48/42/36 倍。参考同样为销地产模式、冷链物流运输配送的大众食品企业,和坚果、烘培赛道的休闲食品企业, 根据可比公司估值法, 给予公司 2021年 45 倍的 PE 目标值,对应股价 69 元,首次覆盖给予“买入”评级。

风险提示

新市场拓展不及预期、疫情反复风险、食品安全风险

具体报告内容如下:

首页预览如下:

1.本期内容来自互联网,由用户整理汇总,不代表本网站意见,如发布机构认为违背了您的权益,请与我们联系,我们将对相关资料予以删除。

2.资源付费,仅为支持我们搜集整理和运营维护费用,感谢您的支持!

报告先锋 » 桃李面包(603866):优赛道高壁垒强供应链成就的短保面包龙头-20201110-国金证券-23页(附PDF下载)