环卫系列报告II:新能源环卫车拐点已至,新赛道谁将突围?-20201125-东方证券-37页(附PDF下载)

导读:

核心观点

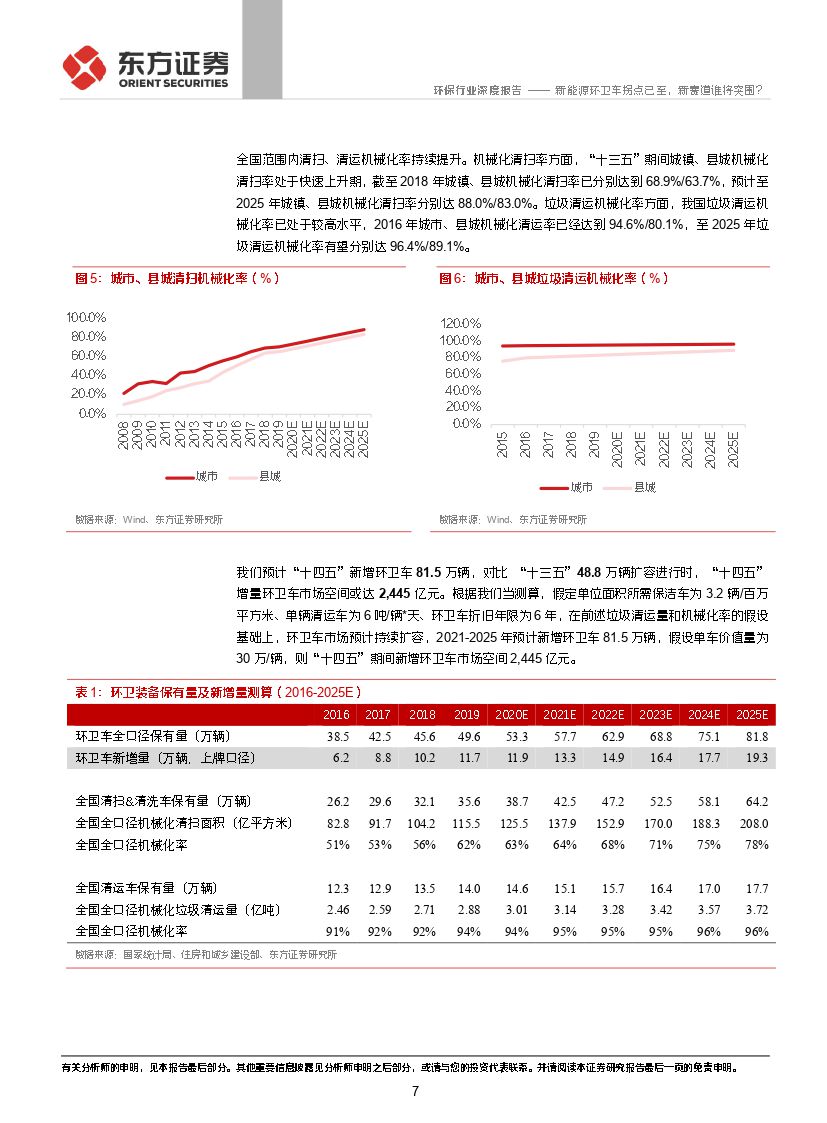

城镇化率+机械化率,环卫车扩容进行时:2019年我国全口径环卫车上险数量为11.7万辆,17-19年CAGR为23%,受城镇化率+机械化率推动,我们预计2025年新增环卫车为19.3万辆,“十四五”累计新增环卫车81.5万辆,相比“十三五”新增环卫车48.8万辆显著增长。

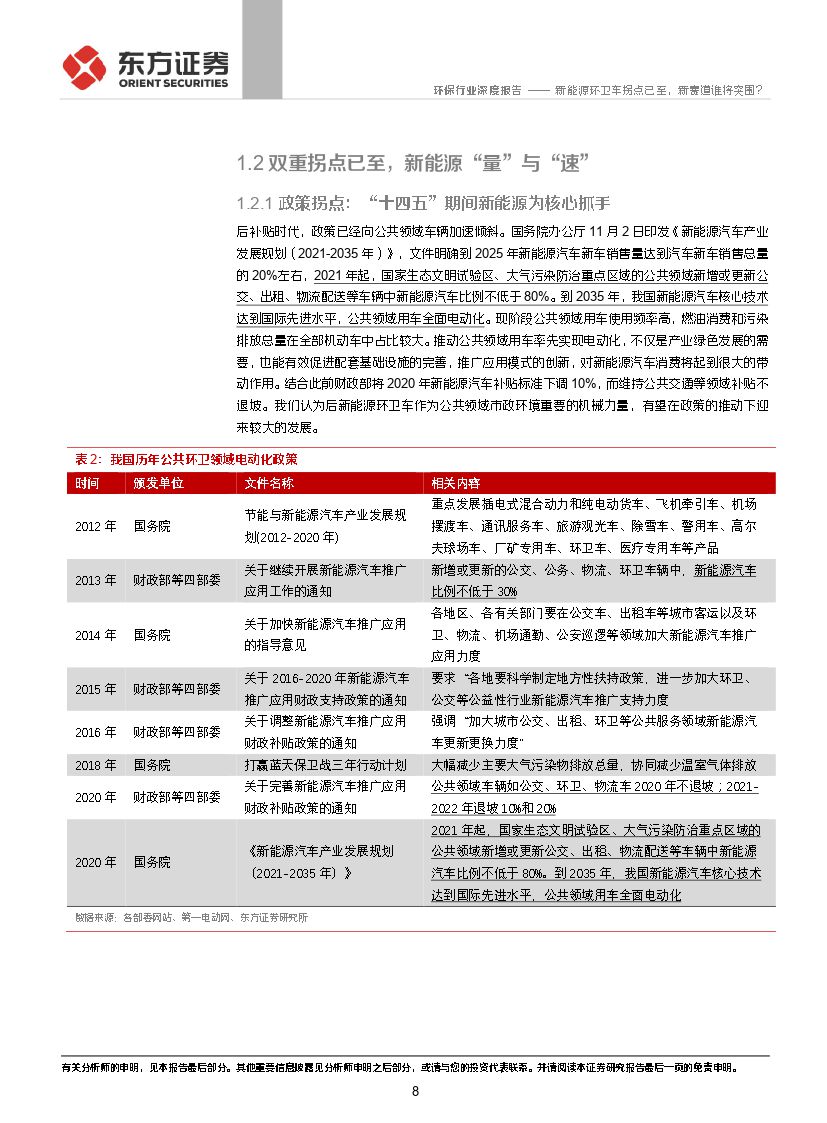

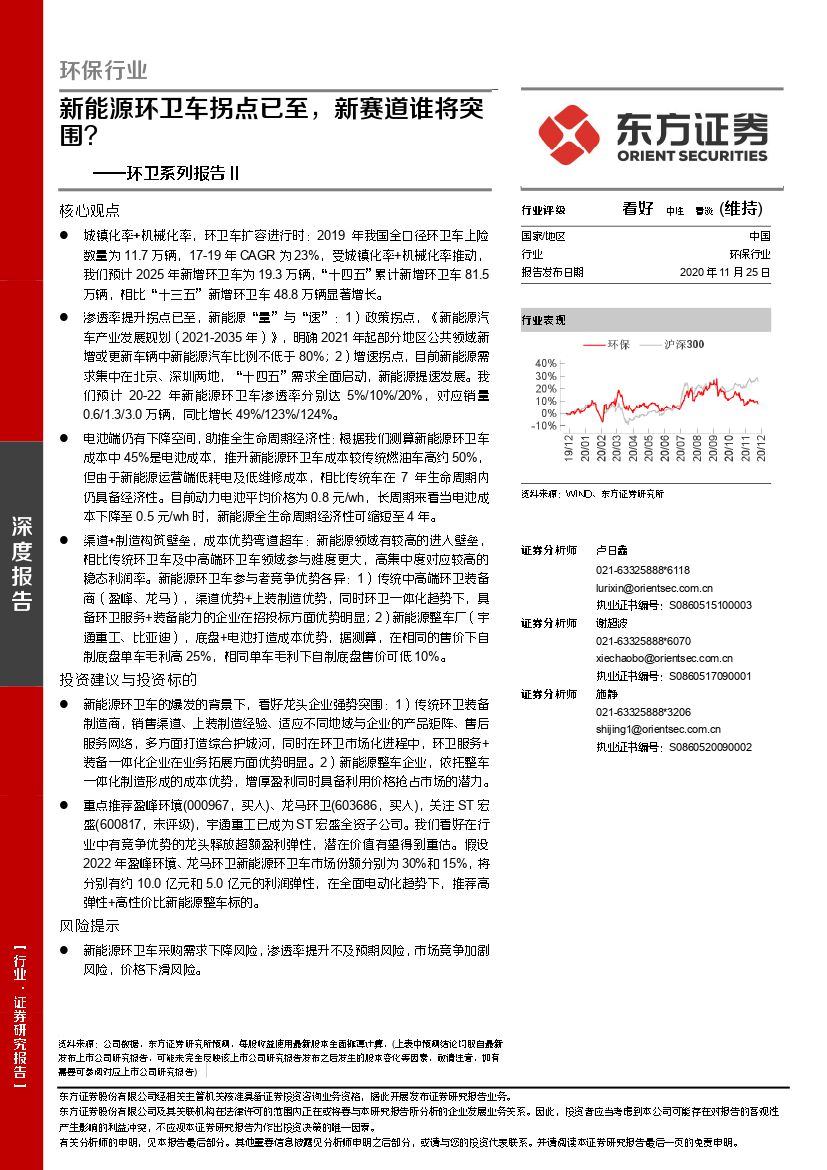

渗透率提升拐点已至,新能源“量”与“速”:1)政策拐点,《新能源汽车产业发展规划(2021-2035年)》,明确2021年起部分地区公共领域新增或更新车辆中新能源汽车比例不低于80%;2)增速拐点,目前新能源需求集中在北京、深圳两地,“十四五”需求全面启动,新能源提速发展。我们预计20-22年新能源环卫车渗透率分别达5%/10%/20%,对应销量0.6/1.3/3.0万辆,同比增长49%/123%/124%。

电池端仍有下降空间,助推全生命周期经济性:根据我们测算新能源环卫车成本中45%是电池成本,推升新能源环卫车成本较传统燃油车高约50%,但由于新能源运营端低耗电及低维修成本,相比传统车在7年生命周期内仍具备经济性。目前动力电池平均价格为0.8元/wh,长周期来看当电池成本下降至0.5元/wh时,新能源全生命周期经济性可缩短至4年。

渠道+制造构筑壁垒,成本优势弯道超车:新能源领域有较高的进入壁垒,相比传统环卫车及中高端环卫车领域参与难度更大,高集中度对应较高的稳态利润率。新能源环卫车参与者竞争优势各异:1)传统中高端环卫装备商(盈峰、龙马),渠道优势+上装制造优势,同时环卫一体化趋势下,具备环卫服务+装备能力的企业在招投标方面优势明显;2)新能源整车厂(宇通重工、比亚迪),底盘+电池打造成本优势,据测算,在相同的售价下自制底盘单车毛利高25%,相同单车毛利下自制底盘售价可低10%。

投资建议与投资标的

新能源环卫车的爆发的背景下,看好龙头企业强势突围:1)传统环卫装备制造商,销售渠道、上装制造经验、适应不同地域与企业的产品矩阵、售后服务网络,多方面打造综合护城河,同时在环卫市场化进程中,环卫服务+装备一体化企业在业务拓展方面优势明显。2)新能源整车企业,依托整车一体化制造形成的成本优势,增厚盈利同时具备利用价格抢占市场的潜力。

重点推荐盈峰环境(000967,买入)、龙马环卫(603686,买入),关注ST宏盛(600817,未评级),宇通重工已成为ST宏盛全资子公司。我们看好在行业中有竞争优势的龙头释放超额盈利弹性,潜在价值有望得到重估。假设2022年盈峰环境、龙马环卫新能源环卫车市场份额分别为30%和15%,将分别有约10.0亿元和5.0亿元的利润弹性,在全面电动化趋势下,推荐高弹性+高性价比新能源整车标的。

风险提示

新能源环卫车采购需求下降风险,渗透率提升不及预期风险,市场竞争加剧风险,价格下滑风险。

具体报告内容如下:

首页预览如下:

1.本期内容来自互联网,由用户整理汇总,不代表本网站意见,如发布机构认为违背了您的权益,请与我们联系,我们将对相关资料予以删除。

2.资源付费,仅为支持我们搜集整理和运营维护费用,感谢您的支持!

报告先锋 » 环卫系列报告II:新能源环卫车拐点已至,新赛道谁将突围?-20201125-东方证券-37页(附PDF下载)