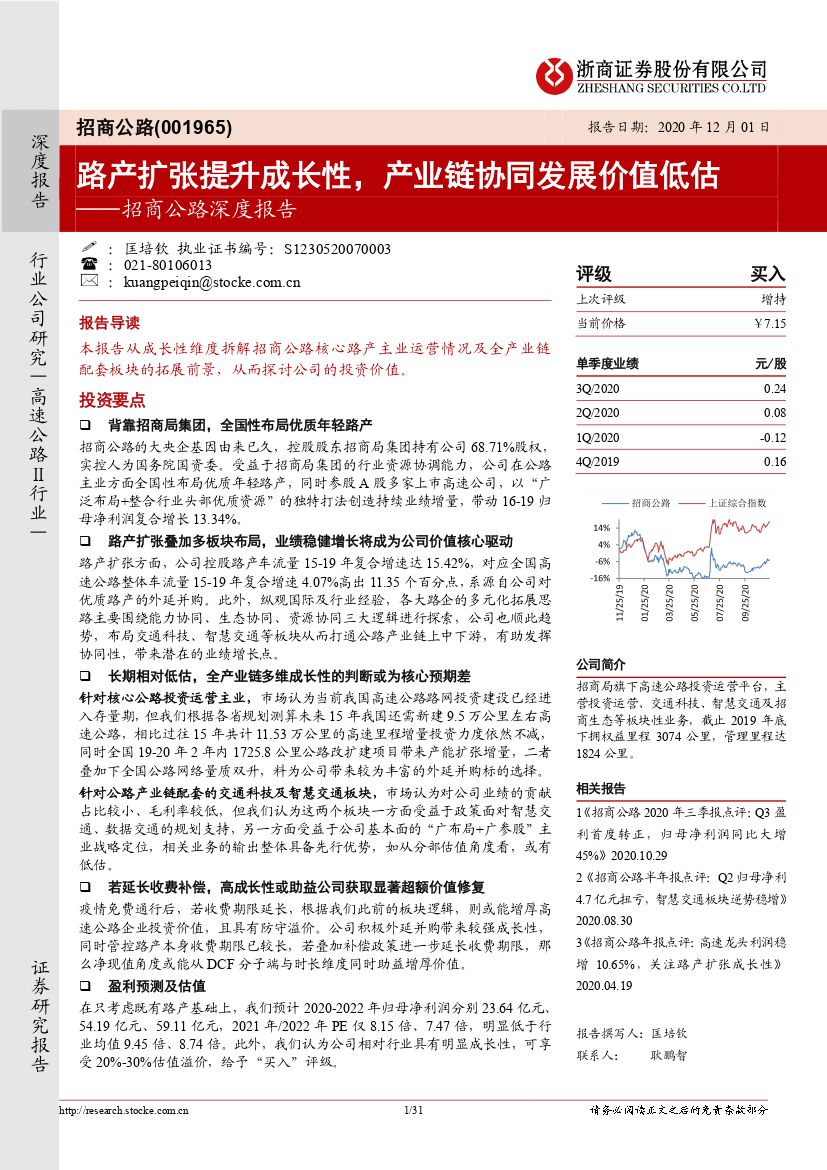

招商公路(001965)深度报告:路产扩张提升成长性,产业链协同发展价值低估-20201201-浙商证券-31页(附PDF下载)

导读:

报告导读

本报告从成长性维度拆解招商公路核心路产主业运营情况及全产业链

配套板块的拓展前景,从而探讨公司的投资价值。

投资要点

背靠招商局集团,全国性布局优质年轻路产

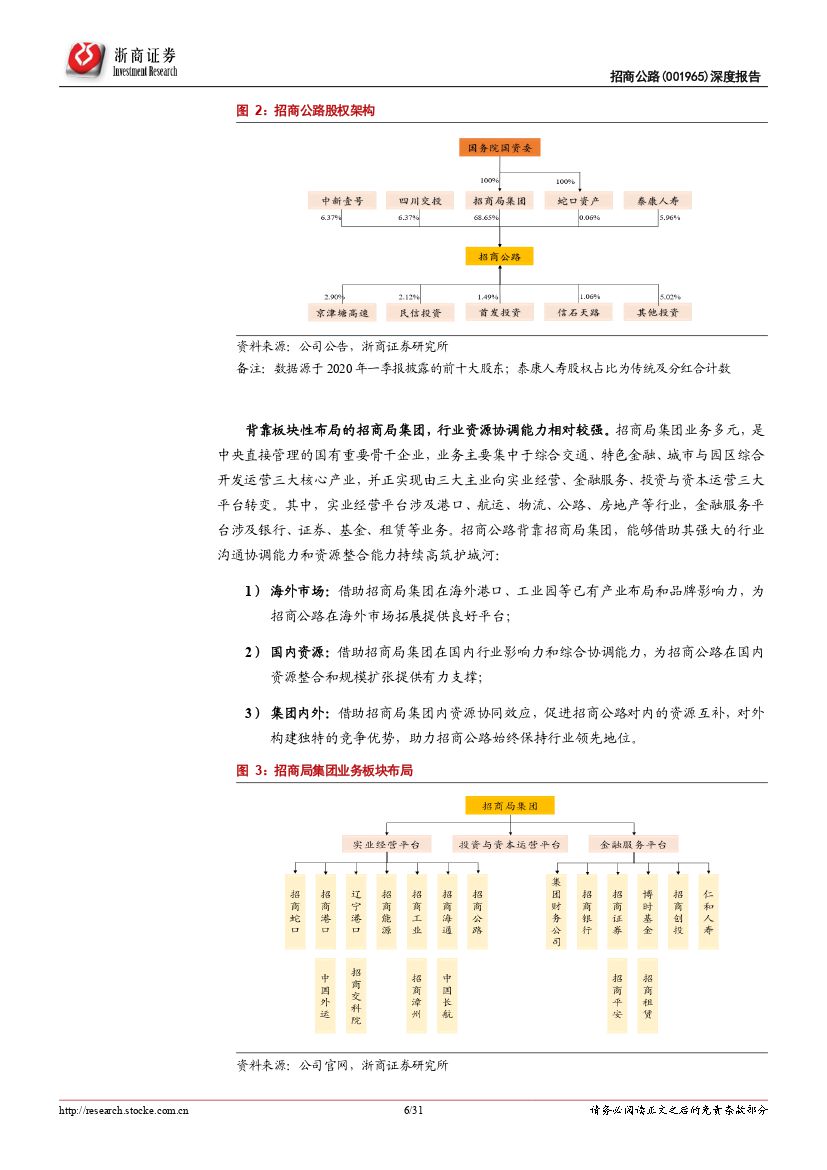

招商公路的大央企基因由来已久,控股股东招商局集团持有公司68.71%股权,实控人为国务院国资委。受益于招商局集团的行业资源协调能力,公司在公路主业方面全国性布局优质年轻路产,同时参股A股多家上市高速公司,以“广泛布局+整合行业头部优质资源”的独特打法创造持续业绩增量,带动16-19归母净利润复合增长13.34%。

路产扩张叠加多板块布局,业绩稳健增长将成为公司价值核心驱动

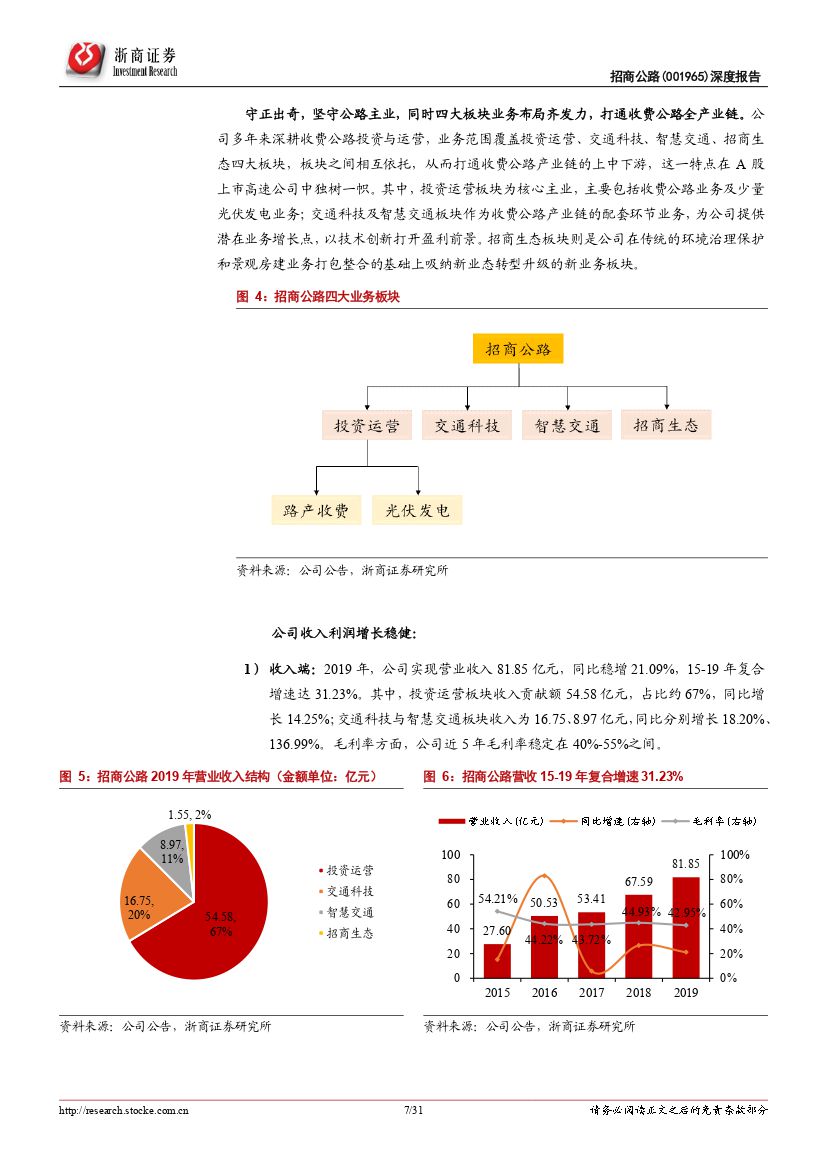

路产扩张方面,公司控股路产车流量15-19年复合增速达15.42%,对应全国高速公路整体车流量15-19年复合增速4.07%高出11.35个百分点,系源自公司对优质路产的外延并购。此外,纵观国际及行业经验,各大路企的多元化拓展思路主要围绕能力协同、生态协同、资源协同三大逻辑进行探索,公司也顺此趋势,布局交通科技、智慧交通等板块从而打通公路产业链上中下游,有助发挥协同性,带来潜在的业绩增长点。

长期相对低估,全产业链多维成长性的判断或为核心预期差

针对核心公路投资运营主业,市场认为当前我国高速公路路网投资建设已经进入存量期,但我们根据各省规划测算未来15年我国还需新建9.5万公里左右高速公路,相比过往15年共计11.53万公里的高速里程增量投资力度依然不减,同时全国19-20年2年内1725.8公里公路改扩建项目带来产能扩张增量,二者叠加下全国公路网络量质双升,料为公司带来较为丰富的外延并购标的选择。

针对公路产业链配套的交通科技及智慧交通板块,市场认为对公司业绩的贡献占比较小、毛利率较低,但我们认为这两个板块一方面受益于政策面对智慧交通、数据交通的规划支持,另一方面受益于公司基本面的“广布局+广参股”主业战略定位,相关业务的输出整体具备先行优势,如从分部估值角度看,或有低估。

若延长收费补偿,高成长性或助益公司获取显著超额价值修复

疫情免费通行后,若收费期限延长,根据我们此前的板块逻辑,则或能增厚高速公路企业投资价值,且具有防守溢价。公司积极外延并购带来较强成长性,同时管控路产本身收费期限已较长,若叠加补偿政策进一步延长收费期限,那么净现值角度或能从DCF分子端与时长维度同时助益增厚价值。

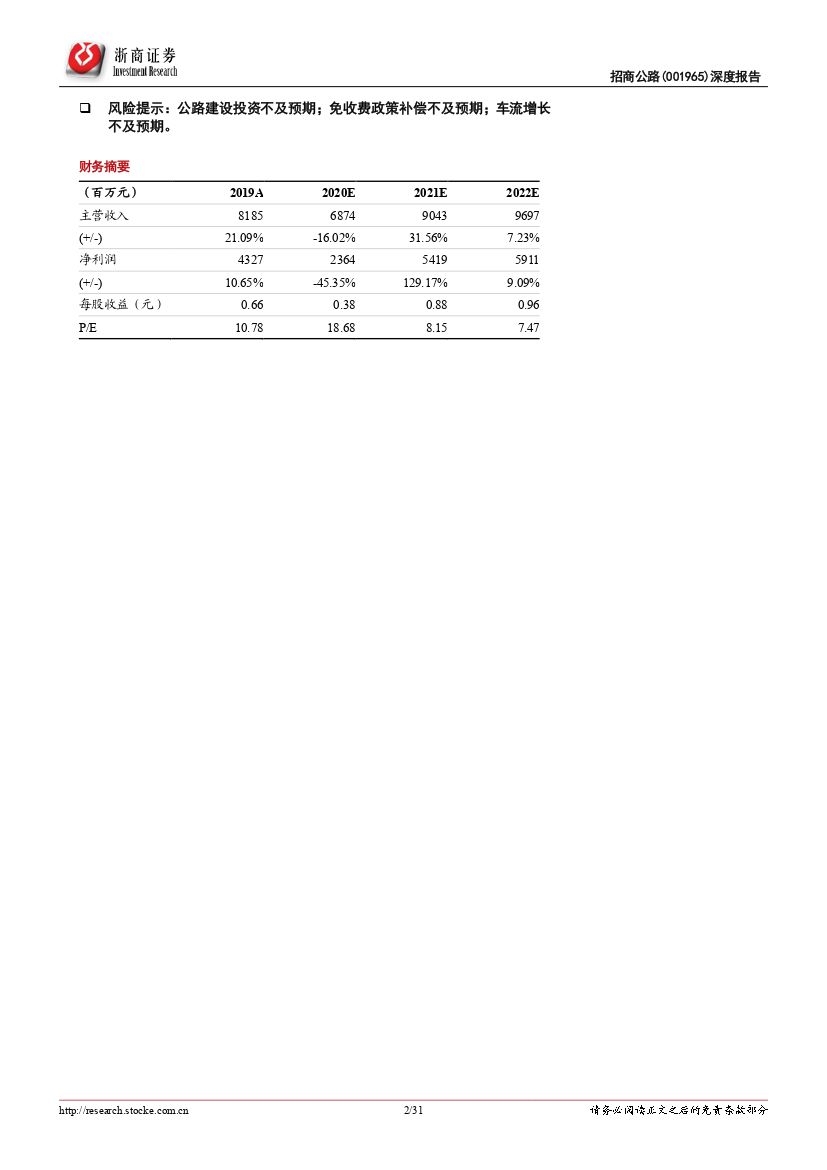

盈利预测及估值

在只考虑既有路产基础上,我们预计2020-2022年归母净利润分别23.64亿元、54.19亿元、59.11亿元,2021年/2022年PE仅8.15倍、7.47倍,明显低于行业均值9.45倍、8.74倍。此外,我们认为公司相对行业具有明显成长性,可享受20%-30%估值溢价,给予“买入”评级。

具体报告内容如下:

首页预览如下:

1.本期内容来自互联网,由用户整理汇总,不代表本网站意见,如发布机构认为违背了您的权益,请与我们联系,我们将对相关资料予以删除。

2.资源付费,仅为支持我们搜集整理和运营维护费用,感谢您的支持!

报告先锋 » 招商公路(001965)深度报告:路产扩张提升成长性,产业链协同发展价值低估-20201201-浙商证券-31页(附PDF下载)

_0001.jpg?x-oss-process=style/thumb)