化工行业2021年策略:景气继续向上,龙头优势凸显-20201201-中银国际-53页(附PDF下载)

导读:

疫情影响逐渐减弱。展望2021年,我们继续看好因国内外需求复苏带来的产品涨价及盈利回升。维持行业强于大市评级。

支撑评级的要点

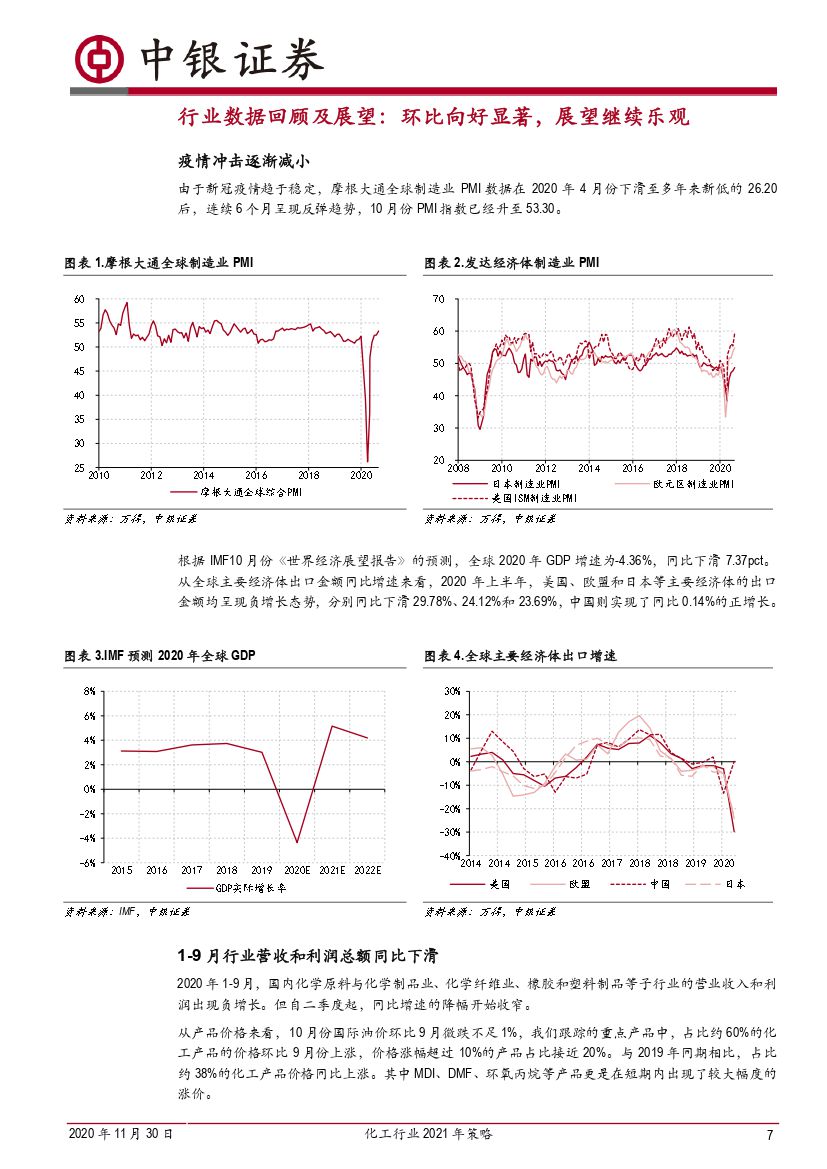

2020年以来,疫情对全球经济造成较大负面冲击,但二三季度开始影响逐渐减弱。需求的恢复叠加旺季的因素,化工部分产品涨价在2020年四季度如约而至。展望2021年,我们继续乐观。看好因国内外需求复苏带来的产品涨价及盈利回升。

需求端,从国内市场来看,地产、家电等市场有望触底回暖。农业领域,农产品价格有望持续走高,农化需求环比向好。另一个下游需求的重点是汽车领域。从分月数据来看,产销量同比数值自二季度起均持续向好。从海外情况来看,随着海外疫情逐渐受到控制,化工品出口有望持续回暖。尤其对于纺织服装产业链,海外地产、家电产业链等相关产品。另一方面,半导体、航空航天、军工等领域关键材料的自主化日益关键,相关领域的优秀企业迎来发展良机。

供给端来看,自疫情后行业投资扩产意愿有所回升,但仍属于较低水平。但上市公司财报显示部分优势企业持续扩产。中长期来看,行业集中度持续提升,未来龙头企业将获得更多市场份额与更高盈利水平。

成本端,我们判断经济恢复和石油需求复苏成为大概率事件,油价上涨的趋势得以延续。2021年Brent油价中枢将在52美元/桶左右,比2020年提高约10美元/桶,生产国整体恢复盈利。

投资建议

截至2020年11月24日,申万化工动态PE为30.99,动态PB为2.56,当前估值相对合理。随着未来行业盈利向好基本面改善,板块估值有望延续上行趋势。我们维持行业强于大市评级,尤其看好优秀龙头企业长期发展。重点关注以下四条主线:

国内优秀龙头公司在建立某些产品在全国(乃至全球)竞争优势后,近年自产业链横向纵向延伸,涉足其他领域产品,降低单一产品周期大幅波动风险,向世界级优秀化工企业迈进。看好其穿越周期,走向全球的能力。长期推荐万华化学、华鲁恒升、新和成。

民营大炼化陆续投产,国内部分石化产品在全球产业链占比持续提升。民营炼化项目工艺成本优势明显,业绩持续超预期。推荐桐昆股份、卫星石化。关注:恒逸石化、荣盛石化、恒力石化等。

集中度提升,供给格局优化:一是农药随着小企业的退出,行业龙头公司有较大的资本开支及多个投扩产计划,未来行业集中度将持续提升。推荐联化科技、利尔化学等。需要指出的是,若2021年农产品价格持续走高,农化板块农药化肥以及棉花相关产品粘胶均有可能受益涨价。二是减水剂行业集中度提升,推荐苏博特。

自主可控,进口替代:一是电子化学品、关键新材料领域迎来发展良机。推荐万润股份、光威复材等,关注雅克科技、国瓷材料等。二是有能力进行进口替代或渗透率提升的方向。推荐皇马科技、金禾实业等。

风险提示:

油价异常波动风险;环保政策变化带来的风险;经济异常波动;疫情持续时间与影响超预期。

具体报告内容如下:

首页预览如下:

1.本期内容来自互联网,由用户整理汇总,不代表本网站意见,如发布机构认为违背了您的权益,请与我们联系,我们将对相关资料予以删除。

2.资源付费,仅为支持我们搜集整理和运营维护费用,感谢您的支持!

报告先锋 » 化工行业2021年策略:景气继续向上,龙头优势凸显-20201201-中银国际-53页(附PDF下载)