医美终端诊疗机构专题:区域性连锁龙头格局初现-20201211-浙商证券-18页(附PDF下载)

导读:

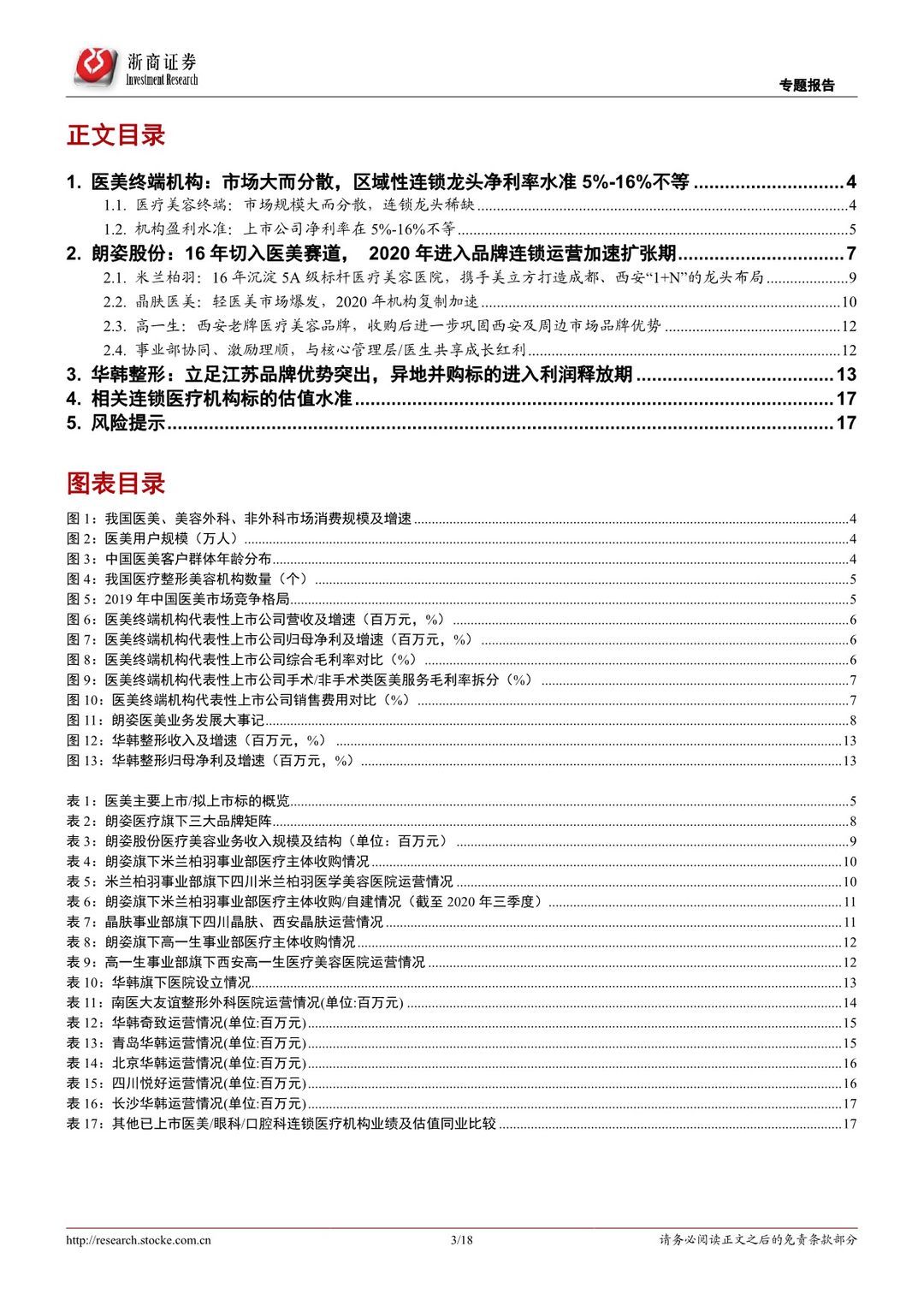

近期朗姿股份、华韩整形等医美诊疗终端来一波上涨行情,我们认为主要来自两个因素:1)医美赛道的蓬勃发展:随着持续的市场宣传和教育,消费者对医美的了解和接受度不断提升,人群渗透率不断升高,加上医美消费的惯性(技术不断迭代、项目不断丰富、开始消费后会持续复购以维持效果)带来市场的快速增长,根据艾瑞咨询,2019年我国医美服务市场规模达到1436亿元,未来5年CAGR达到17%;

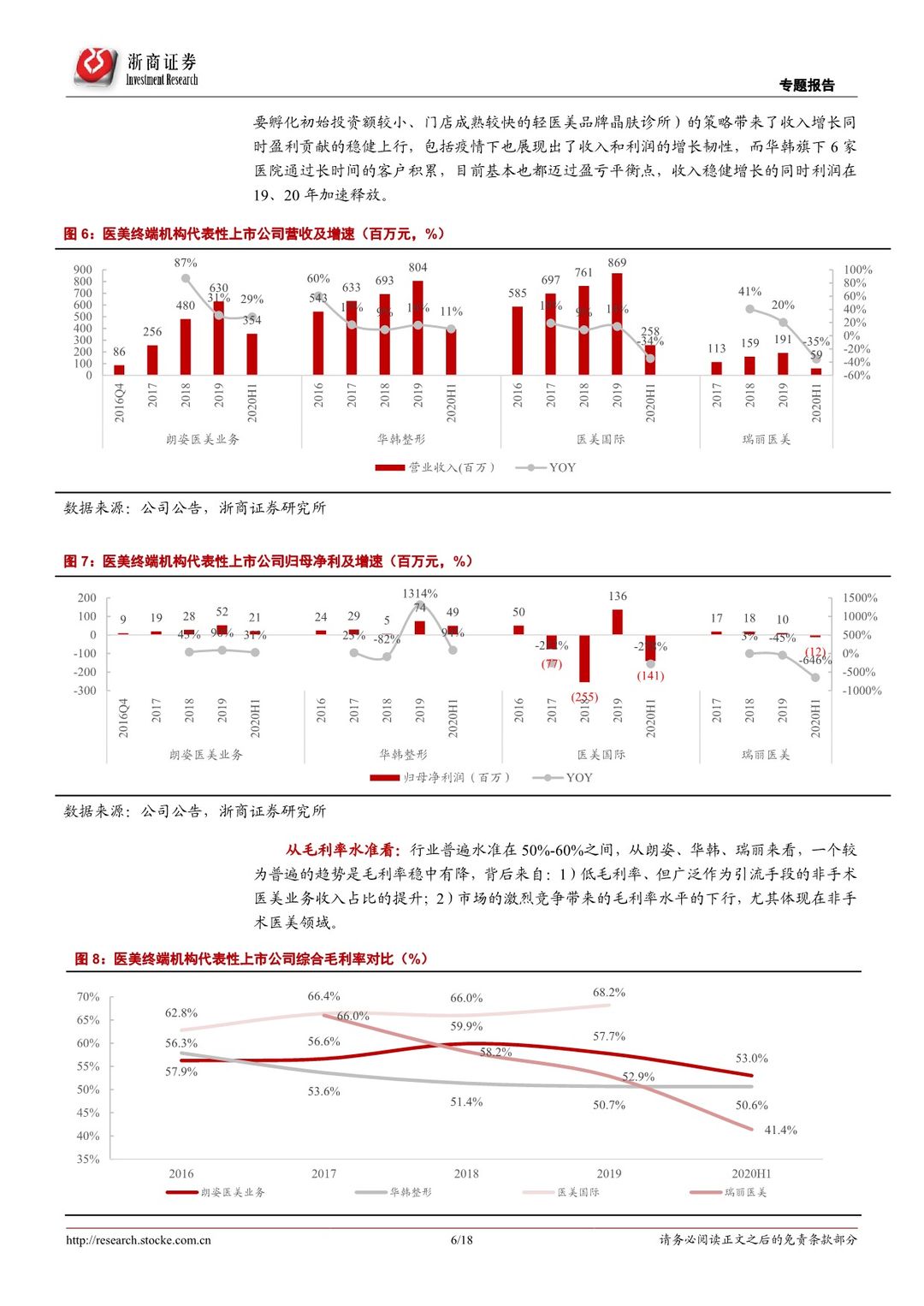

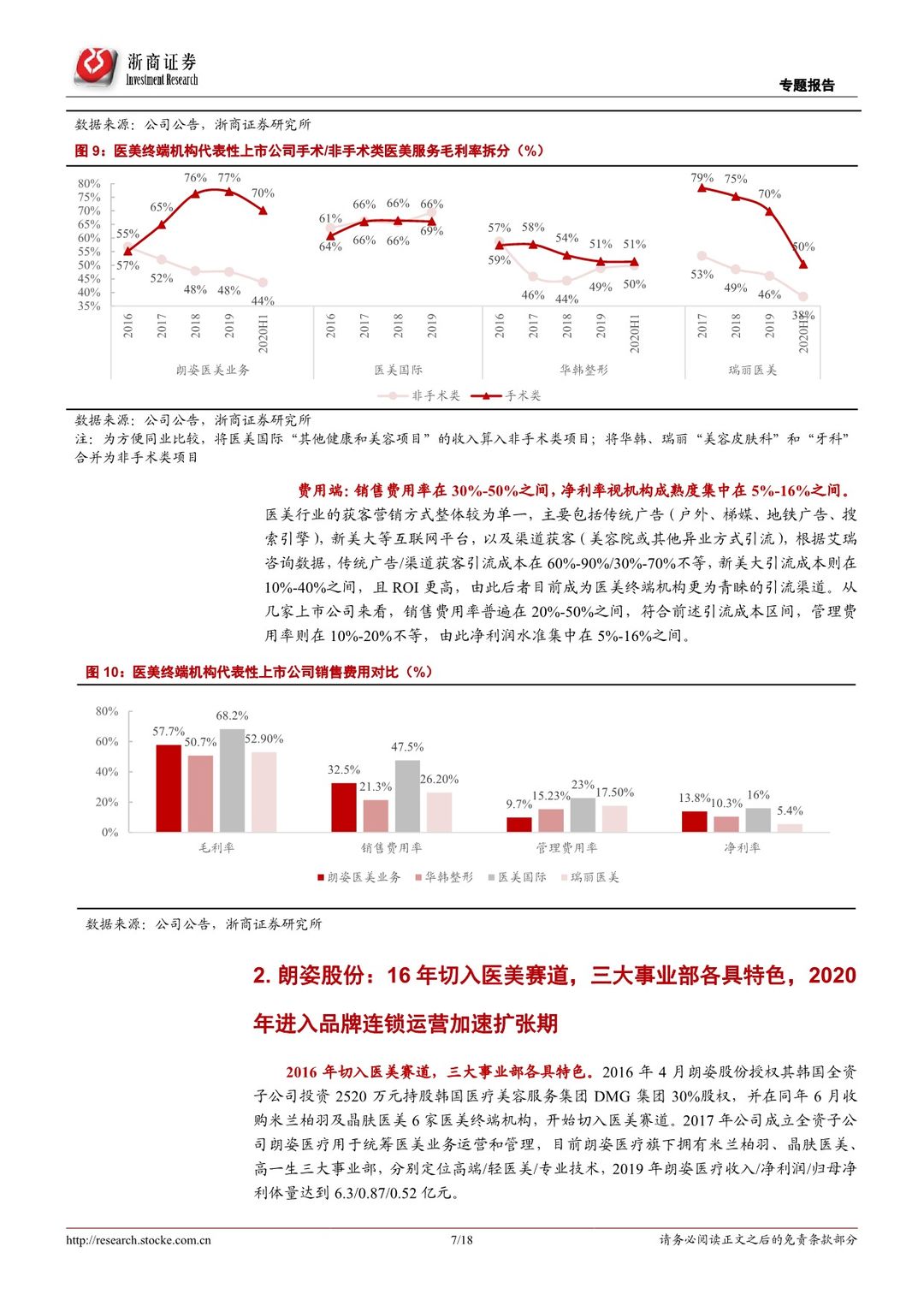

2)终端服务机构中部分区域型龙头展现出了良好的盈利能力和复制性:医美终端机构面临越发严格的政策规范管理,利好头部机构发展,朗姿、华韩为代表的企业在今年都表现出了成熟机构的盈利能力提升以及区域性连锁扩张的加速。

朗姿股份:成都、西安地区区域性医美龙头格局初现,美业发展大有可为。朗姿2016年通过收购方式切入医美赛道,截至2019年其医美业务收入/净利润/贡献归母净利体量达到6.3/0.87/0.52亿元,下辖三大事业部:

1)米兰柏羽:截至20Q4下辖4家机构(2家医院及2家门诊部),其中四川米兰柏羽总院为5A级高端医疗美容医院(全国仅51家),20年逆势收入高增同时盈利能力持续提升(20H1收入/利润规模增长20%/25%),同时2019年收购控股西安美立方开启管理经验输出,2020年末成都高新区新院也将开始试运营;

2)晶肤医美:主打轻医美的连锁品牌,截至20Q3下辖机构12家,在成都(7家)/西安(3家)已形成同城连锁模式,同城机构共享明星医生/高单价设备加强运营协同,成熟机构15%-20%净利率,2020年开始连锁复制加速,截至Q3已新增4家诊所;

3)高一生:2018年收购西安老牌医美医院高一生巩固陕西区域领先优势。朗姿在对上述事业部进行财务、采购、法务、人力资源集约化管理同时重视通过员工持股、合伙人等方式激励核心员工及医生,未来已有成熟机构的内生增长及盈利能力持续提升、以及晶肤为代表的连锁扩张将成为朗姿医美的主要增长动力。

华韩整形:江苏地区呈现“中心医院+区域医院+地级市门诊部”的布局,业绩拖累已消除,进入利润释放期。华韩整形深耕江苏,进行跨地域横向收购,2019年来下设全部医院已实现盈利,进入快速成长期。2019年收入/利润体量达到8.04亿/7370万元。分地域看:

1)江苏地区:下设南医大友谊整形外科医院作为龙头中心医院(19年营收/净利润达3.15亿/5290万,净利率17%)、华韩奇致作为区域旗舰医院(19年营收/净利润达1.64亿/1349万),未来计划通过在江苏各地级市开设门诊部方式实现省内影响力扩张,目前已在扬州、常州、苏州、无锡设立门诊部。

2)其他地区:青岛华韩自收购来表现优异,2020上半年疫情影响下净利润达729万,约等于2019年全年净利;北京华韩、长沙华韩和四川悦美均在2019年实现近年来首次盈利,2020H1净利润分别达546万/317万/87万,标志各医院整合期结束,进入利润释放期。

连锁医疗标的估值水准:从成长路径来看,朗姿和华韩共同在经历成熟医院的持续内生增长和利润释放,同时门诊部/轻医美诊所的区域连锁扩张也成为巩固品牌影响力、迅速争取市场份额的重要方式。

从估值来看,朗姿股份20/21年市场一致预期归母净利达到1.5/2.2亿元,我们估算医美贡献利润占到其中50%左右,其余来自服装主业及若羽臣、朗姿韩亚等长期股权投资收益,从整体估值来看,20/21年PE分别达到53/36X;华韩整形作为三板上市企业有一定流动性折价,20/21年归母净利一致预期达到0.8/1.0亿元,同比增长10%/30%,估值为43/34X。如果观察其他成熟的眼科/口腔科连锁医疗龙头如爱尔眼科/通策医疗,市场一致预期21/22年归母净增速都在30%以上,对应21年PE达到了100X以上水准。

风险提示:1)疫情影响零售环境,削弱客户群体消费能力;2)新医美机构培育进度不及预期。

具体报告内容如下:

首页预览如下:

1.本期内容来自互联网,由用户整理汇总,不代表本网站意见,如发布机构认为违背了您的权益,请与我们联系,我们将对相关资料予以删除。

2.资源付费,仅为支持我们搜集整理和运营维护费用,感谢您的支持!

报告先锋 » 医美终端诊疗机构专题:区域性连锁龙头格局初现-20201211-浙商证券-18页(附PDF下载)