中银国际-广州酒家(603043):品牌和产品优势显著,构建长期竞争壁垒-20210222-29页

导读:

老字号企业迎来发展机遇,短期餐饮复苏和产能快速放量对业绩增长形成支撑。

支撑评级的要点

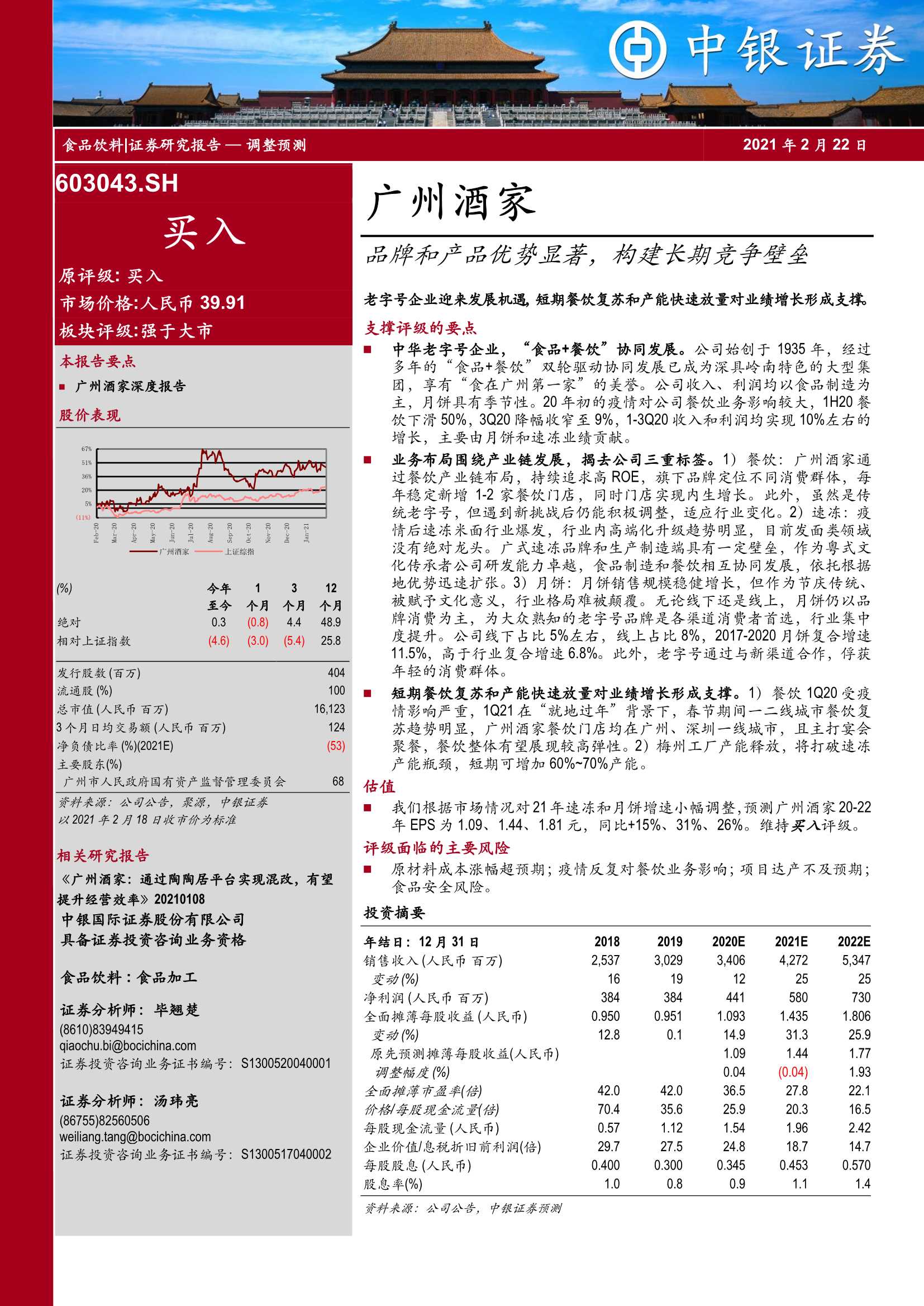

中华老字号企业,“食品+餐饮”协同发展。公司始创于1935年,经过多年的“食品+餐饮”双轮驱动协同发展已成为深具岭南特色的大型集团,享有“食在广州第一家”的美誉。公司收入、利润均以食品制造为主,月饼具有季节性。20年初的疫情对公司餐饮业务影响较大,1H20餐饮下滑50%,3Q20降幅收窄至9%,1-3Q20收入和利润均实现10%左右的增长,主要由月饼和速冻业绩贡献。

业务布局围绕产业链发展,揭去公司三重标签。1)餐饮:广州酒家通过餐饮产业链布局,持续追求高ROE,旗下品牌定位不同消费群体,每年稳定新增1-2家餐饮门店,同时门店实现内生增长。此外,虽然是传统老字号,但遇到新挑战后仍能积极调整,适应行业变化。2)速冻:疫情后速冻米面行业爆发,行业内高端化升级趋势明显,目前发面类领域没有绝对龙头。广式速冻品牌和生产制造端具有一定壁垒,作为粤式文化传承者公司研发能力卓越,食品制造和餐饮相互协同发展,依托根据地优势迅速扩张。3)月饼:月饼销售规模稳健增长,但作为节庆传统、被赋予文化意义,行业格局难被颠覆。无论线下还是线上,月饼仍以品牌消费为主,为大众熟知的老字号品牌是各渠道消费者首选,行业集中度提升。公司线下占比5%左右,线上占比8%,2017-2020月饼复合增速11.5%,高于行业复合增速6.8%。此外,老字号通过与新渠道合作,俘获年轻的消费群体。

短期餐饮复苏和产能快速放量对业绩增长形成支撑。1)餐饮1Q20受疫情影响严重,1Q21在“就地过年”背景下,春节期间一二线城市餐饮复苏趋势明显,广州酒家餐饮门店均在广州、深圳一线城市,且主打宴会聚餐,餐饮整体有望展现较高弹性。2)梅州工厂产能释放,将打破速冻产能瓶颈,短期可增加60%~70%产能。

估值

我们根据市场情况对21年速冻和月饼增速小幅调整,预测广州酒家20-22年EPS为1.09、1.44、1.81元,同比+15%、31%、26%。维持买入评级。

评级面临的主要风险

原材料成本涨幅超预期;疫情反复对餐饮业务影响;项目达产不及预期;食品安全风险。

具体报告内容如下:

1.本期内容来自互联网,由用户整理汇总,不代表本网站意见,如发布机构认为违背了您的权益,请与我们联系,我们将对相关资料予以删除。

2.资源付费,仅为支持我们搜集整理和运营维护费用,感谢您的支持!

报告先锋 » 中银国际-广州酒家(603043):品牌和产品优势显著,构建长期竞争壁垒-20210222-29页

_0001.jpg?x-oss-process=style/thumb)