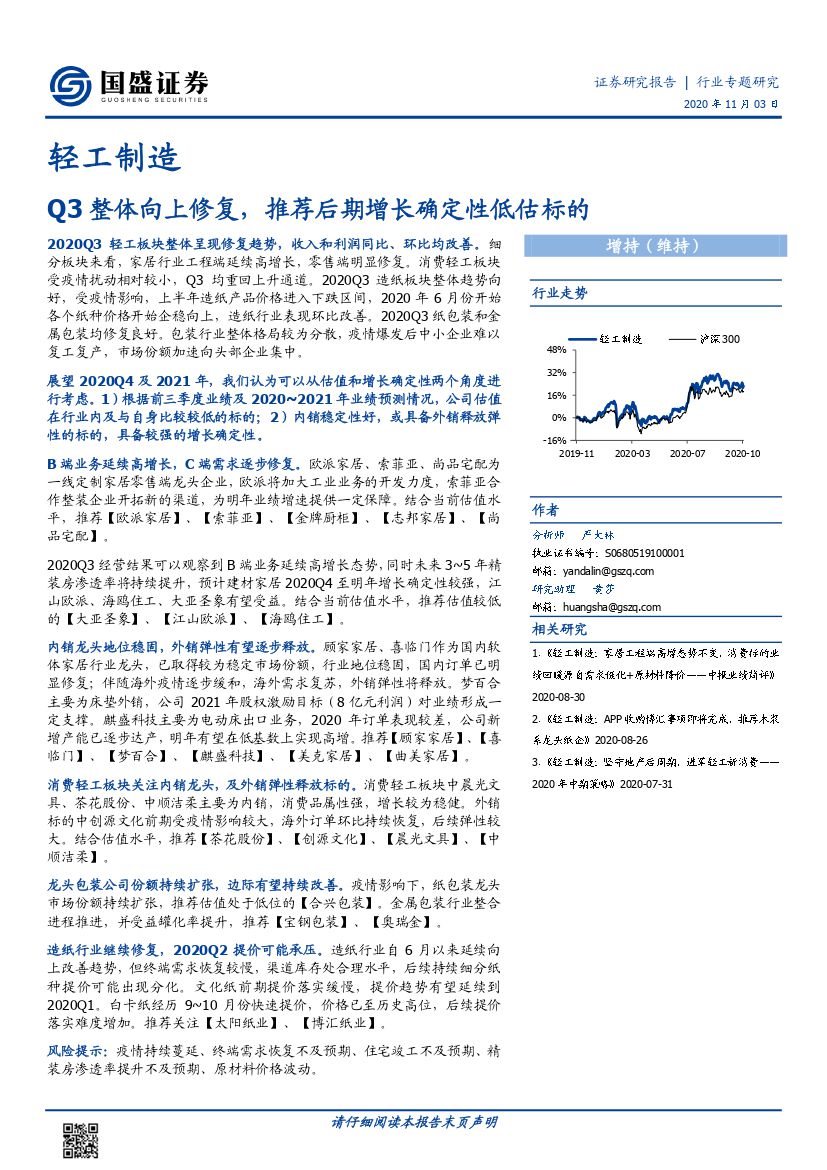

轻工制造行业专题:Q3整体向上修复,推荐后期增长确定性低估标的-20201103-国盛证券-19页(附PDF下载)

导读:

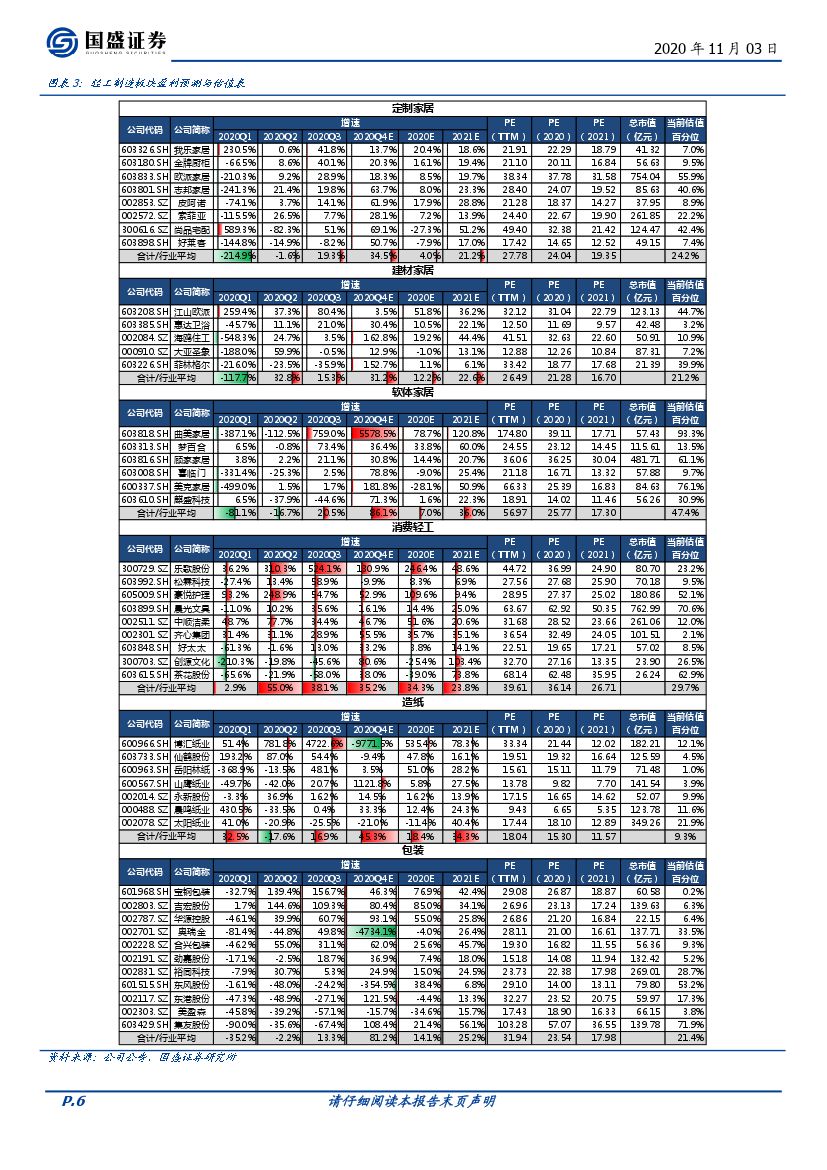

2020Q3轻工板块整体呈现修复趋势,收入和利润同比、环比均改善。细分板块来看,家居行业工程端延续高增长,零售端明显修复。消费轻工板块受疫情扰动相对较小,Q3均重回上升通道。2020Q3造纸板块整体趋势向好,受疫情影响,上半年造纸产品价格进入下跌区间,2020年6月份开始各个纸种价格开始企稳向上,造纸行业表现环比改善。2020Q3纸包装和金属包装均修复良好。包装行业整体格局较为分散,疫情爆发后中小企业难以复工复产,市场份额加速向头部企业集中。

展望2020Q4及2021年,我们认为可以从估值和增长确定性两个角度进行考虑。1)根据前三季度业绩及2020~2021年业绩预测情况,公司估值在行业内及与自身比较较低的标的;2)内销稳定性好,或具备外销释放弹性的标的,具备较强的增长确定性。

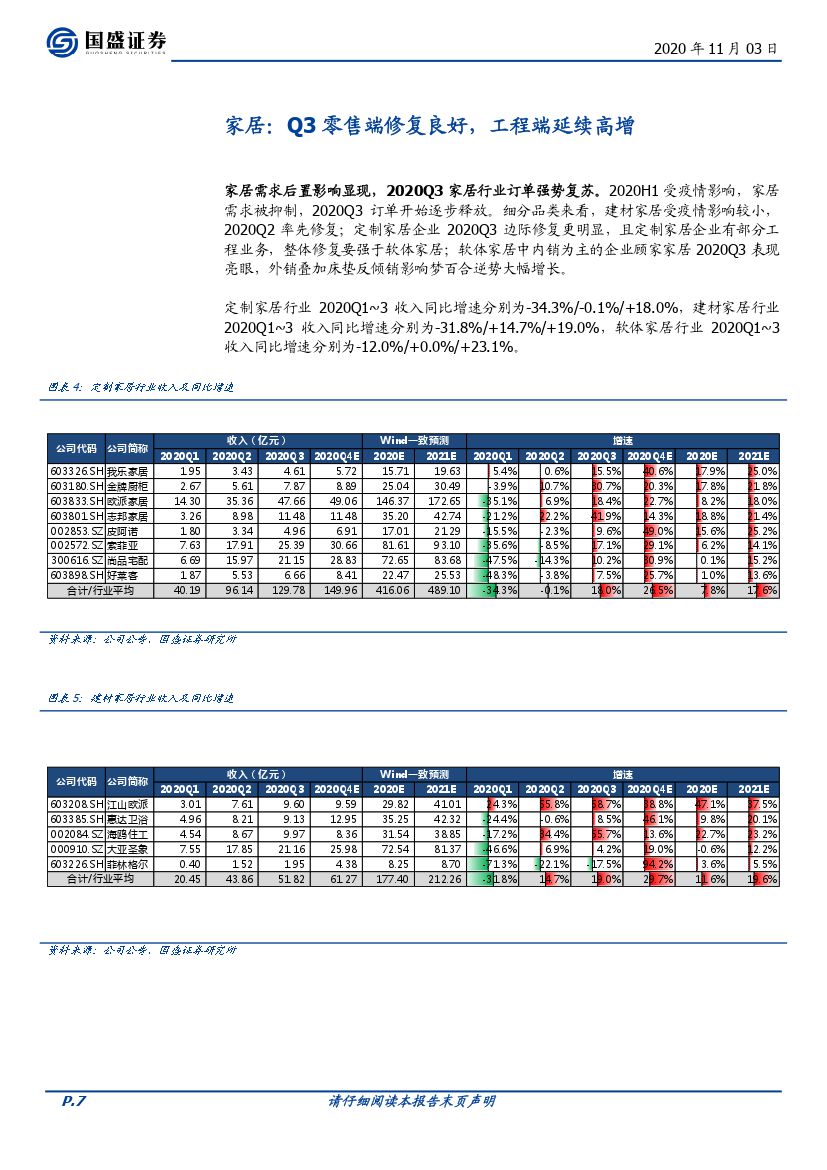

B端业务延续高增长,C端需求逐步修复。欧派家居、索菲亚、尚品宅配为一线定制家居零售端龙头企业,欧派将加大工业业务的开发力度,索菲亚合作整装企业开拓新的渠道,为明年业绩增速提供一定保障。结合当前估值水平,推荐【欧派家居】、【索菲亚】、【金牌厨柜】、【志邦家居】、【尚品宅配】。

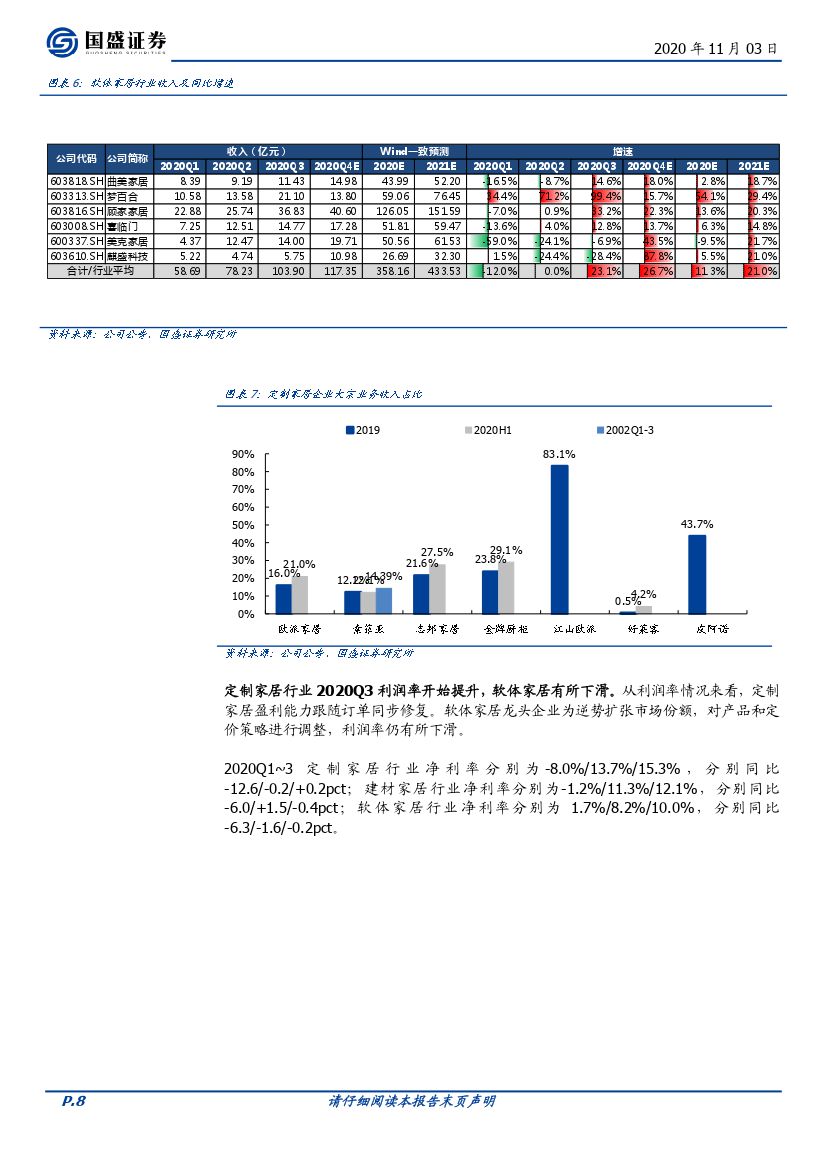

2020Q3经营结果可以观察到B端业务延续高增长态势,同时未来3~5年精装房渗透率将持续提升,预计建材家居2020Q4至明年增长确定性较强,江山欧派、海鸥住工、大亚圣象有望受益。结合当前估值水平,推荐估值较低的【大亚圣象】、【江山欧派】、【海鸥住工】。

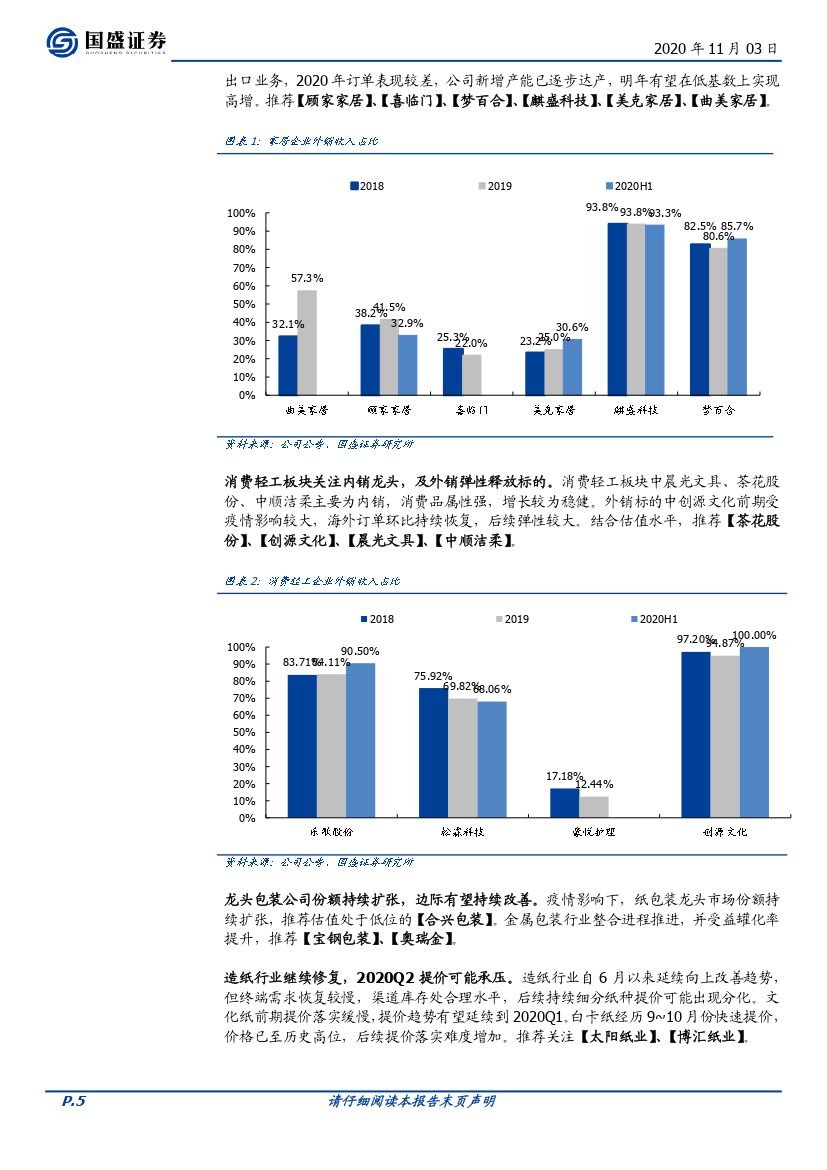

内销龙头地位稳固,外销弹性有望逐步释放。顾家家居、喜临门作为国内软体家居行业龙头,已取得较为稳定市场份额,行业地位稳固,国内订单已明显修复;伴随海外疫情逐步缓和,海外需求复苏,外销弹性将释放。梦百合主要为床垫外销,公司2021年股权激励目标(8亿元利润)对业绩形成一定支撑。麒盛科技主要为电动床出口业务,2020年订单表现较差,公司新增产能已逐步达产,明年有望在低基数上实现高增。推荐【顾家家居】、【喜临门】、【梦百合】、【麒盛科技】、【美克家居】、【曲美家居】。

消费轻工板块关注内销龙头,及外销弹性释放标的。消费轻工板块中晨光文具、茶花股份、中顺洁柔主要为内销,消费品属性强,增长较为稳健。外销标的中创源文化前期受疫情影响较大,海外订单环比持续恢复,后续弹性较大。结合估值水平,推荐【茶花股份】、【创源文化】、【晨光文具】、【中顺洁柔】。

龙头包装公司份额持续扩张,边际有望持续改善。疫情影响下,纸包装龙头市场份额持续扩张,推荐估值处于低位的【合兴包装】。金属包装行业整合进程推进,并受益罐化率提升,推荐【宝钢包装】、【奥瑞金】。

造纸行业继续修复,2020Q2提价可能承压。造纸行业自6月以来延续向上改善趋势,但终端需求恢复较慢,渠道库存处合理水平,后续持续细分纸种提价可能出现分化。文化纸前期提价落实缓慢,提价趋势有望延续到2020Q1。白卡纸经历9~10月份快速提价,价格已至历史高位,后续提价落实难度增加。推荐关注【太阳纸业】、【博汇纸业】。

风险提示:疫情持续蔓延、终端需求恢复不及预期、住宅竣工不及预期、精装房渗透率提升不及预期、原材料价格波动。

具体报告内容如下:

首页预览如下:

1.本期内容来自互联网,由用户整理汇总,不代表本网站意见,如发布机构认为违背了您的权益,请与我们联系,我们将对相关资料予以删除。

2.资源付费,仅为支持我们搜集整理和运营维护费用,感谢您的支持!

报告先锋 » 轻工制造行业专题:Q3整体向上修复,推荐后期增长确定性低估标的-20201103-国盛证券-19页(附PDF下载)