华润微(688396):深度受益于功率半导体国产替代,盈利能力持续增强-20201110-东方证券-36页(附PDF下载)

导读:

华润微(688396)

核心观点

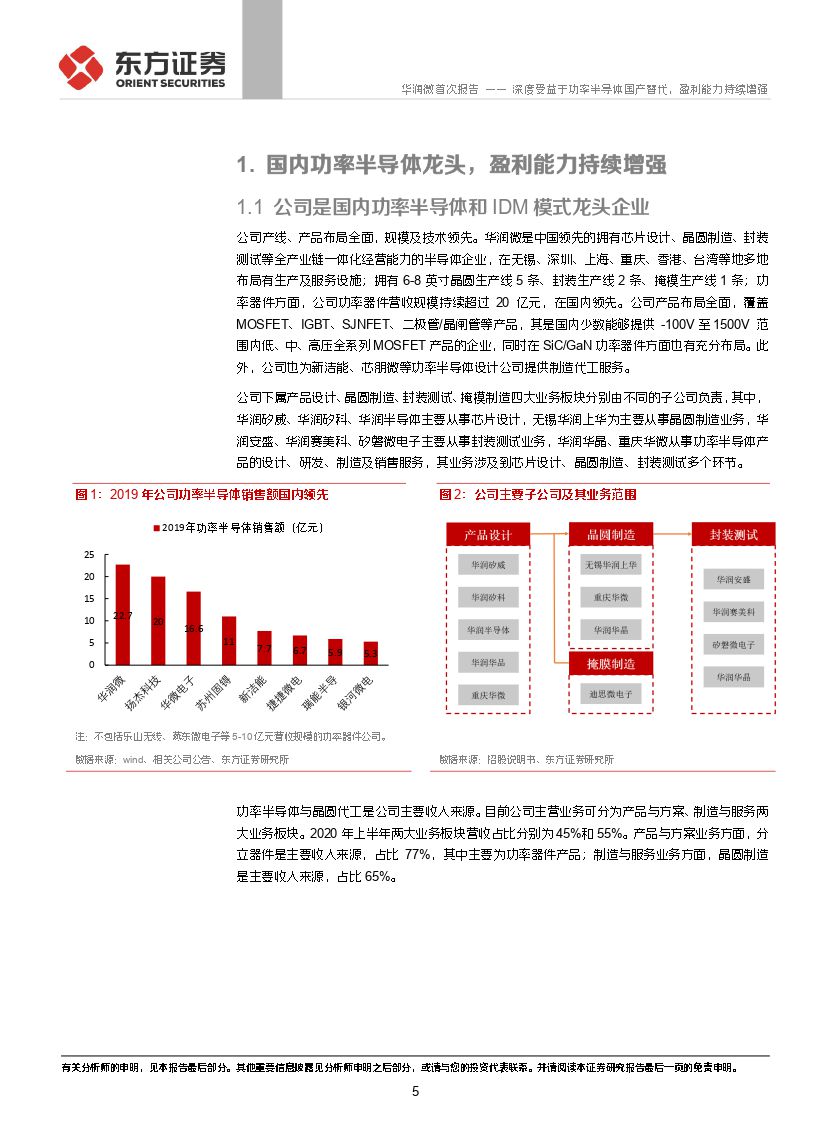

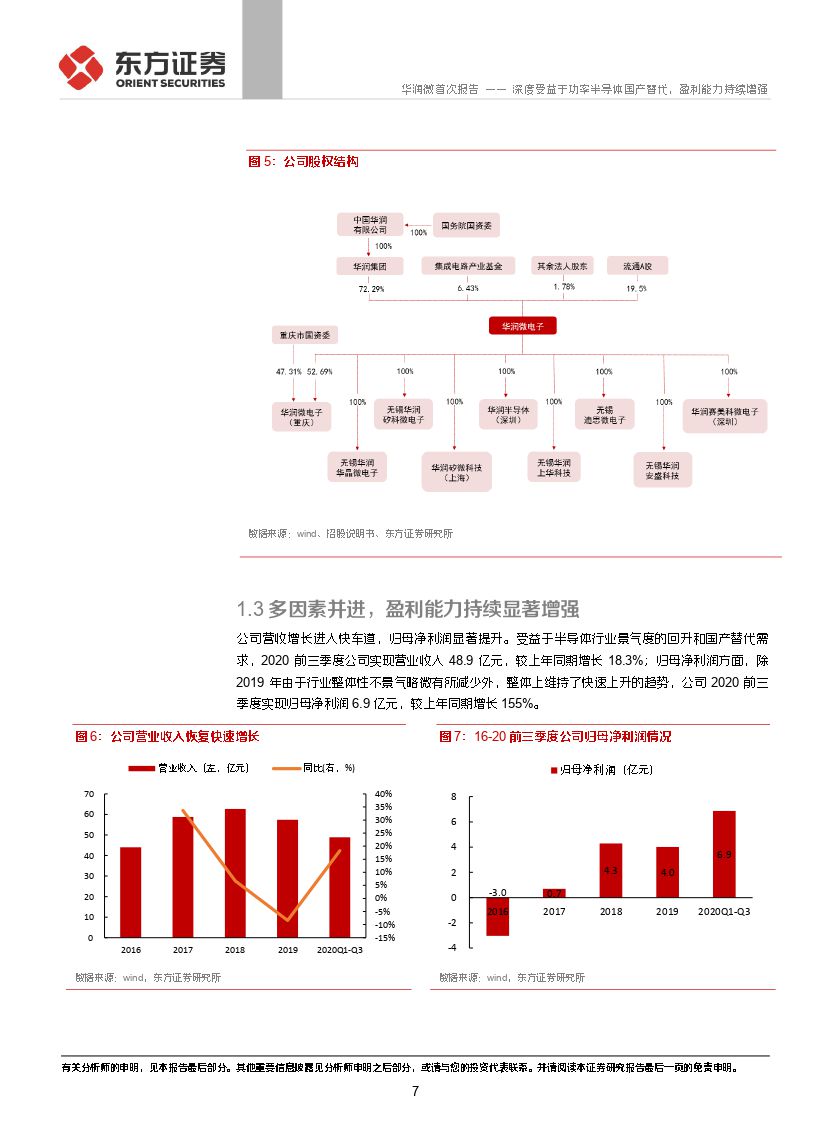

国内功率半导体领先企业。公司功率器件规模全国领先,产品布局全面,覆盖MOSFET、IGBT、SJNFET、二极管/晶闸管等产品,是国内少数能够提供-100V至1500V范围内低、中、高压全系列MOSFET产品的企业,同时在SiC/GaN功率器件方面也有充分布局。

功率半导体需求增量显著。汽车方面,电动汽车功率半导体用量相比传统汽车提升近5倍,受益于新能源汽车渗透率的提升和充电桩建设,汽车功率半导体市场维持高速增长,国内市场规模2025年相比2019年有望增长70%。此外,低速电动车和电动自行车锂电升级也显著拉动需求。工控和能源方面,变频电机、逆变焊机渗透率提升及风电/光伏的发展推动功率半导体用量持续提升。消费电子/家电市场方面,快充的兴起为消费电子市场带来显著增量,家电变频化趋势下,功率半导体单机用量提升为普通家电的近13倍。公司作为国内主要上游供应商充分受益于下游需求的增长。

突破中高端市场,引领国产替代进程。国内功率半导体整体国产化率不足50%(2017),且集中在中低端器件,中高端产品方面替代空间广阔。公司是国内功率半导体布局最全面,收入规模最大的厂商,同时积极布局汽车、工业/能源领域应用的中高端MOSFET、IGBT产品,技术参数比肩国际领先厂商,并且规划12寸高端功率半导体生产线,有望在中高端领域逐步放量,引领国产替代进程。

布局化合物半导体功率器件、传感器产品、先进封装技术,带来成长新动能。化合物半导体方面,公司目前6英寸650V、1200VSiCJBS系列产品正式发布,新一代SiCJBS产品设计和工艺开发完成,产出样品,未来还将形成系列化的MOSFET器件产品。GaN器件方面,自主开发的650V硅基氮化镓器件静态参数达到国外对标样品水平;MOCVD外延材料生产设备已完成安装改造和调试。高毛利的传感器业务进展顺利,进入稳定上量阶段。面板级封装、汽车级封装不断有新客户导入,未来收入增量可期。

财务预测与投资建议

我们预测公司2020-2022年每股收益分别为0.83、1.07、1.25元,根据可比公司2021年平均72倍PE的估值水平,给与77元的目标价,首次给予买入评级。

风险提示

研发进度不及预期;细分市场需求增速不及预期;产品导入中高端市场受阻;非经常性损益数额较大。

具体报告内容如下:

首页预览如下:

1.本期内容来自互联网,由用户整理汇总,不代表本网站意见,如发布机构认为违背了您的权益,请与我们联系,我们将对相关资料予以删除。

2.资源付费,仅为支持我们搜集整理和运营维护费用,感谢您的支持!

报告先锋 » 华润微(688396):深度受益于功率半导体国产替代,盈利能力持续增强-20201110-东方证券-36页(附PDF下载)