万达电影(002739):电影行业底部困境反转,龙头院线公司优势凸显-20201201-国盛证券-30页(附PDF下载)

导读:

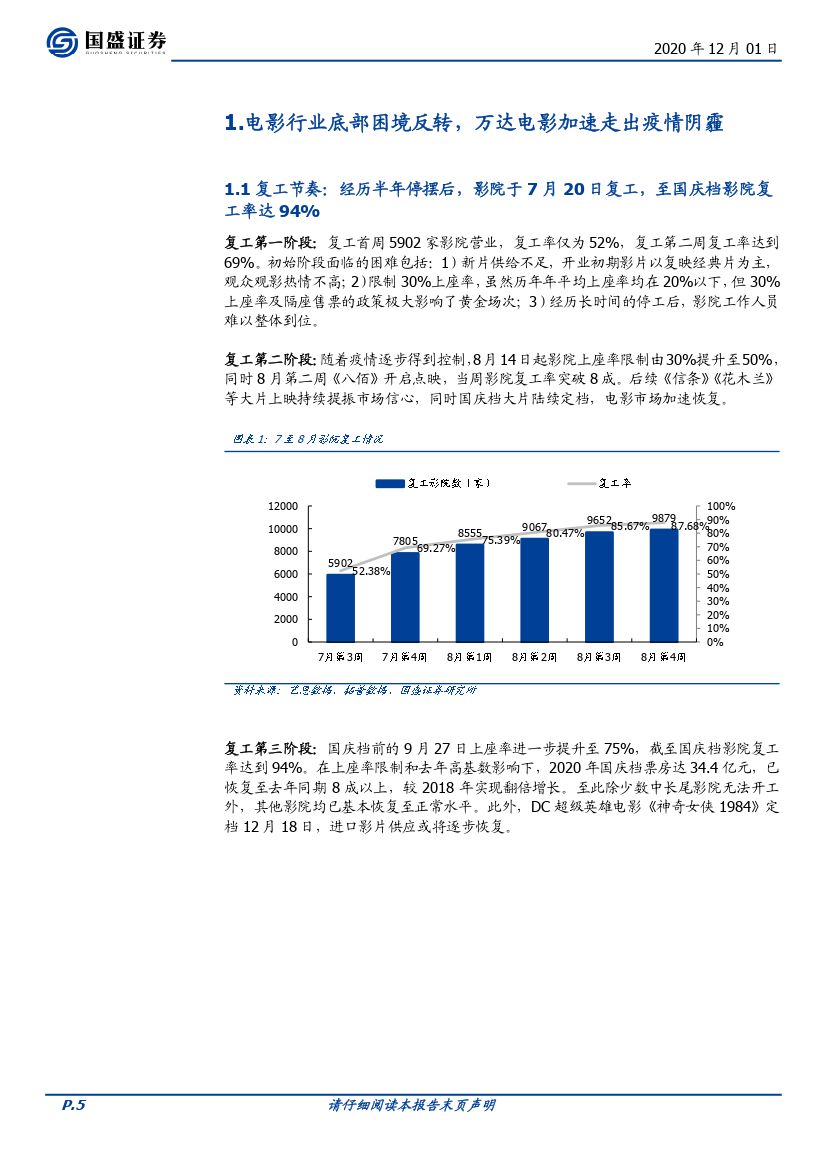

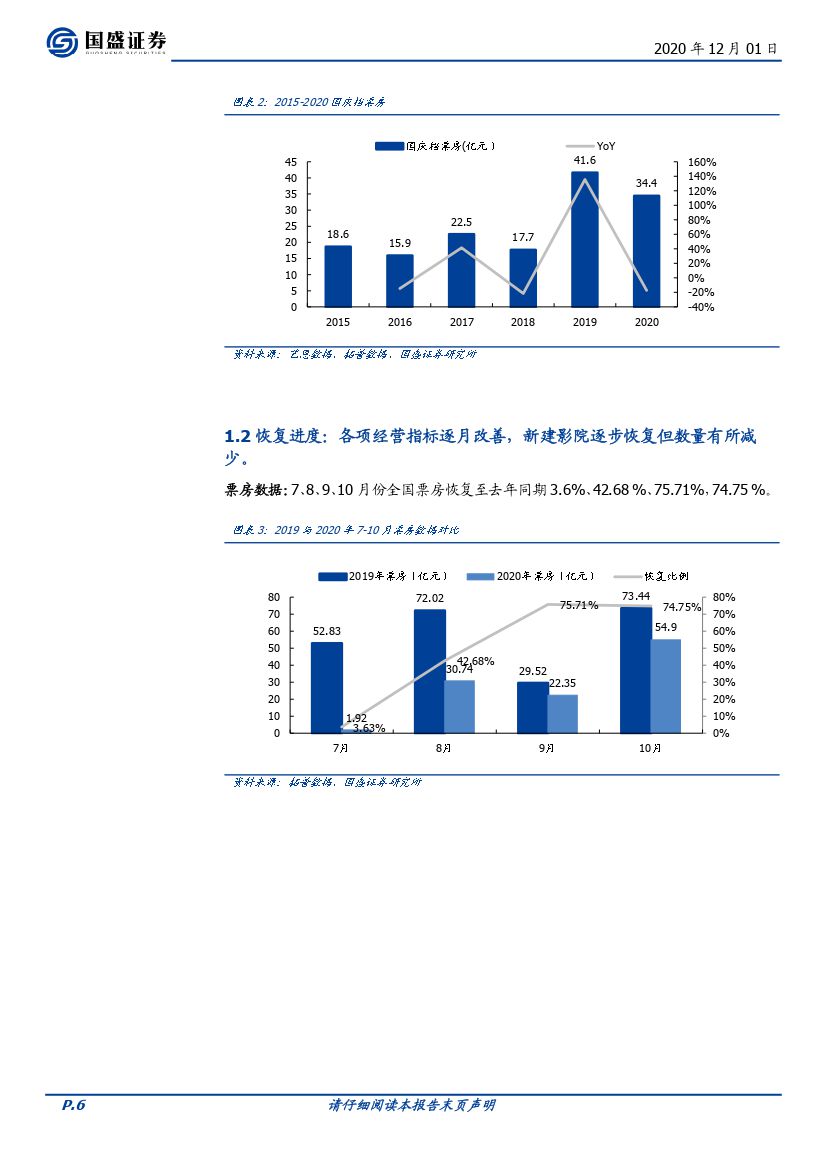

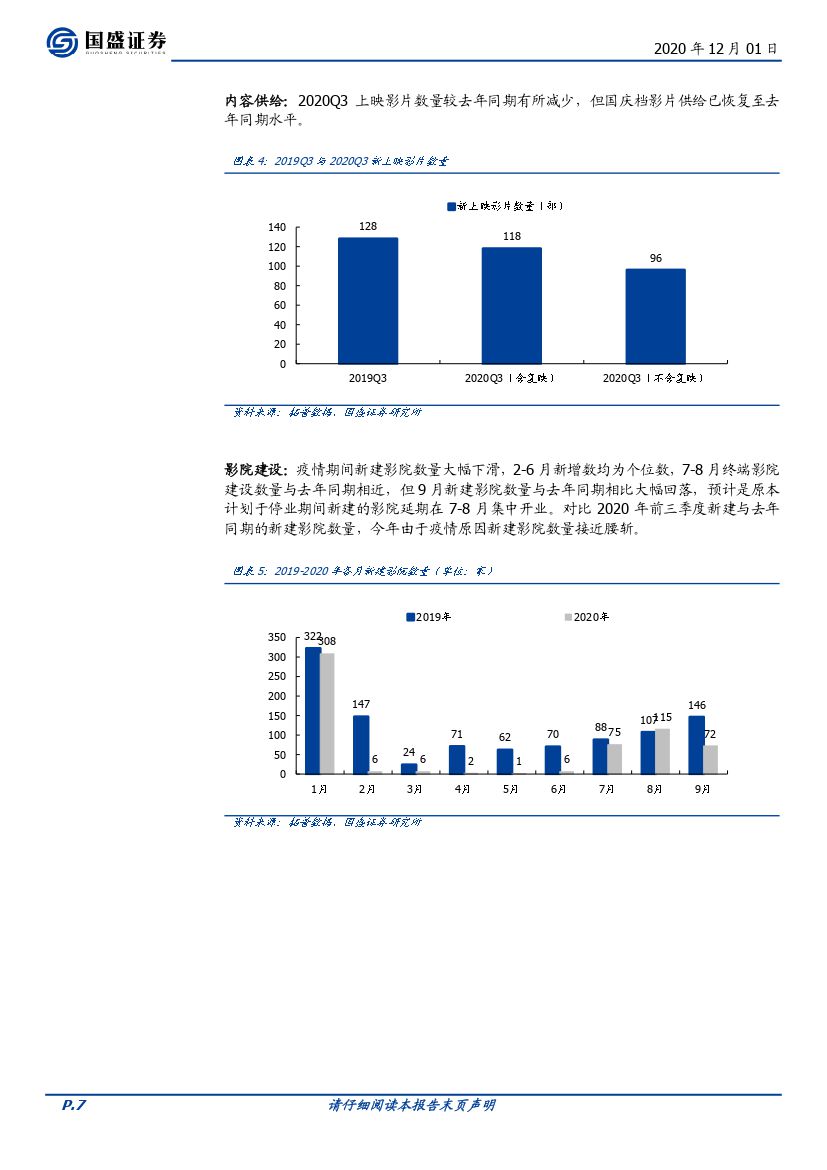

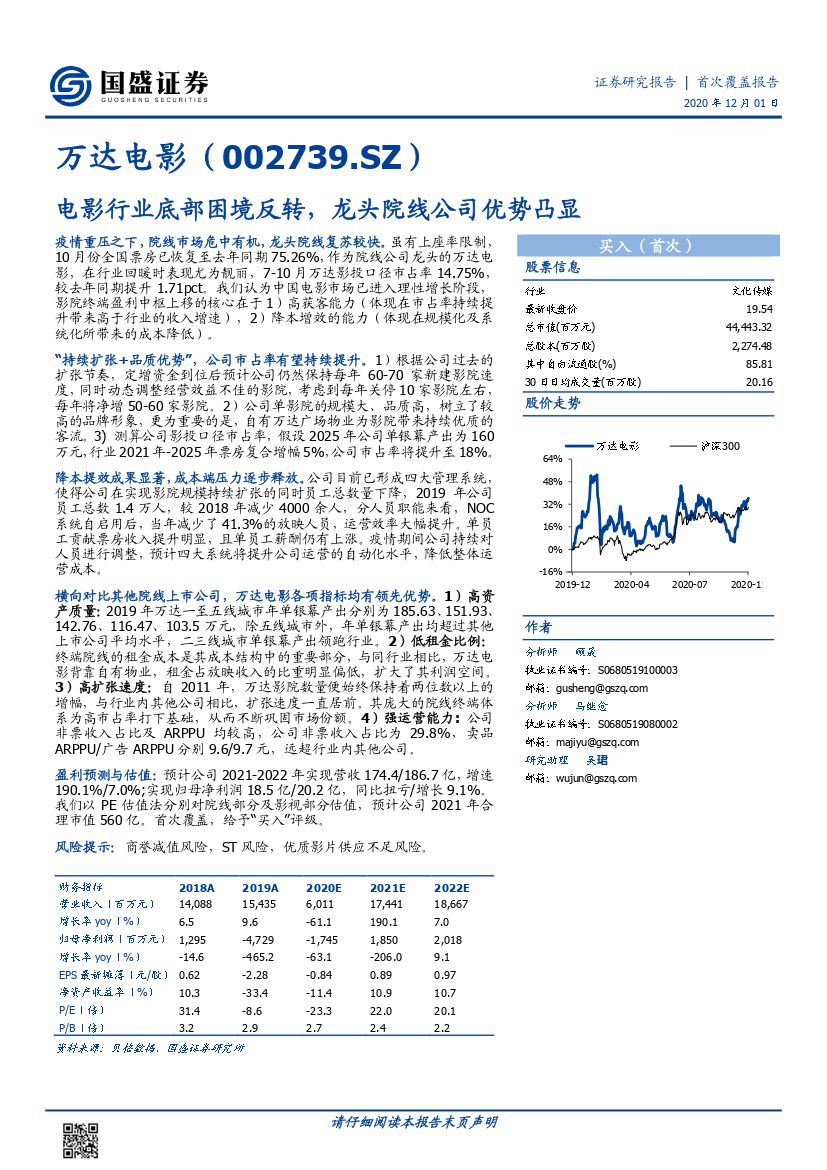

疫情重压之下,院线市场危中有机,龙头院线复苏较快。虽有上座率限制,10月份全国票房已恢复至去年同期75.26%,作为院线公司龙头的万达电影,在行业回暖时表现尤为靓丽,7-10月万达影投口径市占率14.75%,较去年同期提升1.71pct。我们认为中国电影市场已进入理性增长阶段,影院终端盈利中枢上移的核心在于1)高获客能力(体现在市占率持续提升带来高于行业的收入增速),2)降本增效的能力(体现在规模化及系统化所带来的成本降低)。

持续扩张+品质优势”,公司市占率有望持续提升。1)根据公司过去的扩张节奏,定增资金到位后预计公司仍然保持每年60-70家新建影院速度,同时动态调整经营效益不佳的影院,考虑到每年关停10家影院左右,每年将净增50-60家影院。2)公司单影院的规模大、品质高,树立了较高的品牌形象,更为重要的是,自有万达广场物业为影院带来持续优质的客流。3) 测算公司影投口径市占率,假设2025年公司单银幕产出为160万元,行业2021年-2025年票房复合增幅5%,公司市占率将提升至18%。

降本提效成果显著,成本端压力逐步释放。公司目前已形成四大管理系统,使得公司在实现影院规模持续扩张的同时员工总数量下降,2019年公司员工总数1.4万人,较2018年减少4000余人,分人员职能来看,NOC系统自启用后,当年减少了41.3%的放映人员,运营效率大幅提升。单员工贡献票房收入提升明显,且单员工薪酬仍有上涨。疫情期间公司持续对人员进行调整,预计四大系统将提升公司运营的自动化水平,降低整体运营成本。

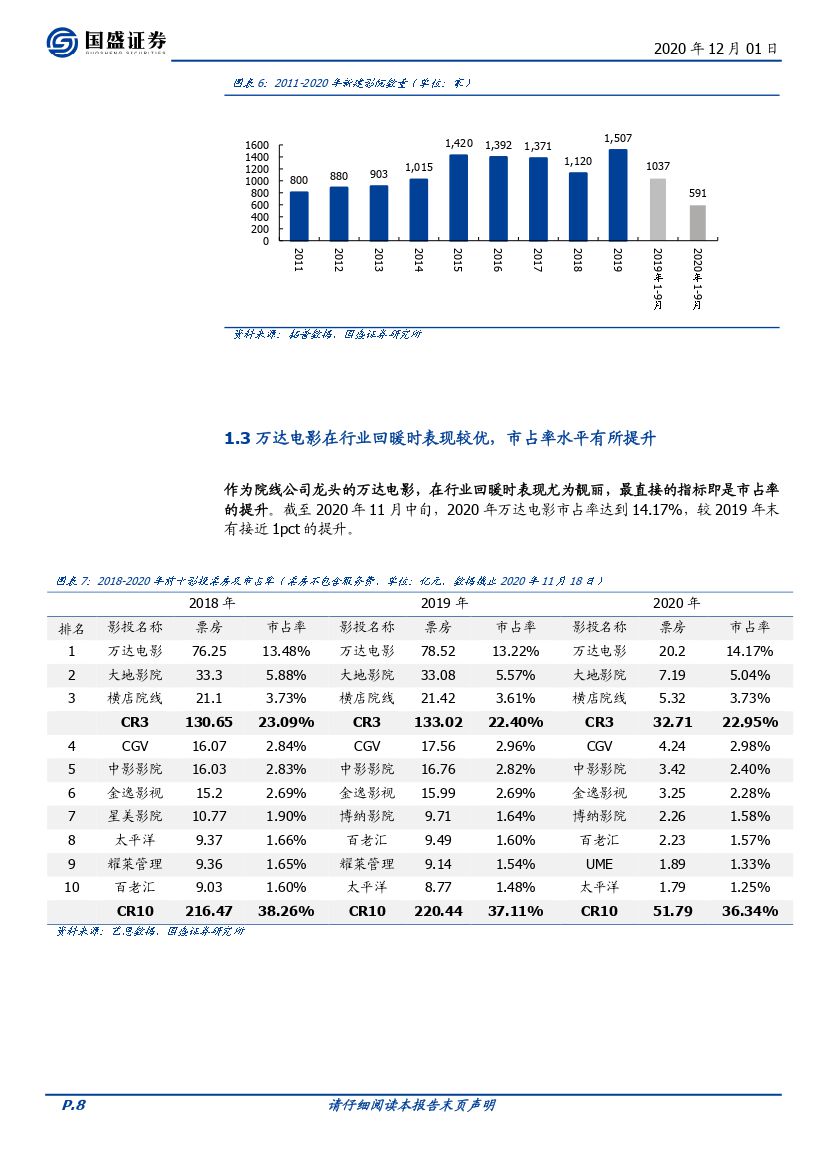

横向对比其他院线上市公司,万达电影各项指标均有领先优势。1)高资产质量:2019年万达一至五线城市年单银幕产出分别为185.63、151.93、142.76、116.47、103.5万元,除五线城市外,年单银幕产出均超过其他上市公司平均水平,二三线城市单银幕产出领跑行业。2)低租金比例:终端院线的租金成本是其成本结构中的重要部分,与同行业相比,万达电影背靠自有物业,租金占放映收入的比重明显偏低,扩大了其利润空间。3)高扩张速度:自2011年,万达影院数量便始终保持着两位数以上的增幅,与行业内其他公司相比,扩张速度一直居前。其庞大的院线终端体系为高市占率打下基础,从而不断巩固市场份额。4)强运营能力: 公司非票收入占比及ARPPU均较高,公司非票收入占比为29.8%,卖品ARPPU/广告ARPPU分别9.6/9.7元,远超行业内其他公司。

盈利预测与估值:预计公司2021-2022年实现营收174.4/186.7亿,增速190.1%/7.0%;实现归母净利润18.5亿/20.2亿,同比扭亏/增长9.1%。我们以PE估值法分别对院线部分及影视部分估值,预计公司2021年合理市值560亿。首次覆盖,给予“买入”评级。

风险提示:商誉减值风险,ST风险,优质影片供应不足风险。

具体报告内容如下:

首页预览如下:

1.本期内容来自互联网,由用户整理汇总,不代表本网站意见,如发布机构认为违背了您的权益,请与我们联系,我们将对相关资料予以删除。

2.资源付费,仅为支持我们搜集整理和运营维护费用,感谢您的支持!

报告先锋 » 万达电影(002739):电影行业底部困境反转,龙头院线公司优势凸显-20201201-国盛证券-30页(附PDF下载)