2021年利率债年度策略报告:震荡市场,不轻言乐观-20201217-华创证券-65页(附PDF下载)

导读:

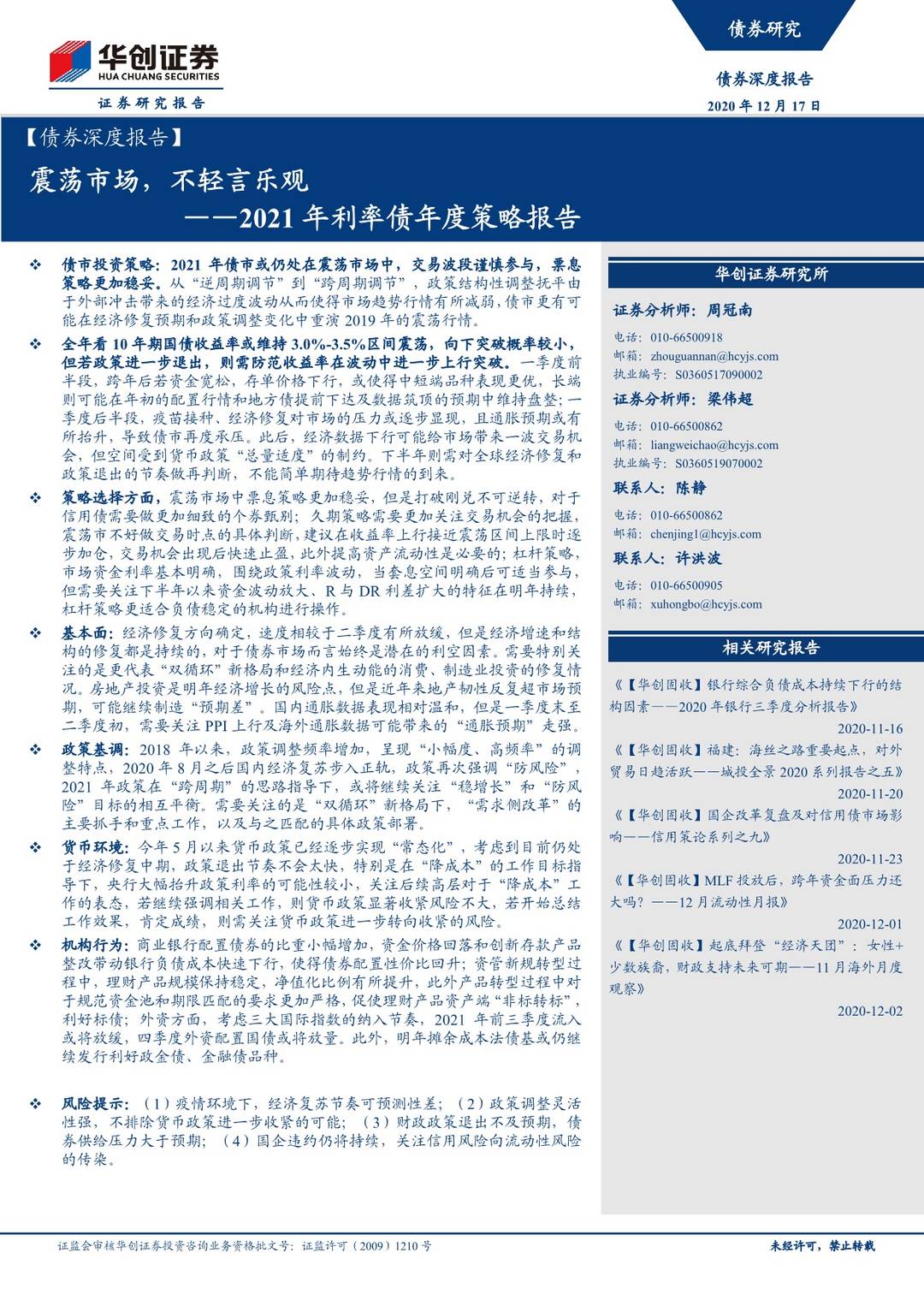

债市投资策略:2021年债市或仍处在震荡市场中,交易波段谨慎参与,票息策略更加稳妥。从“逆周期调节”到“跨周期调节”,政策结构性调整抚平由于外部冲击带来的经济过度波动从而使得市场趋势行情有所减弱,债市更有可能在经济修复预期和政策调整变化中重演2019年的震荡行情。

全年看10年期国债收益率或维持3.0%-3.5%区间震荡,向下突破概率较小,但若政策进一步退出,则需防范收益率在波动中进一步上行突破。一季度前半段,跨年后若资金宽松,存单价格下行,或使得中短端品种表现更优,长端则可能在年初的配置行情和地方债提前下达及数据筑顶的预期中维持盘整;一季度后半段,疫苗接种、经济修复对市场的压力或逐步显现,且通胀预期或有所抬升,导致债市再度承压。此后,经济数据下行可能给市场带来一波交易机会,但空间受到货币政策“总量适度”的制约。下半年则需对全球经济修复和政策退出的节奏做再判断,不能简单期待趋势行情的到来。

策略选择方面,震荡市场中票息策略更加稳妥,但是打破刚兑不可逆转,对于信用债需要做更加细致的个券甄别;久期策略需要更加关注交易机会的把握,震荡市不好做交易时点的具体判断,建议在收益率上行接近震荡区间上限时逐步加仓,交易机会出现后快速止盈,此外提高资产流动性是必要的;杠杆策略,市场资金利率基本明确,围绕政策利率波动,当套息空间明确后可适当参与,但需要关注下半年以来资金波动放大、R与DR利差扩大的特征在明年持续,杠杆策略更适合负债稳定的机构进行操作。

基本面:经济修复方向确定,速度相较于二季度有所放缓,但是经济增速和结构的修复都是持续的,对于债券市场而言始终是潜在的利空因素。需要特别关注的是更代表“双循环”新格局和经济内生动能的消费、制造业投资的修复情况。房地产投资是明年经济增长的风险点,但是近年来地产韧性反复超市场预期,可能继续制造“预期差”。国内通胀数据表现相对温和,但是一季度末至二季度初,需要关注PPI上行及海外通胀数据可能带来的“通胀预期”走强。

政策基调:2018年以来,政策调整频率增加,呈现“小幅度、高频率”的调整特点,2020年8月之后国内经济复苏步入正轨,政策再次强调“防风险”,2021年政策在“跨周期”的思路指导下,或将继续关注“稳增长”和“防风险”目标的相互平衡。需要关注的是“双循环”新格局下,“需求侧改革”的主要抓手和重点工作,以及与之匹配的具体政策部署。

货币环境:今年5月以来货币政策已经逐步实现“常态化”,考虑到目前仍处于经济修复中期,政策退出节奏不会太快,特别是在“降成本”的工作目标指导下,央行大幅抬升政策利率的可能性较小,关注后续高层对于“降成本”工作的表态,若继续强调相关工作,则货币政策显著收紧风险不大,若开始总结工作效果,肯定成绩,则需关注货币政策进一步转向收紧的风险。

机构行为:商业银行配置债券的比重小幅增加,资金价格回落和创新存款产品整改带动银行负债成本快速下行,使得债券配置性价比回升;资管新规转型过程中,理财产品规模保持稳定,净值化比例有所提升,此外产品转型过程中对于规范资金池和期限匹配的要求更加严格,促使理财产品资产端“非标转标”,利好标债;外资方面,考虑三大国际指数的纳入节奏,2021年前三季度流入或将放缓,四季度外资配置国债或将放量。此外,明年摊余成本法债基或仍继续发行利好政金债、金融债品种。

风险提示:(1)疫情环境下,经济复苏节奏可预测性差;(2)政策调整灵活性强,不排除货币政策进一步收紧的可能;(3)财政政策退出不及预期,债券供给压力大于预期;(4)国企违约仍将持续,关注信用风险向流动性风险的传染。

具体报告内容如下:

首页预览如下:

1.本期内容来自互联网,由用户整理汇总,不代表本网站意见,如发布机构认为违背了您的权益,请与我们联系,我们将对相关资料予以删除。

2.资源付费,仅为支持我们搜集整理和运营维护费用,感谢您的支持!

报告先锋 » 2021年利率债年度策略报告:震荡市场,不轻言乐观-20201217-华创证券-65页(附PDF下载)