建材行业2021年度策略报告:大浪淘沙,建材龙头跨品类扩张大幕开启-20201216-平安证券-27页(附PDF下载)

导读:

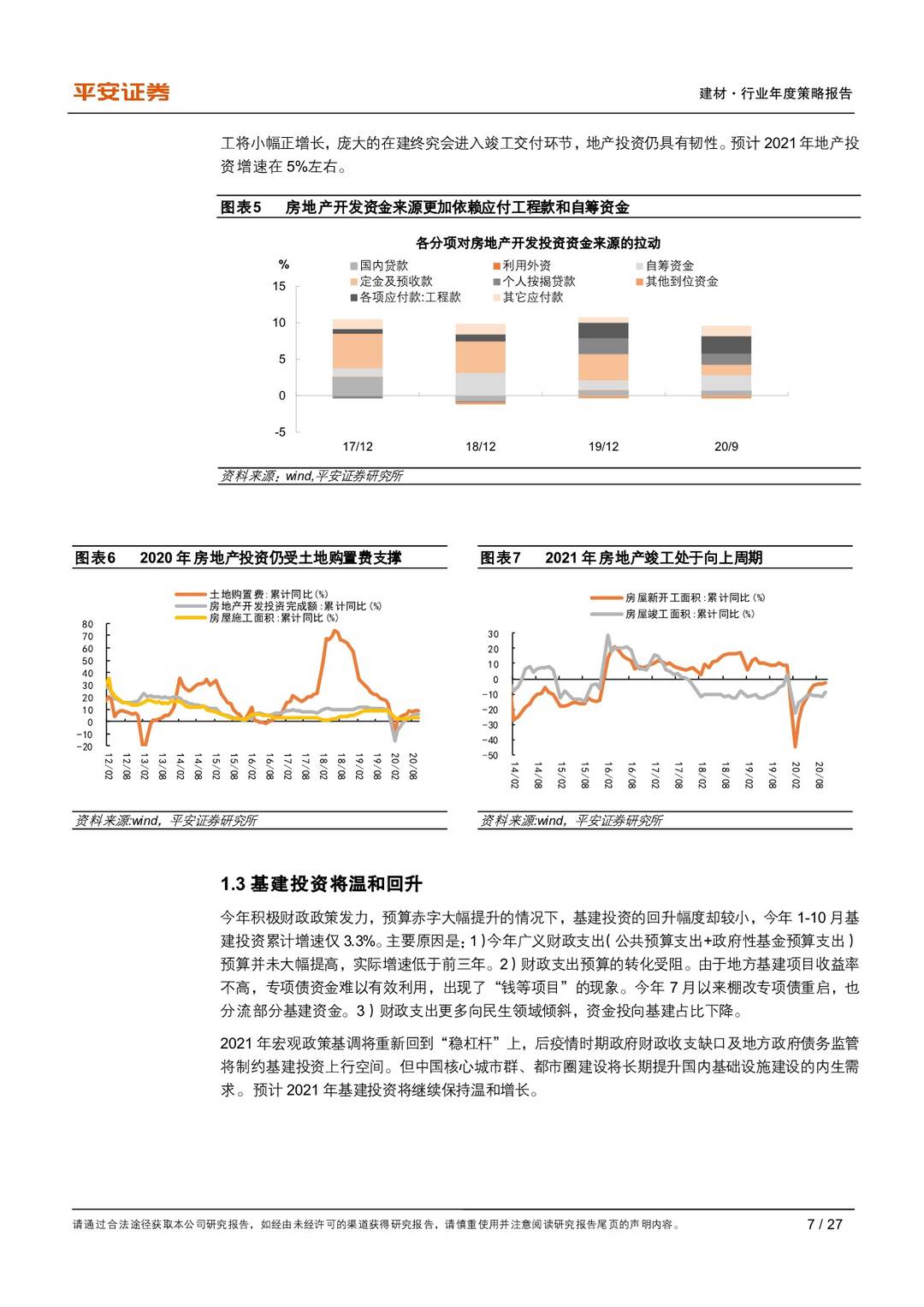

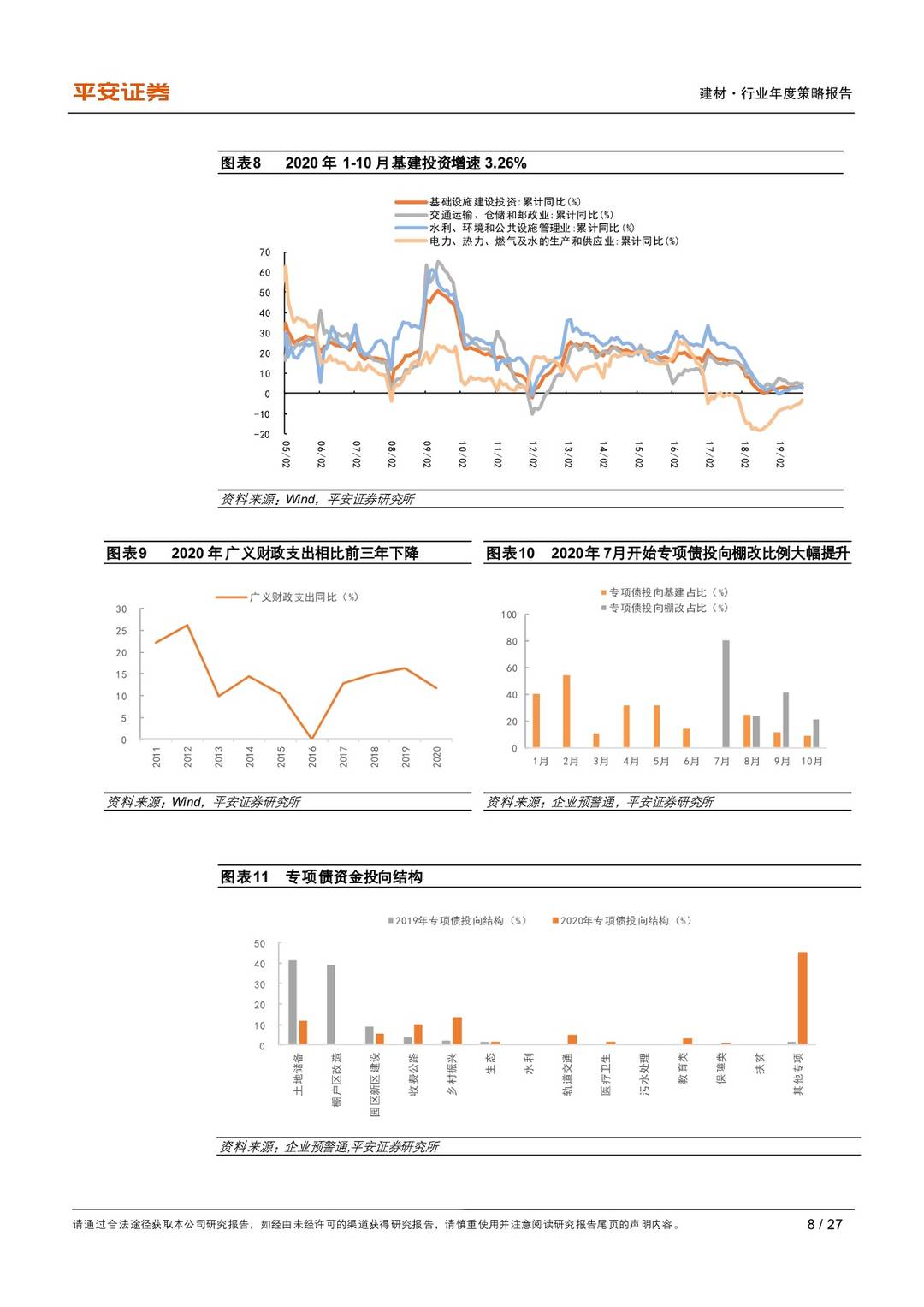

2021年经济重回“稳杠杆”,地产投资有韧性:今年国内率先遏制疫情,中国经济“一枝独秀”,在宽信用政策下,地产和基建投资快速修复。2020年8月政府发布的“三条红线”政策限制了房企加杠杆的空间,房企将控制拿地额、加快开工、加大销售力度和加快竣工结转,2021年地产投资仍具有韧性。2021年经济将重回“稳杠杆”,基建投资继续温和回升。

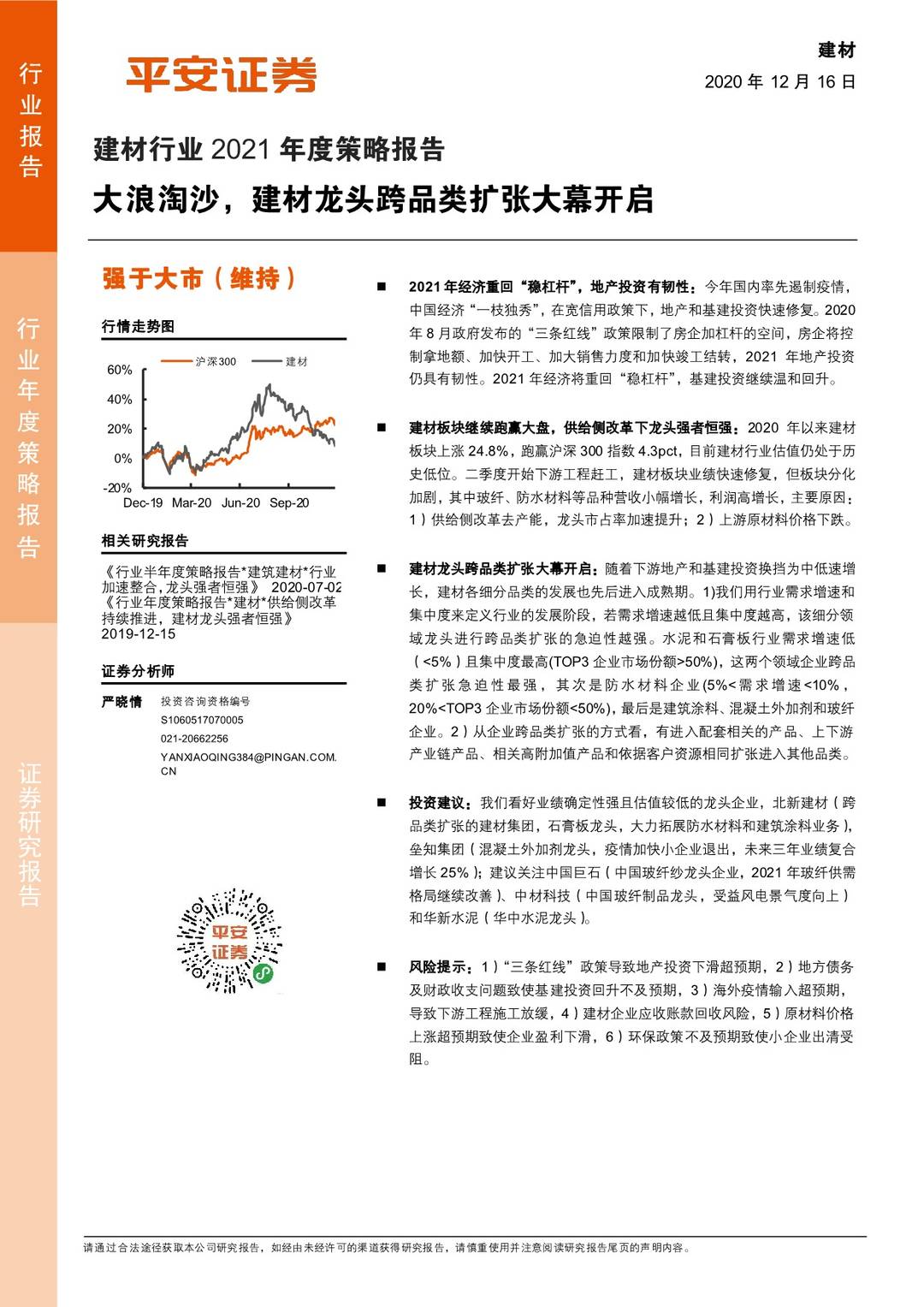

建材板块继续跑赢大盘,供给侧改革下龙头强者恒强:2020年以来建材板块上涨24.8%,跑赢沪深300指数4.3pct,目前建材行业估值仍处于历史低位。二季度开始下游工程赶工,建材板块业绩快速修复,但板块分化加剧,其中玻纤、防水材料等品种营收小幅增长,利润高增长,主要原因:1)供给侧改革去产能,龙头市占率加速提升;2)上游原材料价格下跌。

建材龙头跨品类扩张大幕开启:随着下游地产和基建投资换挡为中低速增长,建材各细分品类的发展也先后进入成熟期。1)我们用行业需求增速和集中度来定义行业的发展阶段,若需求增速越低且集中度越高,该细分领域龙头进行跨品类扩张的急迫性越强。水泥和石膏板行业需求增速低(<5%)且集中度最高(top3企业市场份额>50%),这两个领域企业跨品类扩张急迫性最强,其次是防水材料企业(5%<需求增速<10%,20%<TOP3企业市场份额<50%),最后是建筑涂料、混凝土外加剂和玻纤企业。2)从企业跨品类扩张的方式看,有进入配套相关的产品、上下游产业链产品、相关高附加值产品和依据客户资源相同扩张进入其他品类。

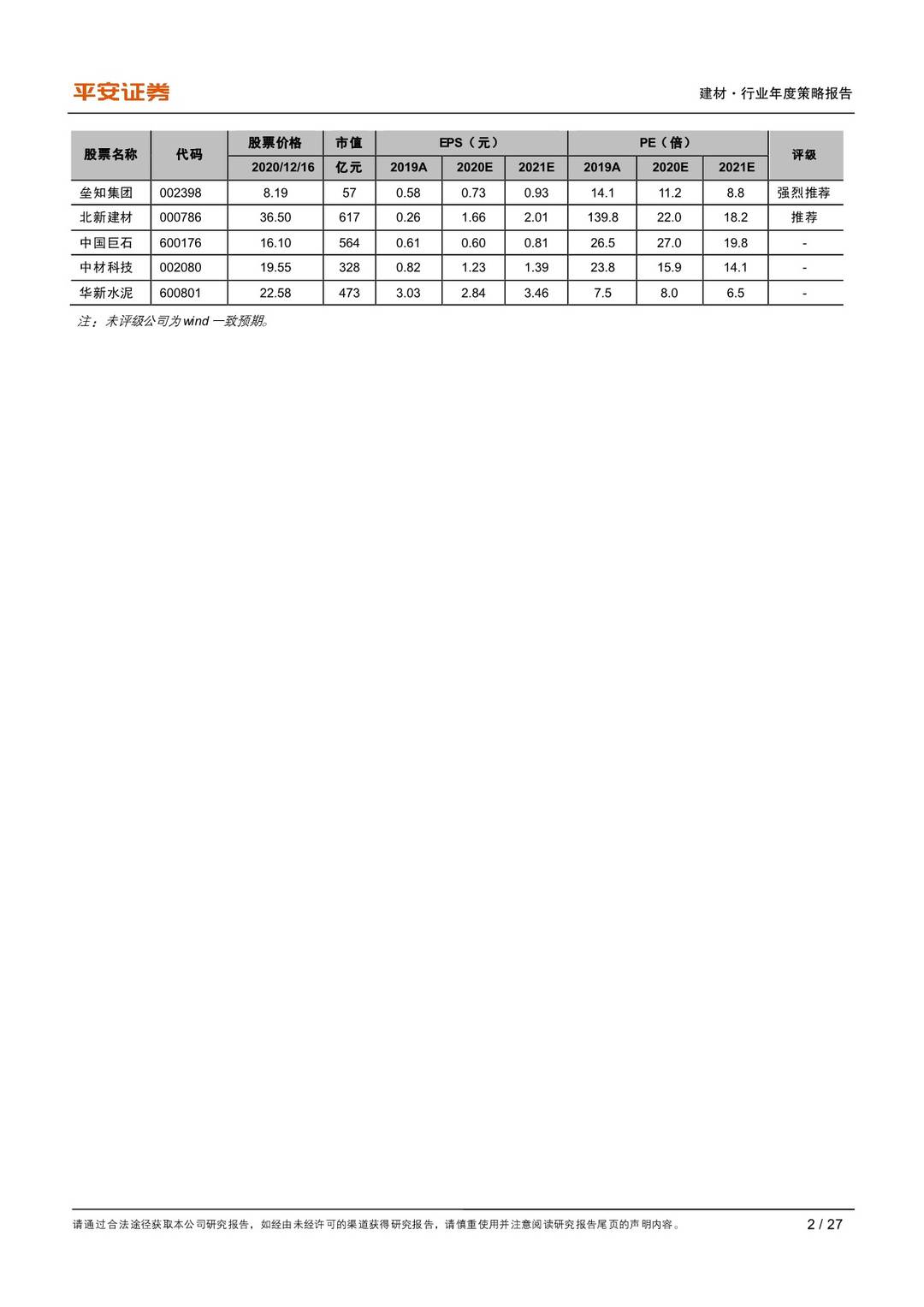

投资建议:我们看好业绩确定性强且估值较低的龙头企业,北新建材(跨品类扩张的建材集团,石膏板龙头,大力拓展防水材料和建筑涂料业务),垒知集团(混凝土外加剂龙头,疫情加快小企业退出,未来三年业绩复合增长25%);建议关注中国巨石(中国玻纤纱龙头企业,2021年玻纤供需格局继续改善)、中材科技(中国玻纤制品龙头,受益风电景气度向上)和华新水泥(华中水泥龙头)。

风险提示:1)“三条红线”政策导致地产投资下滑超预期,2)地方债务及财政收支问题致使基建投资回升不及预期,3)海外疫情输入超预期,导致下游工程施工放缓,4)建材企业应收账款回收风险,5)原材料价格上涨超预期致使企业盈利下滑,6)环保政策不及预期致使小企业出清受阻。

具体报告内容如下:

首页预览如下:

1.本期内容来自互联网,由用户整理汇总,不代表本网站意见,如发布机构认为违背了您的权益,请与我们联系,我们将对相关资料予以删除。

2.资源付费,仅为支持我们搜集整理和运营维护费用,感谢您的支持!

报告先锋 » 建材行业2021年度策略报告:大浪淘沙,建材龙头跨品类扩张大幕开启-20201216-平安证券-27页(附PDF下载)