三生国健(688336):中国抗体药物领导者-20201214-华泰证券-46页(附PDF下载)

导读:

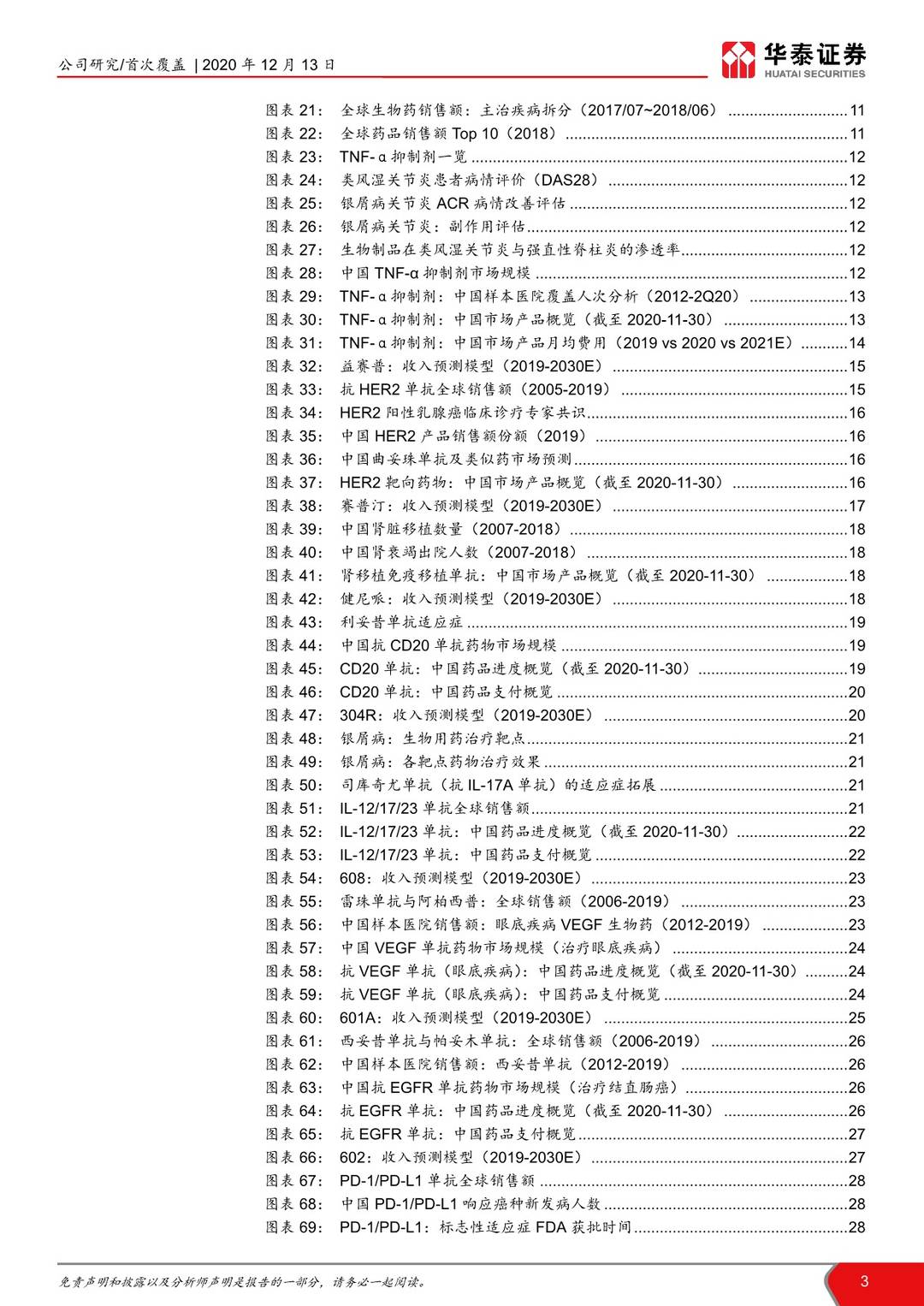

生物药龙头再起航

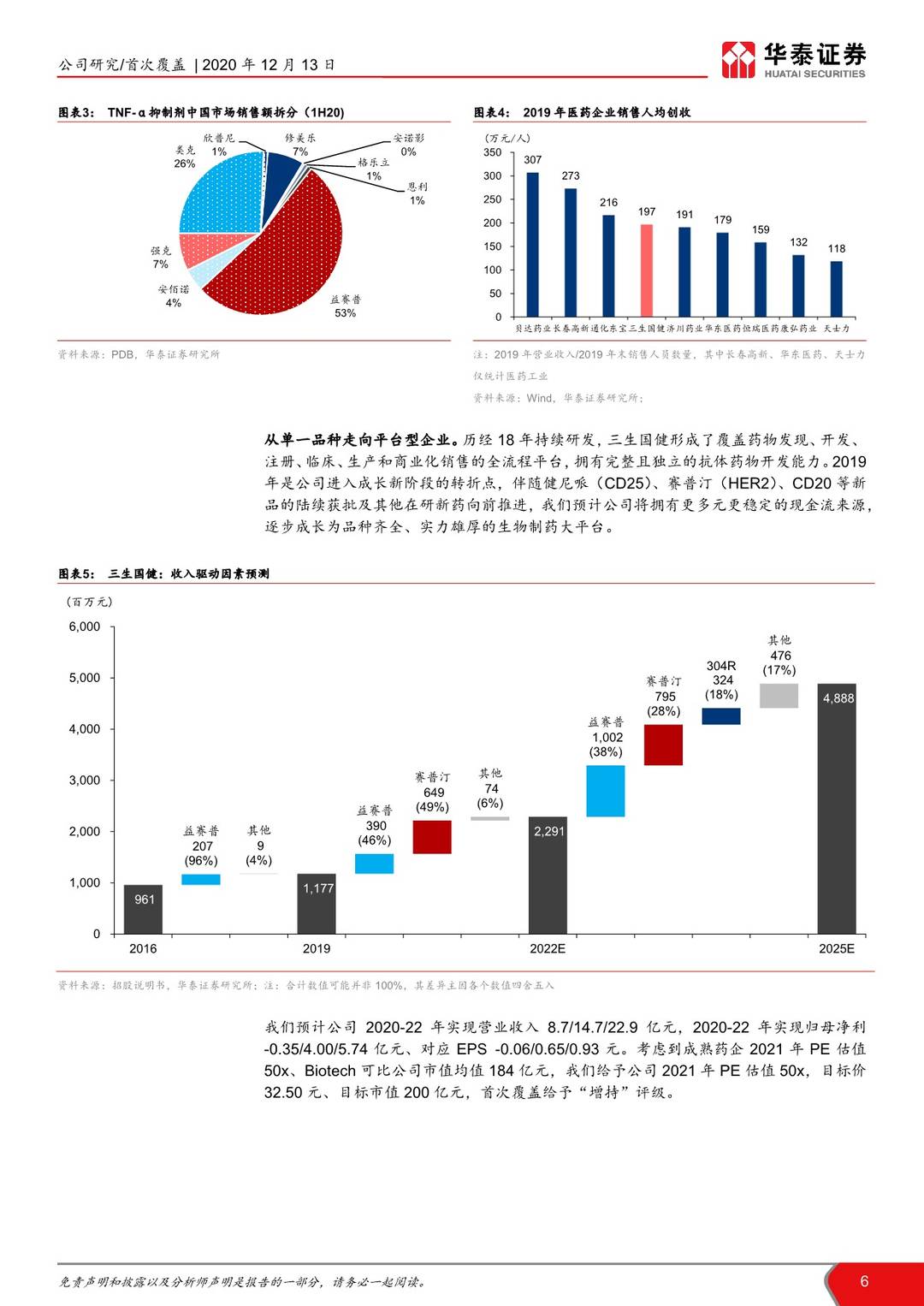

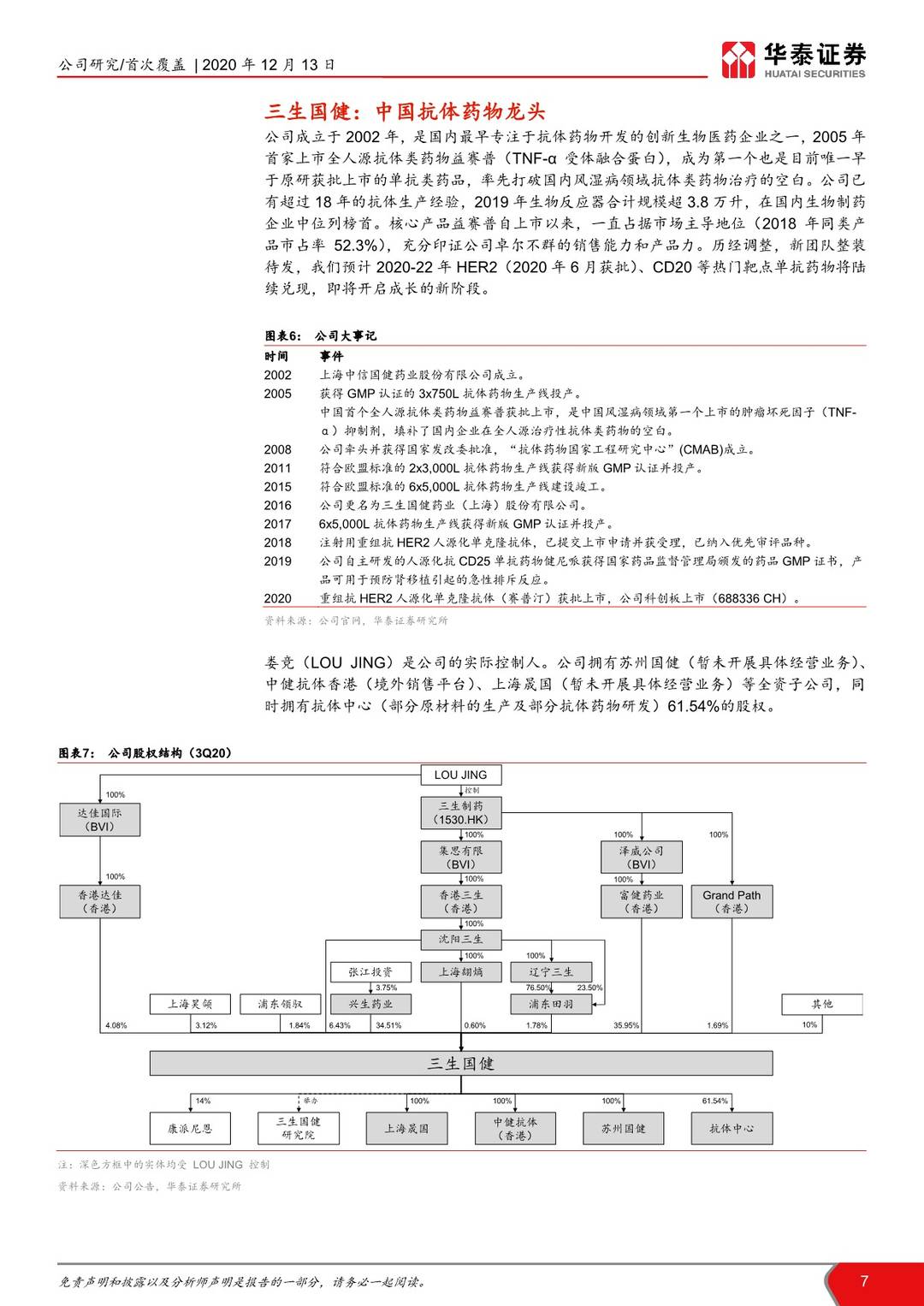

三生国健是国内抗体药物龙头之一,其重磅产品益赛普是国内最早获批的生物类似药。经历18年发展,公司2020年6月上市另一标杆式重磅单抗赛普汀,同时在肿瘤、自身免疫及眼科领域不断完善布局。公司拥有强大的销售团队,保障新产品上市后的销售增长。我们认为2021年有望成为三生国健新纪元的开端,在益赛普调价与赛普汀销售下步入增长轨道。我们预计2020-22年EPS -0.06/0.65/0.93元,给予公司2021年PE估值50x,目标价32.50元,首次覆盖给予“增持”评级。

赛普汀上市有望注入增长动力

沙利文数据显示罗氏重磅赫赛汀2019年中国市场销售超60亿元,进入国家谈判后,其乳腺癌与胃癌适应症均快速增长。公司2020年上市的赛普汀(首个国产HER2单抗)有望在今年进入医保,我们预计21-22年通过抢占原研市场份额实现收入3.3亿元、6.5亿元,未来凭借充足稳定的产能获取较大市场份额(15%~20%),2026年销售峰值有望超过15亿元。

降价应对竞争、预充针获批在即,益赛普重回增长

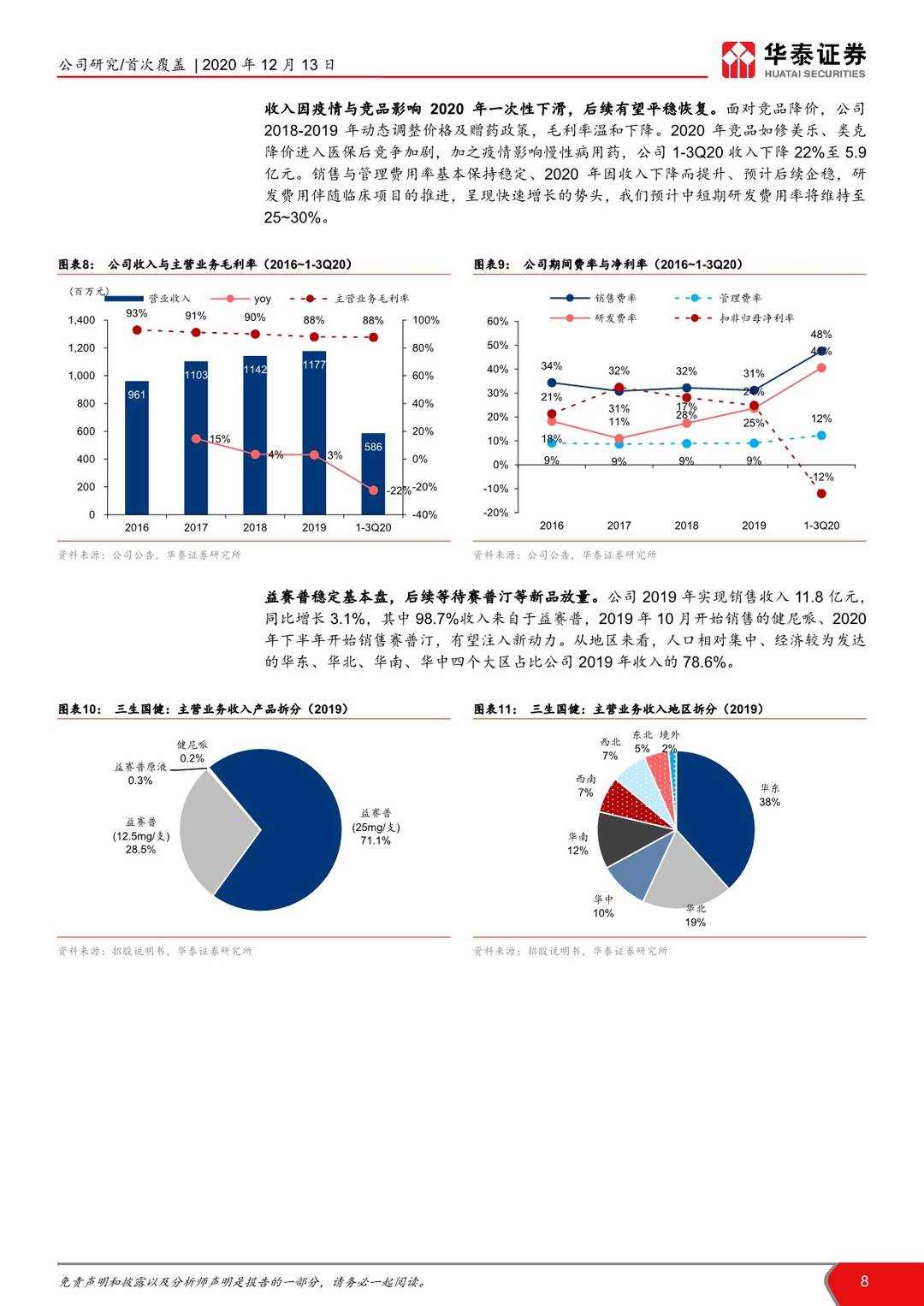

益赛普是国内最早上市的TNF-α抑制剂,应用于类风湿关节炎、强直性脊柱炎与银屑病,2018年合计患者超过1600万人。相比欧美生物制剂的高渗透率(20~30%,2016),国内渗透率仅1~2%(2018)。公司调整销售策略:1)降价阻击竞品,积极以量换价;2)持续深耕市场,加速拓展新患;3)拓展皮肤科等新适应症;4)在研预充针剂型拓展门诊报销患者。我们预计益赛普2020年受疫情、竞品降价等影响收入下滑至7~8亿元,2021年收入恢复至11亿元并进入新一轮增长,考虑广阔市场空间与产品领导地位,我们预计2030年有望达34亿元销售峰值。

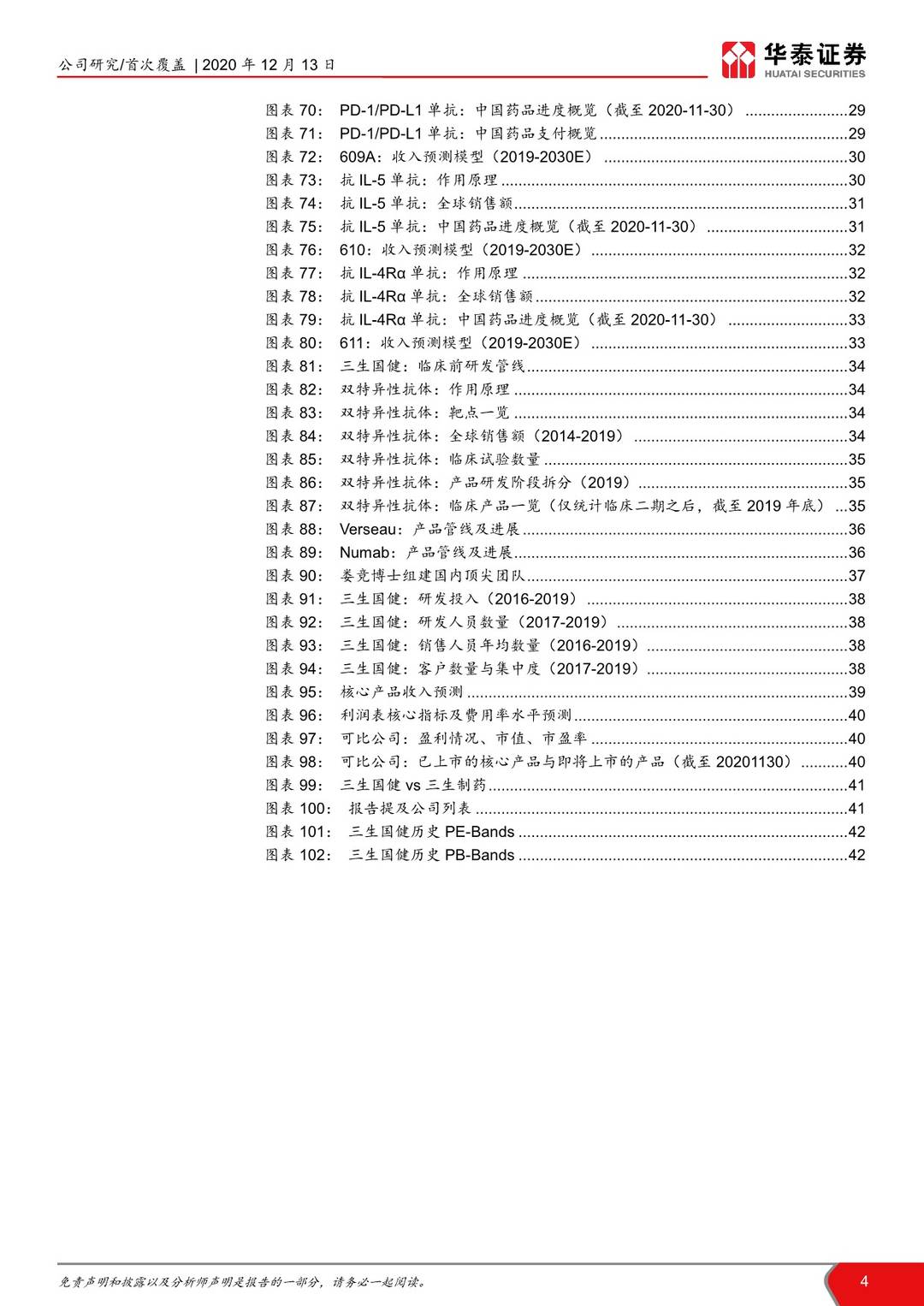

全球视角的研发平台,经验丰富的销售团队

公司2017年聘任朱祯平博士为研发总监,梳理研发方向,集中于“未满足医疗需求”与“突破性创新”。2020年是公司成长新阶段转折点,随着赛普汀获批、15个在研新药推进、双抗2021年有望申报IND,公司有望成长为品种齐全、实力雄厚的生物制药大平台。公司亦是学术推广的领军企业,为国内风湿免疫科学术营销先锋,2016~19年覆盖终端超5500家,同时具备丰富政府事务沟通经验,为产品注册与医保准入打下坚实基础。

首次覆盖给予“增持”评级

我们预计公司2020-22年实现营业收入8.7/14.7/22.9亿元,2020-22年实现归母净利-0.35/4.00/5.74亿元、对应EPS -0.06/0.65/0.93元。考虑到成熟药企2021年PE估值50x、Biotech可比公司市值均值184亿元,我们给予公司2021年PE估值50x,目标价32.50元、目标市值200亿元,首次覆盖给予“增持”评级。

风险提示:益赛普降价风险,在研产品失败风险,商业化风险,核心技术人员流失风险,医疗政策变动的风险,药品价格政策调整风险。

具体报告内容如下:

首页预览如下:

1.本期内容来自互联网,由用户整理汇总,不代表本网站意见,如发布机构认为违背了您的权益,请与我们联系,我们将对相关资料予以删除。

2.资源付费,仅为支持我们搜集整理和运营维护费用,感谢您的支持!

报告先锋 » 三生国健(688336):中国抗体药物领导者-20201214-华泰证券-46页(附PDF下载)